事業承継ファイナンス(4)

~民間金融機関の事業承継支援~

2024-04-23更新

株式会社三菱UFJ銀行 成長産業支援室長 剱持 隆雄様

高い志と独創性あるアイデアで飛躍を目指すスタートアップやベンチャー企業にとって、資金調達時に重要な調達先となるのが銀行です。ベンチャー立ち上げ準備期間であるシード期や起業直後のアーリー期はもちろん、上場を視野に入れた大規模な借入など、あらゆるフェーズでお世話になるでしょう。

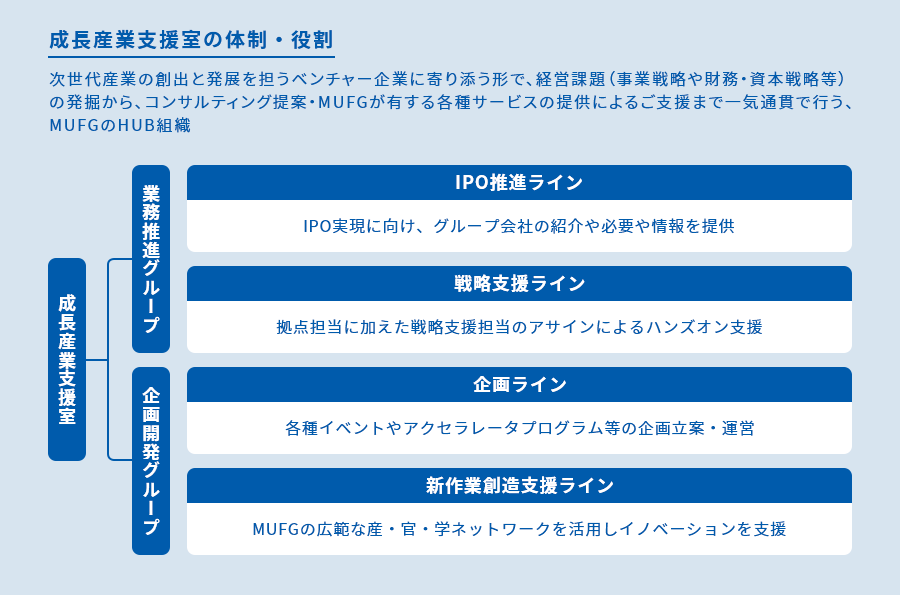

銀行は、資金調達以外にもさまざまな支援を行っています。例えばメガバンクの1つである三菱UFJ銀行は、次世代産業創出と発展を担うベンチャー企業に寄り添い、その経営課題(事業戦略や財務・資本戦略など)発見から、コンサルティング提案・MUFGが有する各種サービス提供による支援までを一気通貫で行う成長産業支援と呼ばれるサービスを提供しています。

そこで今回は、三菱UFJ銀行の成長産業支援室長である剱持 隆雄(けんもち たかお)さんに金融機関がベンチャー企業に対してどのような考えで支援をしているのか、また具体的にどのような支援をされているのか、お話を伺いました。

現在、日本における最大の課題は、チャレンジを評価する風土作りだと感じています。失敗するかどうかではなく、全力でチャレンジすることを是とする、応援できるマインドセット、および周囲の環境づくりが今後も大きな課題といえるでしょう。

ご自身が考える社会課題とその解決に対するアイデアがあったときに、それにチャレンジする気持ちを押し殺しているケースも散見されます。これを解き放つ社会風土を作ることが、日本では今必要です。そして、それを応援するためにMUFG自身も変わる必要があります。現在私の所属である成長産業支援室は、こうしたチャレンジをサポートする組織として、2019年に立ち上がりました。

ベンチャー企業を中心とする成長企業領域のサポートが基本的な業務です。しかし、銀行単体でベンチャー企業を支援しようとしても、なかなかうまくきません。

ベンチャー企業が成長し、企業規模が大きくなるまでに必要なニーズを提供しようとすると、銀行の機能だけでは不十分です。そこで、MUFGのさまざまな機能をひとつなぎにして、ベンチャー企業を中心とした成長企業領域のお客さまニーズに応えています。

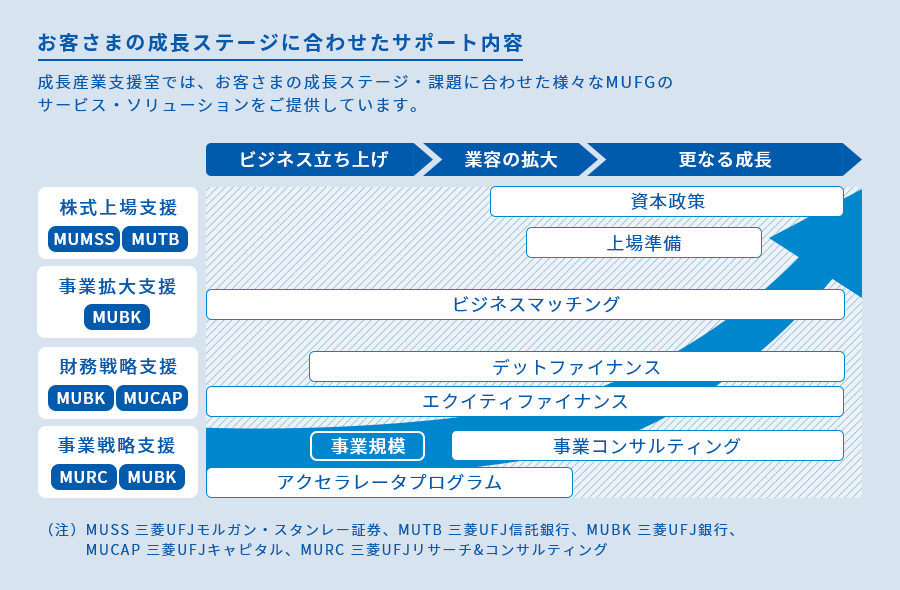

上記は、我々の業務を概念図で示したものです。横軸がお客さまのビジネスにおける時間軸で、縦軸がニーズと提供できる支援を示しています。お客さまの成長ステージ・課題によりニーズはさまざまですが、我々はそのニーズに合わせたソリューションをMUFG各社からご提供しています。

例えば企業がアーリー期にある場合は、事業を広く知ってもらい事業価値を上げていくことが重要命題ですので、三菱UFJリサーチ&コンサルティングや三菱UFJ銀行が開催するアクセラレータプログラムがご利用いただけます。また、事業が駆け出しのころの資金支援では、エクイティファイナンス(企業が新株を発行して事業のために資金調達をすること)が中心になってきますが、こちらは三菱UFJキャピタルにご相談いただけます

その後はビジネスのステージが進展するとともに、資金調達のニーズがエクイティファイナンスからお借入れの方へシフトしていくのが一般的です。お借入れや社債発行による資金調達については、三菱UFJ銀行にてお手伝いさせていただきます。

また、事業を拡充する中で一貫して必要になるものがビジネスマッチングでしょう。こちらは、三菱UFJ銀行が中心となりご支援させていただきます。

こうした取り組みを通じて事業価値が拡大すると、お客さまが上場を視野にいれるようになります。その際には、株式の上場支援を三菱UFJモルガン・スタンレー証券や三菱UFJ信託銀行と一緒に進めることが可能です。

このようにMUFGが一体となって、ベンチャー企業の各成長ステージをサポートしています。そして、これらのチーム全体をマネジメントしているのが、成長産業支援室の業務です。

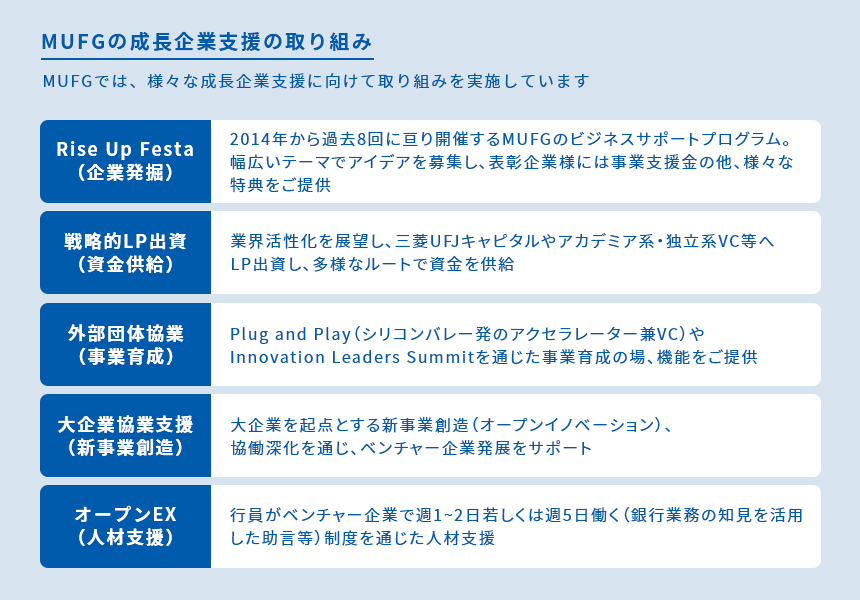

MUFGのベンチャー企業に対する取り組み事例を2つ紹介します。

構造タンパク質素材「Brewed Protein ™(ブリュードプロテイン™)」を開発するSpiberという企業に対して、大規模な設備資金を融資した案件です。スタートアップの場合、一般的にBS(賃借対照表)やPL(損益計算書)の状況が充実していないため、有形資産を見合いとした多額の調達は難しいのが課題です。そこで、無形資産である知財などの価値も測りながらファイナンスにつなげました。

ダイナミックマップ基盤株式会社は、自動運転に不可欠な3Dマップ技術を持つ企業です。MUFGでシンジケートローンを組成したほか、総額40億円のうち元本の50%にあたる20億円を中小企業基盤整備機構の保証を受けることに成功しました。シンジケートローンとは、我々が幹事団になってファイナンスに参加する金融機関を募るものです。

同社の取り組みは、今後自動運転や電気自動車などの分野で広く普及していくことが予想され、ESG(Environment:環境、Social:社会、Governance:ガバナンスの頭文字)に対する貢献が期待できるというシナリオを描くことができました。このため外部格付け機関からソーシャル格付けを取得し、ソーシャルローンという座組を作りました。

ソーシャルローンとは、ESGの性質を案件自体にもたせ、各金融機関の社内合意を得やすくする座組のご融資です。

この案件に参加した金融機関には、ESGに積極的な姿勢を持つと非常にポジティブに評価されます。また、企業側にとっても「ソーシャルローンでこれだけの資金調達をしました」という実績は、ステークホルダーに対してポジティブなメッセージとなります。今回の成果によって、他の企業とのアライアンスなども組みやすくなるのではないかと予想しています。

主な支援内容としては、上記のものが挙げられます。支援内容は多岐にわたりますが、大企業・VC・地方公共団体なども巻き込んだベンチャー支援のエコシステムの活性化に向け、積極的に取り組んでいます。

まずホームページにアクセスして、申し込みをしていただきます。お申し込みの際には、ビジネスプランや将来のビジョンなどを記載いただき、その内容をベースに一次審査(書類選考)を実施します。

その後、一次審査の通過企業には二次選考としてオンラインによるプレゼン審査を実施します。二次審査を突破した8~10社に対して、事業化に向けたブラッシュアッププログラムをご提供する段取りです。

具体的な売上や利益水準などの数字的な基準は設けていません。ただし、我々の中でいくつかの審査項目を設定しています。

例えば、今後どこまでその事業領域が拡大する可能性があるか、そして、その領域において他社と比べていかなる優位性を保持しているのか、という視点です。

ESGやSDGsの観点も、審査基準の一つです。近年、これらの観点が、業界・業種を問わず求められるポイントとなっています。

新産業成長サポートプログラムとは、伝統的な与信判断では採り上げが難しい新たな事業領域を積極的に支援するプログラムです。高い成長性を期待できる一方で、見極めが難しい事業に対して、審査担当部署と営業担当部署が協働で、お客さまへのヒアリングや工場見学などを通じた事業力評価を実施します。

事業上の強みや経営課題をきめ細かく把握したうえで、融資を含めた成長サポートを実施する点が特徴です。

新産業成長サポートプログラムは、ベンチャー企業を中心に幅広くご利用いただいていいます。

半分私見になりますが、スタートアップを中心としたお客さまを育てて、産業の発展に貢献することが、金融機関が本来担うべき社会的使命であったはずです。しかし、これがなかなか実現できていないのが、三菱UFJ銀行はもとよりグループ全体としての反省点だと思っています。

本来の役割を正しく発揮するためには、リスクを取るだけでなく、お客さまに寄り添って一緒に事業を育てていく発想や姿勢が不可欠です。この姿勢をMUFGで共有して「リスクをとると同時にお客さまと一緒に成長していく」「お客さまの事業をサポートして育てていく」視点が重要だと思います。

昨今は、新しいビジネスモデルが日々創出されているため、一概に評価するのは難しいのですが、主に以下のポイントに着目することが多いです。

その中でも、シード・アーリー期であれば、お客さまのもつビジョンが具体的な事業計画以上に大事だと思っています。我々金融機関は事業計画を望んでいますが、それ以上に、やはりお客さまが掲げるビジョンや熱量、また目の輝きに注目します。

ビジネスを通じてどのように社会貢献していきたいのかという想いが、我々には響きます。だからこそ我々は、お客さまのビジョンにいかに心を動かされたか、その感動を大切にしているのです。

我々としては、ベンチャー企業のお客さまとお取引させていただく中で、事業価値をより拡充させる取り組みを強化したいと考えています。

具体的にはビジネスマッチングの精度を向上する取り組みや、銀行の本業でもあるファイナンスの強化です。

例えば、国際情勢などによってマーケット環境や株式市場が不安定になると、上場を予定していたお客さまが予定を変えざるを得ない状況になるでしょう。そうすると上場で調達する予定だった資金を、別の手段で工面しなくてはいけないというニーズが出てきます。

そういったあらゆる状況に対応できるように、ファイナンスの引き出しやお客さまの事業価値拡充への取り組みの幅を広げていく予定です。

我々MUFGは、上場後のお客さまも顧客として多数お付き合いいただいています。上場企業も含めた企業とのマッチングで、ベンチャー企業をさらなるステージアップにつなげるところも、MUFGの大きな役割の一つだと考えています。

我々MUFGは、総合金融グループです。

「お客さまの事業価値をどうやったら拡充していけるか」「日本の新たな産業創出の観点から、お客さまをどうご支援するか」を常に考え、グループ一体となってご支援させていただきたいと思っています。皆さまに選ばれるような金融機関になるべく努力して参りますので、引き続きよろしくお願いいたします。

1995年 三菱銀行(現:三菱UFJ銀行)入行。国内の支店(中堅中小企業の営業担当)、営業本部(商社セクター担当)、ニューヨーク支店(商社・精密機器担当)、三菱UFJキャピタル企画部長等を歴任。2020年5月、成長産業支援室の室長に就任、現在に至る

タグ: