個人事業主が融資を受けるには?最適な資金調達方法や借入時の注意点

2022-12-23更新

新しい保証制度

2023/02/22

長引くコロナ禍の下、多くの事業者が「民間ゼロゼロ融資」(実質無利子・無担保、据置期間最大5年)を利用していると思われます。また、「民間ゼロゼロ融資」を利用した多くの事業者が2023年7月~2024年4月にかけて据置期間が終了して元金返済が始まるといわれています。業績が回復して返済できる事業者は返済すればよいのですが、まだまだ業績が回復していない事業者はどうすればよいでしょうか。この状況に対応するために2023年1月10日より「コロナ借換保証」制度が実施されています。

コロナ借換保証とは、新型コロナウイルス感染症の影響の下で債務が増大した中小企業者の収益力改善等を支援するため、コロナ対応として実施された「民間ゼロゼロ融資からの借換」に加え、「他の保証付融資からの借換」や、事業再構築等の前向き投資に必要な「新たな資金需要」にも対応する新しい保証制度です。2023年1月10日より受付を開始しています。

コロナ借換保証の概要は以下の通りです。

| 内容 | |

|---|---|

| 保証限度額 | 1億円 |

| 保証期間 | 10年以内 |

| 据置期間 | 5年以内 |

| 金利 | 金融機関所定 |

| 保証料(事業者負担) | 0.2%等(補助前は0.85%等) |

| 要件 | 売上または利益率が5%以上減少 など |

| その他 |

|

| 取扱期間 | 2024年3月31日まで(予定)

|

保証限度額は1億円です。コロナ対応の民間ゼロゼロ融資の限度額が6,000万円でしたので、さらに4,000万円が上乗せされています。

本保証制度のポイントは、「民間ゼロゼロ融資からの借換」ばかりでなく「他の保証付融資からの借換」も可能であるということです。ケースによっては信用保証付き融資の一本化なども可能です。さらに制度上は「新たな資金需要(ニューマネー)」にも対応する、となっていますので、手元資金を増やすことも可能です。そして、据置期間(最大5年)を設定できれば、その間は元金返済の必要はありませんので、資金繰りの悪化を防ぐことができます。

また、信用保証料は、金融機関との対話を通じて「経営行動計画書」を作成したうえで、金融機関による継続的な伴走支援を受けることを条件に、0.2%に引き下げられます。さらに自治体によっては、この保証料の補助なども実施しているところがありますので、地元自治体や金融機関に確認してみましょう。

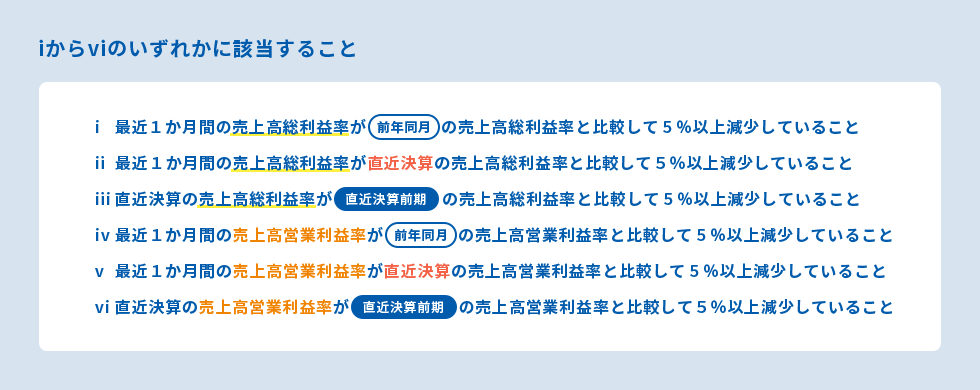

対象者要件としては、「売上または利益率が減少」していることが前提となりますが、詳細については以下の通りです。

下記①~④のいずれかに該当すること。また、金融機関による伴走支援と経営行動計画書の作成が必要。

上記の①~②(セーフティーネット4号・5号認定)については、自治体経由にて手続きをします。ゼロゼロ融資の申請の際に、既に経験されている事業者の方も多いと思われます。

②(売上5%以上減少)についても特に問題ないと思いますが、④(売上高総利益率/営業利益率が5%以上)に関して、もう少しかみ砕いて説明いたします。

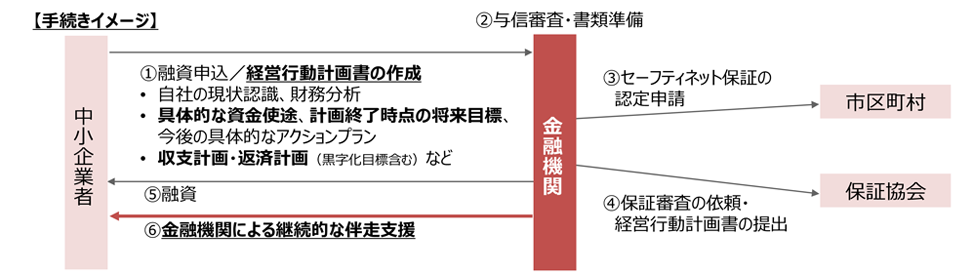

本制度の手続きの流れについては、以下の通りです。

まずは事業者が金融機関に申込をします(①)。上記図にもありますように、その際には、「経営行動計画書」の作成が必要になります。そして、金融機関は与信審査・書類の準備などを行います(②)。また、必要に応じてセーフティネット保証の認定申請をします(③)。その後、信用保証協会が保証審査をして(④)、問題がなければ金融機関から融資が実行されます(⑤)。その後は、金融機関からの継続的な伴走支援を受けながら事業改善を図ります(⑥)。

本制度の手続きで重要となる書類が「行動経営計画書」です。次に「行動経営計画書」の作成方法について解説いたします。

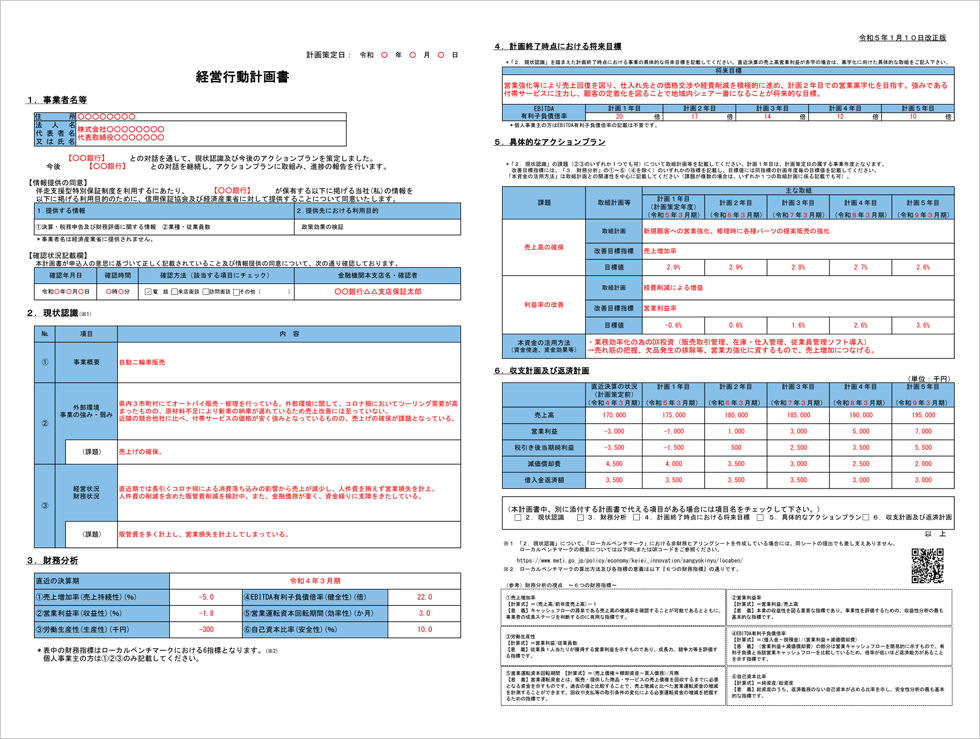

現在、中小企業庁等から以下のような「経営行動計画書のサンプル」が公表されています。これに基づいて簡潔に作成ポイントを解説いたします。

経営行動計画書は、以下の6項目について記載しなければなりません。

「1. 事業者名等」については、特に難しい箇所ではありませんが、伴走支援を受ける「金融機関名」「担当者名」を記載する箇所があります。よって、経営行動計画書を作成する際には、取引先金融機関からのアドバイスを受けながら作成することをお勧めいたします。

「2. 現状認識」については、「事業概要」、「外部環境:事業の強み弱みと課題」「経営状況・財務状況と課題」について記載します。自社の事業の振り返りにもなりますので、しっかりと内容を検討してください。思うように上手く表現できない場合は、金融機関や顧問税理士などに相談してみましょう。なお、本箇所は、「ローカルベンチマーク」における非財務ヒアリングシートを作成している場合には、同シートの提出でも差し支えありません。

「3. 財務分析」については、以下の6つの財務指標を算出して記載します。

財務指標の算出等に関して不安な場合は、金融機関や顧問税理士などに相談しましょう。

「4. 計画終了時点における将来目標」については、「2. 現状認識」を踏まえた計画終了時点における事業の具体的な将来目標を記載します。直近決算の売上高営業利益が赤字の場合は、黒字化に向けた具体的な取組を記載してください。なお、EBITDA有利子負債倍率は15倍~10倍以下を改善基準として計画することをお勧めいたしますが、詳細については金融機関や顧問税理士などに相談して設定してください。

「5. 具体的なアクションプラン」については、「2. 現状認識」の課題についての取組計画等を記載します。改善目標指標には、「3. 財務分析」のいずれかの指標を記載してください。

「6. 収支計画及び返済計画」については、売上高、営業利益、税引き後当期純利益、減価償却費、借入金返済額などについて、直近決算の状況(計画策定前)から計画5年目までを記載します。

なお、経営行動計画書の1.~6.の項目のうち、別途作成した計画書等があれば、それを提出しても構わないとされています。あらためて別途作成する必要はないと思いますが、「6. 収支計画及び返済計画」については、できれば、顧問税理士などの指導を受けながら5か年の損益計画書を作成して転記することをお勧めします。

「6. 収支計画及び返済計画」については、単に「今回の申請のため」だけではなく、実際に今後5年間でどのように売上高・利益を改善するのかについて真剣に考える機会にもなりますので、じっくりと検討してみてください。

ゼロゼロ融資の借換を希望される事業者の方は、早急に取引先の金融機関に相談してください。民間調査会社等の調査によりますと、ゼロゼロ融資を利用した事業者の1~2割が「返済に不安を感じている」との調査結果が出ています。さほど多くないという見方もできますが、金融機関や信用保証協会に申込が集中した際には対応に時間がかかる場合もあるでしょう。よって、できれば早め早めの行動をするようにしてください。

なお、「他の保証付融資からの借換」も検討する場合は、念のため金融機関に申請する前に銀行融資等に詳しい(顧問)税理士や専門家に相談してください。「他の保証付融資からの借換」ができないケース、あえて借換しない方がよいケースなども考えられますので、専門家の意見を聞いてから判断するようにしましょう。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: