中小企業が銀行融資を受ける方法は?融資の種類や銀行融資以外の方法

2023-08-23更新

~注目される理由とその内容~

2022/04/28

コロナ禍の現在「資本性劣後ローン」が注目を受けています。資本性劣後ローンとは何か、なぜ注目を受けているのか、について説明いたします。また、通常の融資と異なる点について解説いたします。

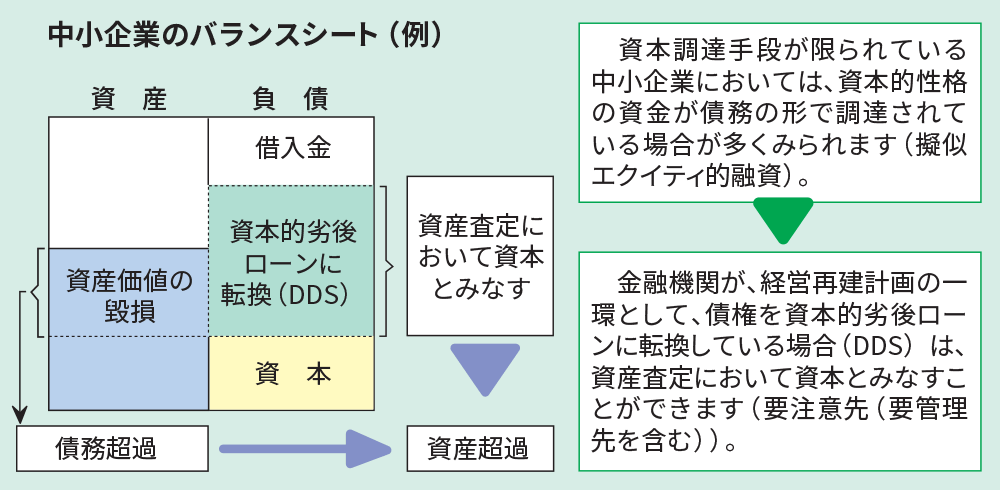

資本性劣後ローンは2004年2月に金融庁から出された、金融検査マニュアル(既に廃止されている)の改訂の際に話題になりました。改訂の際に金融庁は、金融機関が経営再建計画の一環として、債権(融資)を資本的劣後ローンに転換している場合は、資本とみなすことができるという見解を出したのです。

当時、資本性劣後ローンは注目を受けていたものの、実際のところ中小企業支援に頻繁に活用されることは少なかったと言えるでしょう。同時に、日本政策金融公庫などの政府系金融機関でもパッケージ化して実施しましたが、やはり急速に実績が上がることはありませんでした。

そして時が流れて2020年の春、日本において新型コロナウイルス感染症が急速に拡大しました。当初は「新型コロナウイルス感染症特別貸付」で支援をしたものの、次の一手として資本性劣後ローンが注目を受けることになりました。

現在(2022年3月)、日本政策金融公庫では、従来型の資本性劣後ローンである「挑戦支援資本強化特例制度」と、コロナ対応型である「新型コロナウイルス感染症対策 挑戦支援資本強化特別貸付」が実施されています。また、商工組合中央金庫(商工中金)においても「新型コロナウイルス感染症 特別貸付」が実施されています。民間金融機関(銀行、信用金庫、信用組合)においても資本性劣後ローンを活用して、コロナ禍で業績が悪化している企業に対する独自の支援が実施されています。

資本性劣後ローンとは、主に日本政策金融公庫などの政府系金融機関が実施している融資制度の一つです。もちろん、民間の金融機関(銀行、信用金庫、信用組合など)でも実施することはできますが、融資パッケージとして形式が整っていて、積極的に実施しているのは政府系金融機関となります。

資本性劣後ローンとは、日本政策金融公庫の説明によりますと「他の特定の債権又は一般の債権より返済の順位が劣る借入」のことを言います。つまり資本性劣後ローンを利用している企業が破綻した場合、貸し手である金融機関などが債権回収する場合に、通常の融資と比べると、元本や利息の支払いなどの優先度が低い(劣後する)ということです。

なお、資本性劣後ローンは負債(借金)ではなく自己資本とみなすことができますので、他の金融機関からの融資が受けやすくなるという見方もできます。また資本性劣後ローンは、あくまでも融資であって株式ではないため、株主の持株比率を低下させることもありません。

資本性劣後ローンの主な特徴をまとめると以下の通りです。

資本性劣後ローンにはさまざまな呼称があります。金融機関などによって多少、表現の仕方が異なりますが、どれもほぼ同じ枠組みの制度であると理解してくださって結構です。一般的には、資本性劣後ローンという呼称が使われる場合が多いと思われます。

資本性劣後ローンと通常の融資制度との違いについて、以下に簡潔にまとめてみましたのでご確認ください。

| 資本性劣後ローン | 通常の融資制度 | |

|---|---|---|

| 対象者 | 一定の技術・ノウハウなどの新規性などがある方など | 幅広い |

| 融資限度額 | 政府系の場合は限度額が決められているが、民間金融機関の場合は独自に設定されている | それぞれの制度による |

| 返済期間 | 5年、7年、10年、15年など | それぞれの制度による |

| 返済方法 | 期限一括返済 | 毎月の分割返済 |

| 利率 | 業績に連動 | 固定、変動金利 |

| 担保保証人 | 政府系の場合は無担保・無保証人 | 制度や借り手の状況による |

| 財務への影響 | 金融機関に対する書類上では、自己資本比率が上昇※ | 負債が増えることによる自己資本比率の低下 |

| その他 |

|

|

上の比較表を見ていただけると一目瞭然ですが、資本性劣後ローンと通常の融資制度では、債務であってもその内容が根本的に異なります。

また資本性劣後ローンは、どのような企業に対しても実施できるわけではありません。例えば独自の技術やノウハウなどを持って、事業化までに時間がかかるような企業で活用されます。また、事業再生のスキームとして活用される場合もあります。

しかしながら、日本政策金融公庫が実施している「新型コロナ対策資本性劣後ローン」においては、新型コロナウイルスの影響を受けているスタートアップ企業や、事業再生に取り組む事業者などを対象にしています。最大の特徴は、新型コロナウイルスの影響を受けているという点です。

返済方法については通常の融資とは異なり期限一括返済なので、期限までは返済する必要がなく、資金繰りにも貢献します。よって、資本性劣後ローンを利用したいと考えている事業者も少なくありませんが、返済時期が到来した際に一括返済できるような事業計画が成り立つことが大前提となります。

また同時に、貸し手側である金融機関にとって期限一括返済や他の債務より劣後することなどは、回収リスクを抱えることでもあります。よって、どのような事業者でも利用できるものではないということを理解してください。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: