日本政策金融公庫の金利は高い? 融資を受ける際の金利を解説

2023-10-05更新

2022/02/08

設備資金は、企業が事業の維持・拡大をするための設備を購入するために重要な資金となります。今回は、設備資金の概要や設備投資の必要性などを解説します。

設備資金とは、企業が事業の維持・拡大をするための設備を購入するために必要な資金をいいます。もっと言えば「資産性のある設備を購入する資金」のことです。

具体的には、以下のようなものです。

など

設備を必要とする目的は、一言に「機械設備の購入」と言っても、さまざまな目的があります。生産能力増強をするために、最新の機械設備を導入する場合もあるでしょうし、工場の増設などを行う目的で購入するケースも考えられます。もちろん、現在の機械設備の老朽化や陳腐化のため、現状維持の目的で購入するケースもあるでしょう。

このように、それぞれの目的において設備を購入することになりますが、いずれにしても「資産性のある設備を購入する資金」を設備資金という認識で問題ありません。

設備資金は、運転資金と異なり日々の支払いに充てるものではありません。購入した設備を利用して今後の売上を上げたり、コストをカットするための資金です。

設備を購入しても、その効果を上げるのに時間を要することもあります。例えば、生産した製品を購入してもらえる契約がある場合には、機械設備を購入して生産能力増強を図れば、売上が上がり代金を回収できます。しかしその分、原材料の仕入や在庫が増え、運転資金を圧迫します。

また、今後受注が増えるであろうと見込んで機械設備を導入した場合、もし見込みが外れて受注が増えなかった場合「機械設備の代金は支払わなければいけないが、売上は上がらない」という結果になってしまいますね。

さらに大型の機械設備であればスペースも取るでしょうし、その機械設備の保守・メンテナンス費用もかかるでしょうから、機械設備の設備投資にかかる費用は、単に機械設備購入時だけとは限りません。

つまり設備投資をした場合、単にその購入代金以上に経営に影響を与える可能性があるのです。よって設備を導入する場合には「その必要性」を、事前に検討する必要があります。そうでなければ資金がかかり、運転資金を圧迫するだけという結果になりかねません。

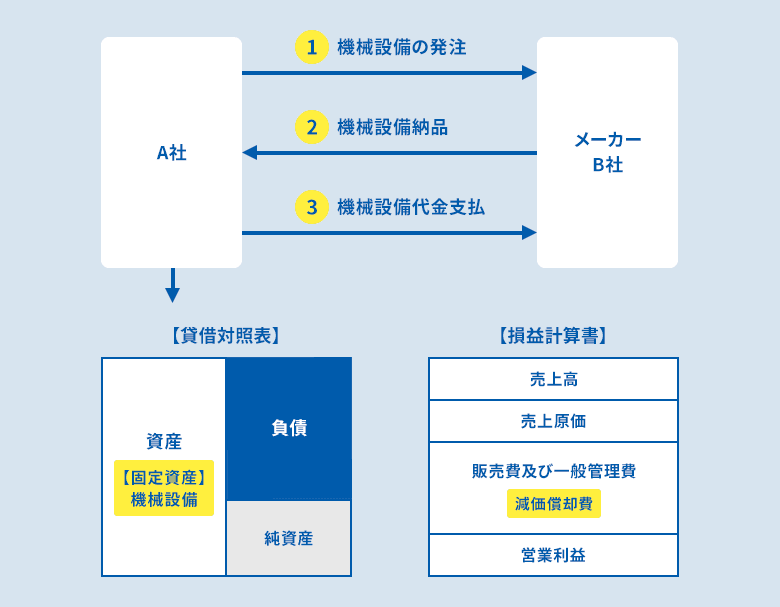

仮に機械設備を購入したとしましょう。その購入費用はそのメーカーに支払うことになります。

購入した機械設備は、貸借対照表上の「固定資産」に計上されます。そして、その耐用年数に応じて損益計算書上の「減価償却費」として計上されることになります。

機械設備を購入しその購入代金を支払うと、現金が減ってその分固定資産が増えます。その固定資産については、耐用年数に応じて減価償却費がかかり、その分利益が減少するということになります。

これまでの説明の通り、実際に設備導入というのはお金がかかります。その設備が例えば、金額の大きな機械設備やシステム導入などであれば、その設備を導入した場合の費用対効果についてもできる限り計画をしておくべきです。

金額が大きくなれば自己資金だけでは足りず、金融機関からの設備資金の借り入れを利用する場合もあるでしょう。仮に設備資金を借り入れで手当てした場合、その設備を利用し売上が上がってからその売上代金の回収をもって、返済することになります。借入金の返済は延滞するわけにはいきませんので、具体的に数字に反映させた計画が必要でしょう。

いずれにしても、その設備を導入した場合の費用対効果を押さえておく必要があります。費用対効果を押さえるには、「ROI(「Return On Investment」「投資収益率」「投資利益率」とも呼ばれます)」の概念を持っておくと良いでしょう。

ROIの考え方は、勘と経験から設備投資するのではなく「その設備投資でどれだけ利益を上げたのかの指標を設定する」という考え方です。

ROIの計算方法は、以下の通りです。

ROI(%)=利益÷投資したコスト

計算式としては簡単ですが、計算するには「利益」と「投資したコスト」を、設定する際に定義しなければなりません。

これらの定義は、それぞれの企業の考え方で行えば問題ありません。

では、実際にROIを計算してみましょう。

(例)A社で新規受注増加に対応するため、機械設備を導入する場合のROIを計算します。

以上の想定を基に、3年間でのROIを計算すると以下のようになります。

| 1年目 | 2年目 | 3年目 | 合計 | ||

|---|---|---|---|---|---|

| A | 利益 | 12,000,000 | 12,000,000 | 12,000,000 | 36,000,000 |

| B | コストの合計 | 15,704,000 | 7,104,000 | 7,104,000 | 29,912,000 |

| 機械設備初期投資 | 5,000,000 | 5,000,000 | |||

| 減価償却費 | 504,000 | 504,000 | 504,000 | 1,512,000 | |

| 保守・メンテナンス | 600,000 | 600,000 | 600,000 | 1,800,000 | |

| 人件費 | 9,600,000 | 6,000,000 | 6,000,000 | 21,600,000 | |

| A-B合計 | -3,704,000 | 4,896,000 | 4,896,000 | 6,088,000 | |

| A-B累計 | -3,704,000 | 1,192,000 | 6,088,000 | 12,176,000 | |

当初、1年目はマイナスですが2年目で黒字化、累計でみても機械設備初期投資を回収できています。また3年目間の累計では利益3,600万円、コスト2,991万円となり、ROIとしては120.4%となります。

これはあくまで事業単体としての収支です。資金繰りではそれぞれの回収条件、支払条件を考える必要があるでしょうし、また機械設備初期投資などを借入金でまかなった場合、その借入金金利もコストとして加味する必要があります。

いずれにしても1年目は「マイナス=赤字」となりますから「今後その見込利益が上がるのか」「コストはこれ以上かからないのか」など検討のうえで、設備投資を決定すべきでしょう。

株式会社アスタリスク代表取締役。金融機関、コンサルタント企業、IT企業を経て、2000年代表取締役就任。IT企業、不動産業、商社等の経営戦略、財務戦略、管理会計支援等

を行う。

これまで、銀行等の金融機関の研修・講演講師を70行庫以上務める。主な著書は「渉外マンの現場力/近代セールス社」金融商品取引法・各種業法に基づく「金融商品セールス対応話法集/銀行研修社」等でありその他金融機関向け、雑誌連載実績等多数。

タグ: