日本政策金融公庫の金利は高い? 融資を受ける際の金利を解説

2023-10-05更新

2022/03/23

「融資手続きの実際(1)~日本政策金融公庫(国民生活事業)1~」にて、融資手続きの流れの「(1)相談」「(2)申し込み」について解説しましたが、ここではその後の流れである「(3)面談」「(4)融資」「(5)返済」について解説いたします。

「(3)面談」については、日本政策金融公庫と調整して日時を決定します。日程については、日本政策金融公庫の支店の申し込み状況にもよりますが、数日後から数週間後になります。面談時間は申請者の状況によって異なりますが、およそ30~60分ほどです。

なお、面談は複数回にわたって行われることもあります。面談の際に認定支援機関である顧問税理士が同行することも可能ですが、担当者の同行が可能かどうかについて事前に確認することをお勧めします。借入をするのはあくまでも「申請者」ですので、自身の口でしっかりと担当者からの質問に回答できるよう、準備をしておいてください。

日本政策金融公庫の担当者からは、主に資金使途や事業計画などについて聞かれる場合が多いです。創業者の場合は、創業計画書の内容に基づいて質問されることが多いでしょう。なお担当者が事務所や店舗、工場などに訪問する場合もあります。

また面談の時の服装については、普段の格好で問題ありませんが、だらしない服装は控えてください。経営者としてふさわしい清潔感のある服装を心掛けてください。特注のスーツなどを購入して面談に挑む必要もありません。

通常、面談終了後の数日から数週間後に、融資するかしないかの連絡がきます。融資が決定した場合は、借用証書などの契約に必要な書類が郵送されてきます。契約書を日本政策金融公庫に返送し、契約手続きが完了した後に、指定した金融機関の口座に送金されます。

通常でしたら、以上のような流れでスムーズに契約、融資実行となります。しかし、新型コロナウイルス感染症が拡大した2020年春夏頃は申請が集中した首都圏においては、審査に通過しても融資実行までに1~2か月くらいかかったエリアもありました。

コロナ禍は異常事態ですが繁忙期と閑散期と比較すると、やはり時間がかかる場合もあります。また地域によっても異なりますので注意してください。

融資契約の際に、日本政策金融公庫の事業資金団体保険への加入を行う場合があります。

なお、団体保険に加入は任意であり、加入しなくても融資審査には一切影響しないとされています。また日本政策金融公庫から融資を受けて、団体信用生命保険に加入する割合は4~5割程度だといわれています。加入するかどうかについては、顧問税理士などに相談しながら、じっくりと検討してください。

この団体保険とは被保険者(借主)が保障期間中に死亡したり、高度障がい状態になったりした場合などに、生命保険会社から支払われる保険金により、借主の公庫に対する債務の全額が弁済される保険です。

団体保険というと被保険者の死亡のイメージがあると思われますが「傷害または疾病により、 以下のいずれかの高度障がい状態に該当されたとき」が対象となります。

加入者は特約料を支払わなければなりません。 特約料は年払い(掛け捨て)です。返済が進むにしたがって負担が少なくなるよう計算されています。

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 合計 | |

|---|---|---|---|---|---|---|

| 5年払 (60回) |

2,510円 | 1,960円 | 1,410円 | 850円 | 300円 | 7,030円 |

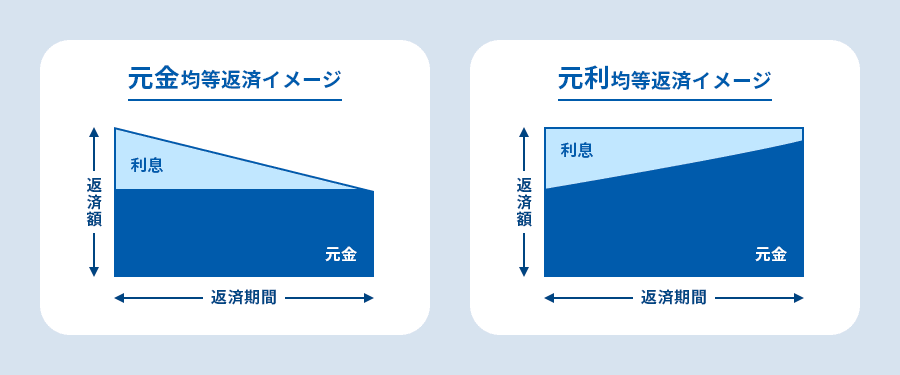

返済は原則として月払いです。返済方法は元金均等返済や元利均等返済、または、期日一括返済などがありますが、ほとんどの方が元金均等返済、元利均等返済を選択します。

「元金均等返済」とは、毎月の返済額のうち元金の額が一定となる返済方法です。借入金を返済回数で割って算出した毎回同額の元金に、利息を足した金額を返済していきます。返済が進むにつれて段々と返済金額が小さくなるため、同じ借入期間の場合「元利均等返済」と比較して返済総額は少なくなります。

「元利均等返済」とは、毎月の返済額が一定となる返済方法です。返済額(元金+利息)が変わらないため、返済計画が立てやすくなります。同じ借入期間の場合「元金均等返済」よりも返済総額が多くなります。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: