資金調達とは?

2022-08-03更新

信用保証協会とは(1:基礎編)

2021/02/19

信用保証協会は、日本政策金融公庫と並んで、多くの事業者が利用している最も身近な公的機関だといえるでしょう。しかしながら、信用保証協会や信用保証制度について、しっかりと理解されている事業者が少ないのも事実です。あらたためて信用保証協会について知識を整理してみて下さい。

信用保証協会は、信用保証協会法(昭和28年8月10日法律第196号)に基づき、創業者や中小企業者などの事業者に対する金融の円滑化を図ることを目的として設立された公的機関です。信用保証協会は、47都道府県と4市(横浜市、川崎市、名古屋市、岐阜市)にあり、各地域に密着した業務を行っています。

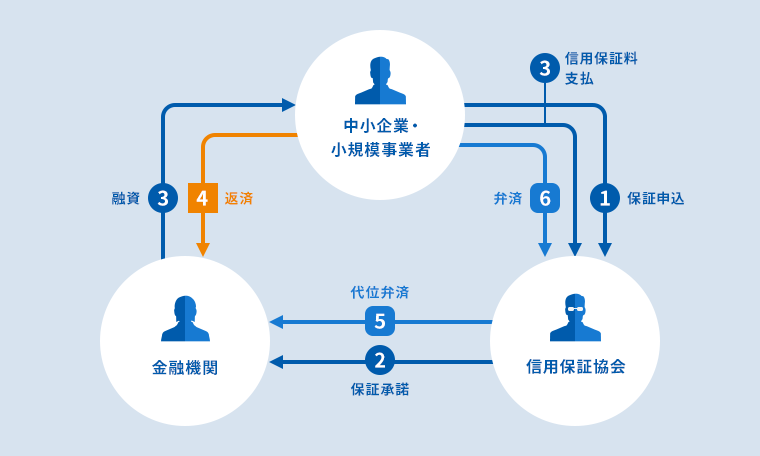

事業者が金融機関(銀行、信用金庫、信用組合)から事業資金の調達をしたい時、信用保証協会に保証を申し込み、これに基づいて信用保証協会が債務の保証を行うことにより資金の調達をスムーズにする仕組みを「信用保証制度」といいます。要は、公的機関である信用保証協会が事業者の連帯保証をしてくれる、というイメージです。

また、この信用保証制度を利用した融資のことを、総じて「信用保証付き融資」などと呼ばれています。

もし、事業者が借入の返済ができなくなった場合はどうなるのでしょうか?その際は、信用保証協会が事業者に代わって金融機関に代わりに返済(代位弁済)いたします。なお、代位弁済したものについては、事業者は信用保証協会に返済しなければなりません。決して、債務が消滅するわけではありません。

原則として、事業者であればほとんどの方が対象になりますが、いくつかの基準があります。「企業規模」「業種、許認可」「区域・業歴」などの基準について説明いたします。

原則として中小企業信用保険法に定める中小企業者を対象としています。常時使用する従業員数または資本金のいずれか一方が下表に該当していれば利用することができます。

| 業種 | 資本金 | 従業員数 |

|---|---|---|

| 製造業等 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| 医療法人等 | ― | 300人以下 |

業種によってはさらに詳細な基準がありますので、地元の信用保証協会のHPなどで確認するようにしてください。なお、現在、政府ではこの企業規模基準について、改訂(拡充)される方向性で議論されています。

ほとんどの商工業の業種は保証対象となりますが、農林漁業や金融業など一部の業種は保証対象外となります。また、許認可・届出等を要する事業を営んでいる(または、営む)場合は、当該事業に係る許認可等を受けている(または、受ける)ことが必要になります。

原則として、各信用保証協会の管轄区域で事業を営んでいなければなりません。法人の場合は本店又は事業所のいずれかを、個人事業者の場合は住居又は事業所のいずれかを各信用保証協会の管轄区域に有し、事業を営んでいることが必要です。なお、制度要綱等で定めがある場合はその定めによります。

信用保証限度額とは、事業者が利用可能な信用保証の枠の限度額のことをいいます。基本的な信用保証額は以下のように定められています。

| 保証種類 | 個人・法人 | 組合等 |

|---|---|---|

| 普通保証 | 2億円 | 4億円 |

| 無担保保証 | 8,000万円 | 8,000万円 |

信用保証は、制度上、保証限度額以内なら複数に渡り利用が可能です。しかしながら、たとえば、無担保枠8,000万円以内ならどのような事業者でも利用できるというわけではありません。常識的に判断して、たとえば、年商1,000万円規模の事業者が8,000万円の無担保保証枠を利用して8,000万円の融資を受けることは非常に困難です。

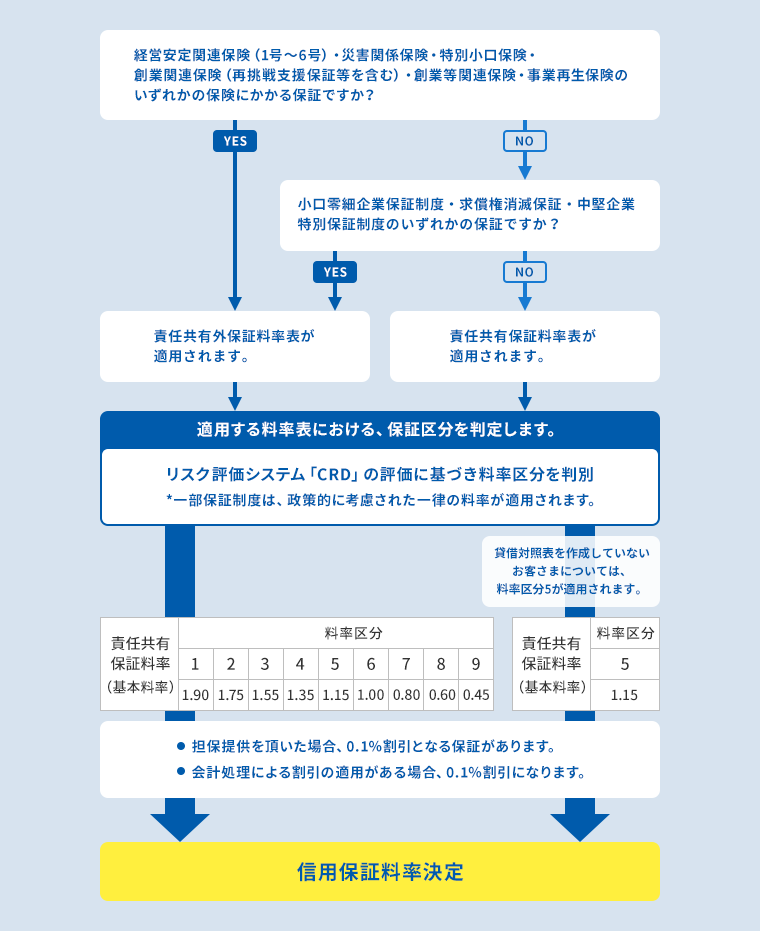

信用保証制度は“無料”で利用できるわけではありません。事業者は、信用保証の利用対価として信用保証料を払わなければなりません。信用保証料は、事業者の信用保証委託の対価であり、中小企業信用保険の保険料や経費等、制度運営上必要な費用に使われています。これは金融機関に支払う「利子」とは別物です。よって、信用保証制度を利用すると、利子と信用保証料を支払わなければなりません。また、地方自治体によっては、利子や信用保証料の補助などを行っているところもあります。

なお、「信用保証料」は保険料ではありませんので、信用保証協会による代位弁済が行われた場合は、事業者は、信用保証協会に弁済しなければなりません。

また、信用保証料の料率は、かつては原則一律でしたが、平成18年4月1日以降、経営状況に応じて「9つの料率区分」から適用されています。担保の提供がある場合や会計参与設置会社である場合等には、割引が行われています(一部、割引の対象とならない保証制度もあります)。また、経営安定関連保証(セーフティネット保証)など一部の保証制度では、特別料率が適用されています。

出典

参考

CRD:中小企業信用リスク情報データベースについて

CRDとは平成13年3月に中小企業庁が中心となり創設された中小企業に関する日本最大のデータベースです。信用保証協会や政府系・民間金融機関から取引先中小企業の財務データが提供され、データが集積されています。「一般社団法人CRD協会」により運営され、167の金融機関等が会員となっており、膨大な中小企業データが蓄積され、このデータに基づき信用リスク分析が行われます。

参考

原則として、法人代表者以外の連帯保証人は必要ありません。なお、個人事業者の場合、保証人は原則必要ありません。一例ですが、東京信用保証協会の規定は以下の通りです。

| 説明 | |

|---|---|

| 法人の場合 | 代表者以外の連帯保証人は原則として不要とします。 |

| 個人の場合 | 連帯保証人は原則として不要とします。 |

| 組合の場合 | 原則として代表理事のみを連帯保証人としますが、個々の組合の実情に応じ他の理事を連帯保証人とすることがあります。なお、転貸資金については、代表理事のほか、転貸先組合員(または組合員が法人の場合はその代表者)を連帯保証人とします。 |

| 例外的な取扱い |

ただし、次のア~ウの場合は、例外的な取扱いをすることがあります。

|

信用保証制度は担保がなくても利用することはできます。原則として、保証限度額の8,000万円以下については無担保となっています。現在の傾向として、不動産担保に過度に依存しない信用保証を推進しています。

なお、平成25年12月に「経営者保証に関するガイドライン」が策定、公表されました。現在、経営者保証がなくても融資を受けることができるように様々な整備が進められています。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: