資金調達とは?

2022-08-03更新

日本政策金融公庫とは(1)

2021/02/19(2022/5/9更新)

分かっているようで、しっかりと理解されていない日本政策金融公庫について説明いたします。「日本政策金融公庫とは?」「これまでの成り立ちについて」「3つの窓口について」など、基本的なことについて説明いたします。

株式会社日本政策金融公庫(日本公庫)とは、政策金融機関(政府系金融機関)の一つであり、株式会社日本政策金融公庫法に基づいて2008年10月1日に設立された財務省所管の特殊会社です。

2001年に発足した小泉純一郎内閣によって実施された“聖域なき構造改革”の一環として、「官から民へ」を改革の柱として政策金融改革が着手されました。日本政策金融公庫は形式上、「株式会社」となっていますが、国が株式の100%を常時保有することが法律で定められている特別な株式会社であり、一般の民間会社や民営化を前提とした特殊会社ではありません。なお、日本政策金融公庫が株式会社の形態をとっているのは、株式会社のガバナンスの仕組みを活用して、透明性の高い効率的な事業運営を行うためであるといわれています。

日本政策金融公庫のホームページには、『日本政策金融公庫は、「一般の金融機関が行う金融を補完すること」を旨としつつ、国の中小企業・小規模事業者政策や農林漁業政策等に基づき、法律や予算で決められた範囲で金融機能を発揮している政策金融機関です。』と書かれています。

要は、「民間金融機関を補完するための国が経営している金融機関である」と理解してくだされば大丈夫です。

| 内容 | |

|---|---|

| 発足年月日 | 平成20年10月1日 |

| 資本金等 |

|

| 支店数 | 152支店 |

| 職員数 | 7,436人(令和3年度予算定員) |

| 総融資残高 |

(令和3年3月31日現在) |

日本政策金融公庫の総融資残高は29兆2,387億円(令和3年3月31日現在)となっています。民間金融機関と比較すると、りそな銀行(貸出金残高:21兆1,710億円 /2021年3月期)と同じくらいの規模になります。大手地方銀行である横浜銀行や千葉銀行の貸出金残高が10兆円ほどですから、とても大きな規模の金融機関であるといえるでしょう。ちなみに、都市銀行である三菱東京UFJ銀行の貸出金残高は107兆1,830億円(2021年3月期)となっています。

日本政策金融公庫は、2008年10月1日に「国民生活金融公庫」「中小企業金融公庫」「農林漁業金融公庫」が統合されて発足しました。なお、「国民生活金融公庫」は、1999年10月1日に「国民金融公庫」と「環境衛生金融公庫」が統合されて発足した政府系金融機関です。

| 沿革 | |

|---|---|

| 1949年(昭和24年)6月1日 | 「国民金融公庫」が発足する |

| 1967年(昭和42年)9月2日 | 「環境衛生金融公庫」が発足する |

| 1999年(平成11年)10月1日 | 「国民金融公庫」と「環境衛生金融公庫」が統合し、「国民生活金融公庫」が発足する |

| 2008年(平成20年)10月1日 | 「日本政策金融公庫」が発足する(「国民生活金融公庫」「中小企業金融公庫」「農林漁業金融公庫」が統合) |

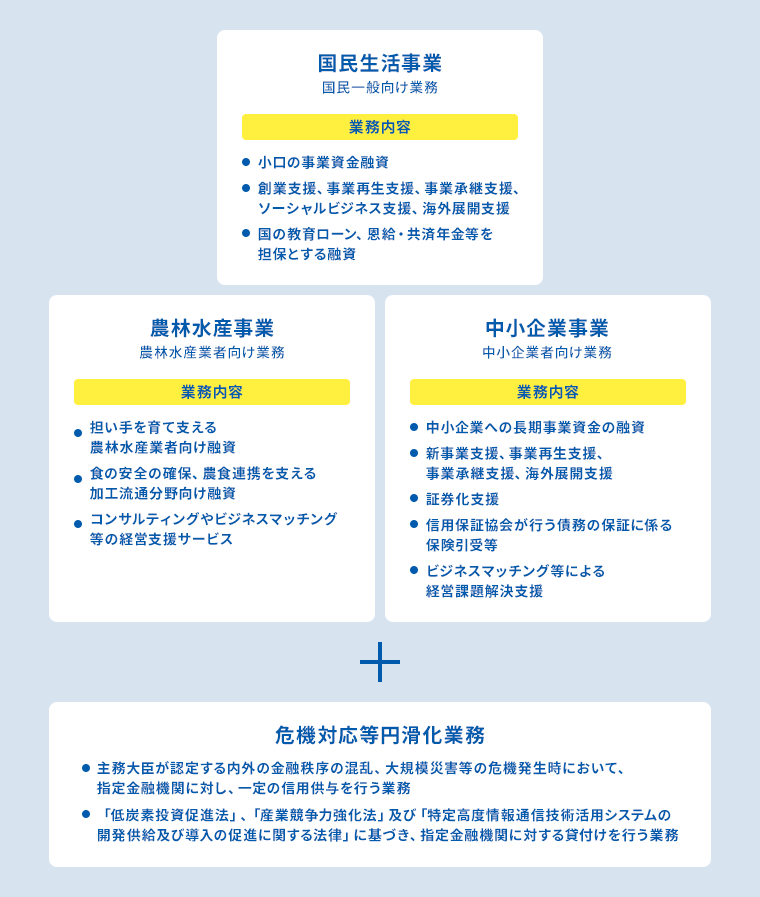

2008年10月1日以前までは、「国民生活金融公庫」「中小企業金融公庫」「農林漁業金融公庫」の3つ政府系金融機関があり、創業者や小規模事業者は、「国民生活金融公庫」(こくきん)に融資の申請をしていました。現在の「日本政策金融公庫」は、この3つの金融機関が統合された組織ですので、「窓口」については、その名残を継承して「国民生活事業」「中小企業事業」「農林水産事業」の3つに分かれています。

日本政策金融公庫には、「国民生活事業」「中小企業事業」「農林水産事業」の3つの窓口があります。

「国民生活事業」は、地域の身近な金融機関として、小規模事業者や創業企業への事業資金融資のほか、教育資金融資なども行っています。創業者や小規模・零細・中小事業者は、基本的には「国民生活事業」が窓口になります。

「中小企業事業」は、融資、信用保険などの多様な機能により、日本経済の活力の源泉であり、地域経済を支える中小企業・小規模事業者の成長・発展を金融面から支援しています。ある程度の年商規模や業歴のある中小企業を対象としています。

また、「国民生活事業」と「中小企業事業」の使い分けに関する明確な線引き等については特に公表されていませんので、少々、分かりにくいです。なお、中小企業事業の支援先の特徴としては、1企業あたりの平均融資金額は80百万円、平均資本金額は38百万円、平均従業員数は72人となっています(令和2年3月31日現在)。およそこの規模の中小企業を対象にしていると判断することはできます。

「農林水産事業」は、農林漁業や食品産業の事業者への融資を通じて、国内農林水産業の体質強化や安全で良質な食料の安定供給の支援をしています。農業、林業、水産加工・食品産業関連の事業者を対象としています。

創業者や小規模・零細・中小事業者は、主に「国民生活事業」に融資申請をすることになります。「国民生活事業」の概要について説明します。

「国民生活事業のご案内2020」によりますと、「1先あたりの平均融資残高は703万円と小口融資が主体です。また、全体の約7割が800万円以下の融資となっています」と掲載されています。そして、翌年の「国民生活事業のご案内2021」によりますと、「資実績の約7割が1,000万円以下となっており、1先あたりの平均融資残高は1,008万円と小口融資が主体です」と掲載されています。恐らく、新型コロナウイルス感染症特別貸付によって増加したものと考えられます。また、無担保融資の割合は全体の約9割となっています

融資先は、ベーカリー、飲食店、理・美容室、工務店など、各地域の生活に密接な関わりを持った小規模事業者が中心となっています。また、融資先の約9割が従業者9人以下の小規模事業者であり、法人が約6割、個人事業が約4割の利用となっています。

令和元年度の創業前及び創業後1年以内の企業への融資実績は約4万先です。「国民生活事業のご案内2021」によりますと、創業企業への融資を通して年間約13万人の雇用を創出していると考えられています。また、女性・若者・シニア起業家への支援も強化しています。具体的には、女性層8,727先、若年層(35歳未満)10,986先、シニア層(55歳以上)4,701先の創業融資実績となっています(令和2年度実績)。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: