融資申請時の提出書類 「金融機関への融資申請の際に必要な書類」

2022-05-19更新

借り換えのパターン(1)

2021/06/03(2022/5/9更新)

事業資金の借換に関しては、様々なパターンがあります。今回は、「同一金融機関における借換(一本化)」「異なる金融機関における借換」「短期(長期)の借入を長期(短期)に借り換える(借換、一本化)」について解説いたします。同時に、「借り換えのパターン(2)」も参考にご覧ください。

取引先の金融機関が一行の場合、その特定の金融機関から連続して融資を受けている事業者もいます。一行取引には、業績が安定していれば、しっかりと融資支援などをしてくれるというメリットもあります。しかしながら、「借入金を増やしても、一向に資金繰りが改善しない」、「借入をした瞬間は資金繰りが楽になるが、直ぐに返済が苦しくなる」と感じている経営者もいると思われます。たとえば、以下のようなケースです。

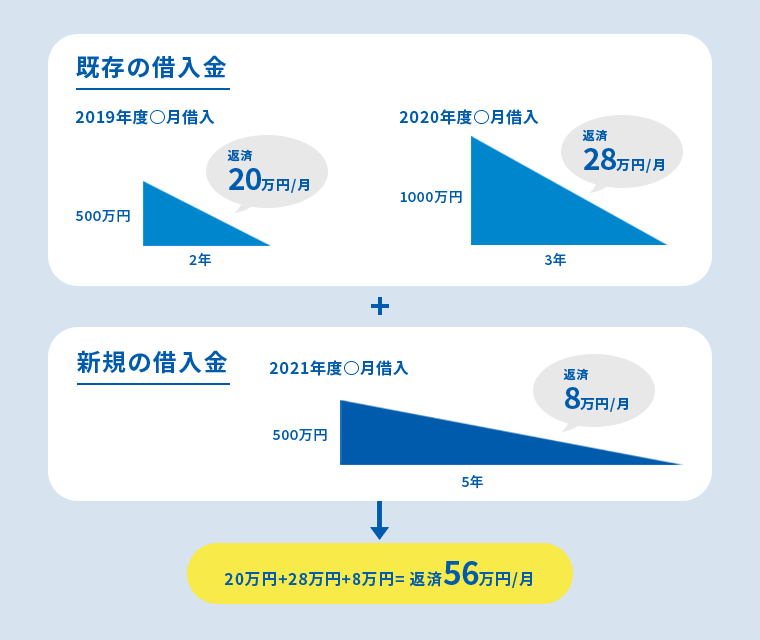

たとえば、ある事業者がA金融機関に「2019年の借入残高500万円、2年返済、毎月20万円返済」、「2020年の借入残高1000万円、返済3年、毎月28万円返済」の2本の借入をしているとします(合計、20万円+28万円=毎月48万円返済)。

資金繰りが厳しいので、さらに同じA金融機関から追加融資(500万円、5年返済)を受けたとします。一瞬は資金繰りが安定するものの、直ぐに毎月8万円の返済が増えます。つまり、毎月の返済額が「48万円」だったのに、追加融資を受けた結果、48万円+8万円=「56万円/毎月」の返済額に膨れ上がります。これでは早々に資金繰りが厳しくなるのは当然です。

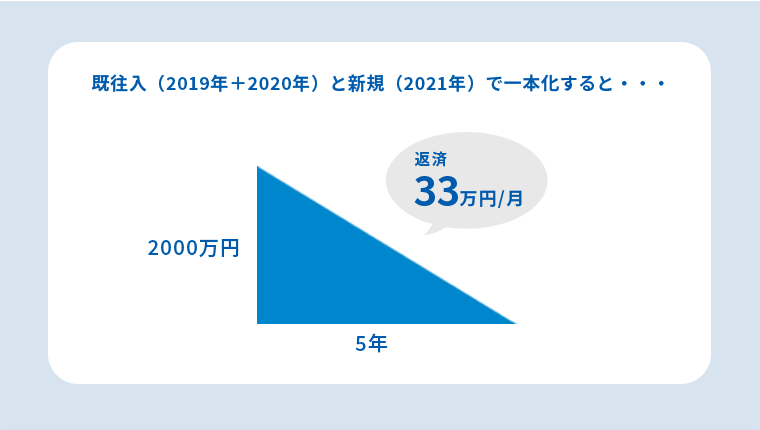

それでは、新規融資500万円と既存融資500万円+1000万円を一本化したどうでしょうか?つまり「融資額2000万円、返済期間5年」の新規融資として申し込むのです。

単純計算でも毎月の返済額は、「33万円」になります(便宜上、金利負担は考慮していません)。追加で500万円の融資を受けると毎月の返済額「56万円」になりますが、一本化すると「33万円」に減少させることができ、56万円-33万円=「23万円/毎月」の削減効果です。まさに借換の絶大的な効果です。

上の事例は、一つの金融機関における借換による一本化についてでしたが、複数の金融機関から融資を受けている場合はどうでしょうか。これもほぼ同じ効果を得ることができます。

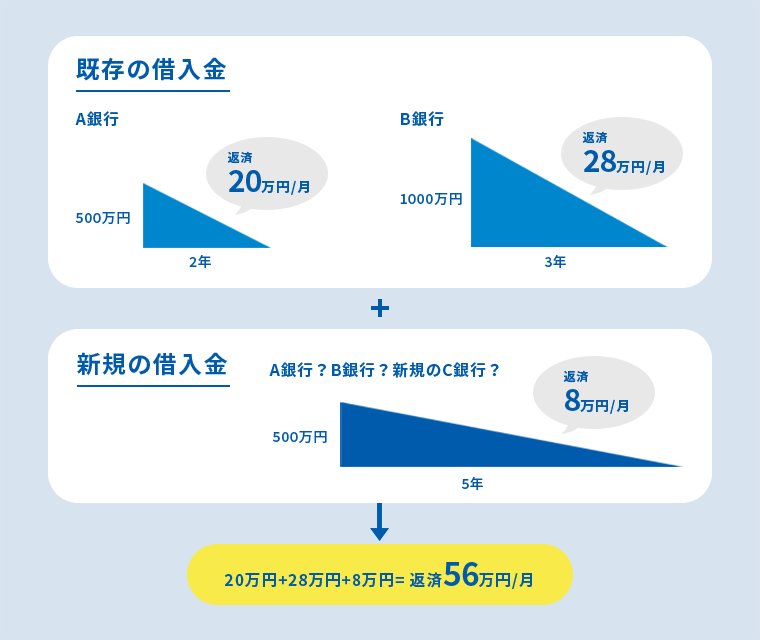

たとえば、A銀行に「借入金500万円、2年返済、毎月20万円返済」、B銀行に「借入金1000万円、返済3年、毎月28万円返済」の融資を受けている事業者がいたとします。

資金繰りが厳しいので、追加融資(500万円、5年返済)を検討して、既存の取引先金融機関であるA銀行、B銀行、又は新規のC銀行に「500万円、5年返済、返済額8万円」の融資を受けたとします。同様に、一瞬は資金繰りが安定するものの、直ぐに毎月8万円の返済が増えます。つまり、毎月の返済額が、「48万円/月」だったのに「返済56万円/月」に膨れ上がります。

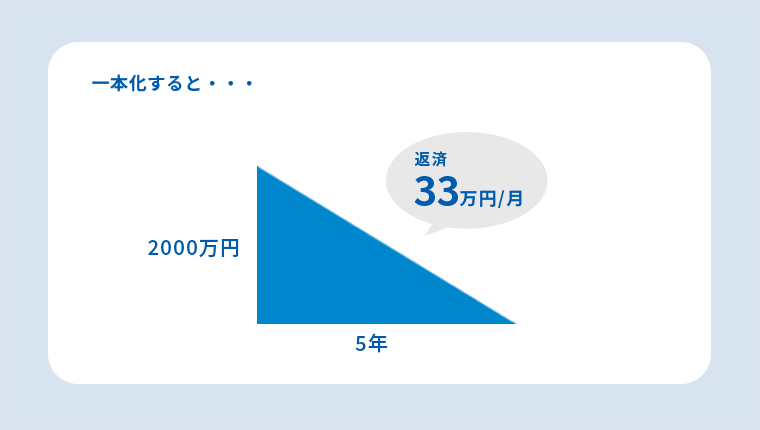

それでは、A銀行、B銀行、又はC銀行にて、同様に借換による一本化したらどうでしょうか?

同様に単純計算でも毎月の返済額は、「33万円」になります。これも借換の効果があったといえるでしょう。

しかしながら、複数の金融機関を天秤にかけて借換を行う場合は細心の注意を払ってください。たとえば、新規のC銀行が低い金利で「一本化」の提案をしてきたからといって、安易にA銀行、B銀行との融資取引を止めてしまってもよいのでしょうか。「短期的な判断にとらわれることなく、中長期的にみて、本当に適切な判断なのか?」について慎重に検討する必要があります。A銀行、B銀行のどちらかに一本化する場合も同じです。

これはある程度、金融機関に対する高度な交渉技術も必要ですので、顧問税理士や融資・資金調達などの専門家に必ず相談することをお勧めします。

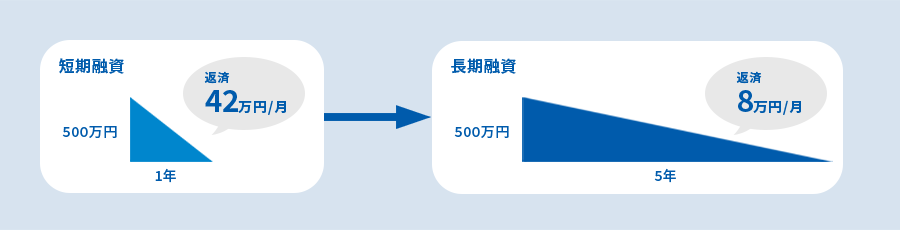

「1年以内の短期借入金」を「1年超の長期借入金」に借り換えると毎月の返済額の削減をすることができます。

上図の通り、毎月の返済額「42万円」の500万円の短期融資を5年の長期融資に借り換えると毎月の返済額は「8万円」になります。42万円‐8万円=「34万円」の削減効果になります。ここまで毎月返済額が削減できれば確かに資金繰りは安定します。

しかしながら、現在、短期融資においては、短期継続融資という手法が定着しつつあります。短期継続融資とは、正常運転資金を融通するための融資で、期日一括返済を条件とした契約期間1年以内の短期融資のことをいいます。なお、「正常運転資金」とは、一般的に「売上債権+棚卸資産-仕入債務」であると定義されています。

具体的には、期日到来時に手形貸付などの書き替えにて、融資をつないで返済期限を延長します。事業者は、実際のところ借入金を返済せずに、金利だけを支払えばよいというスキームです。よって資金繰りの改善効果は絶大です。

通常の「短期借入金」を「長期借入金」に借り換えずに、「短期継続融資」に切り替えるというスキームも一案です。しかしながら、短期継続融資は、ある程度、業績などが安定していて信頼性の高い事業者向けに実施される傾向があります。

次に、長期借入金を短期借入金に借り換える場合についてですが、まさに「短期継続融資」が該当します。短期継続融資は、実際のところ借入金を返済せずに、金利だけを支払えばよいというスキームです。長期借入金を「正常運転資金」の範囲内で借り換える、というのも理論上は可能です。

また、信用保証協会によっては、「短期継続融資“保証”」のような保証制度を実施しているところもあります。是非、ご確認ください。

なお、借換などを検討される際は、顧問税理士や融資・資金調達に専門家などに相談されることをお勧めします。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: