日本政策金融公庫の金利は高い? 融資を受ける際の金利を解説

2023-10-05更新

2021/03/31

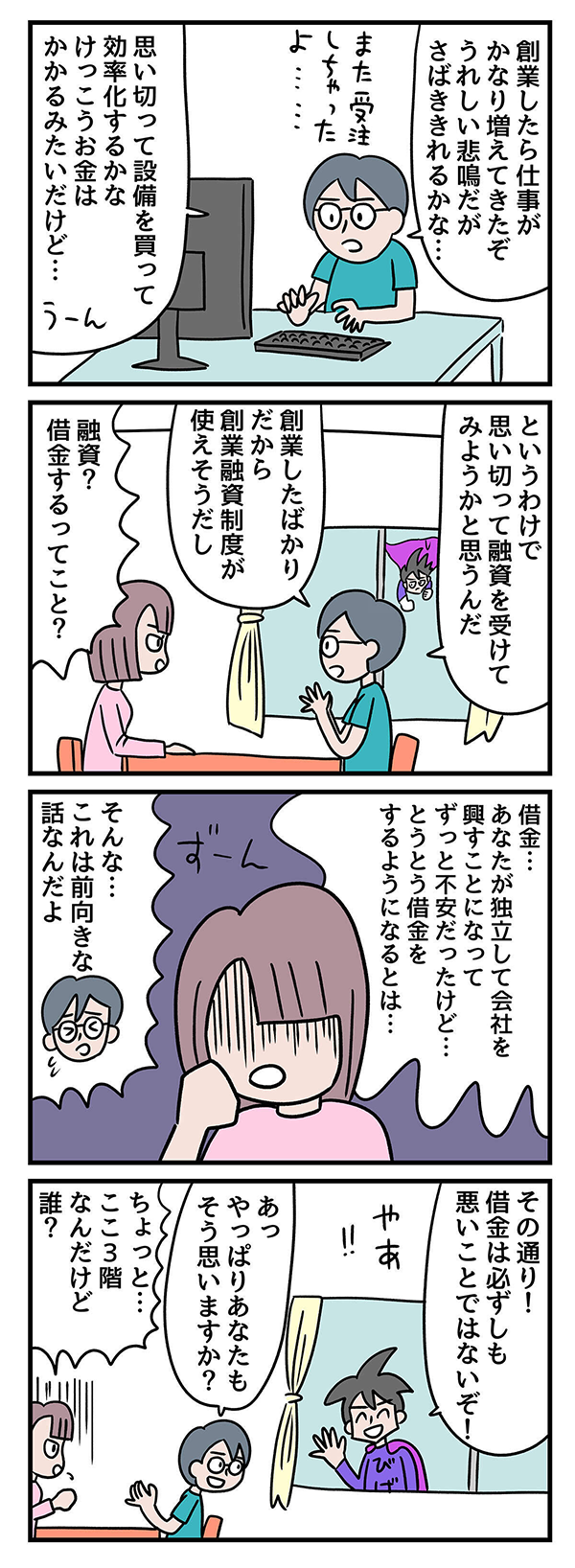

スモールビジネスを営んでいると、耳慣れない専門用語が現れるもの。そんな言葉を解説するマンガ連載です。ただし解説してくれるのは……。神出鬼没の謎のヒーロー?!

第7回は「融資」です。「借金をする」なんて言うとちょっと聞こえが悪いようにも思えますが、事業を拡大するためには避けて通れません。一度おさらいしてみてはいかがでしょうか。

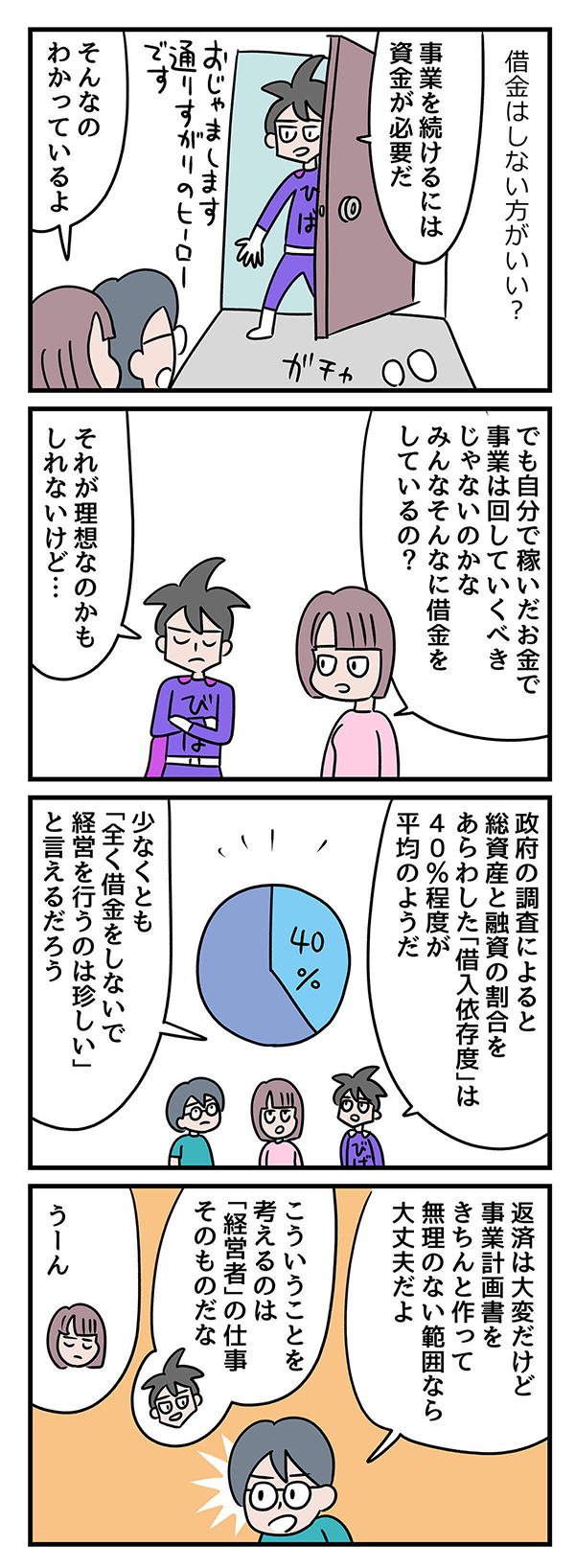

「借金」なんて聞くと、ちょっと悲壮なイメージがありませんでしょうか? マンガにも描いたように、総資産における融資の比率を示す「借入金依存度」の平均は中小企業で40%程度。(中小企業白書(2016年度版)より)

また、一般的な企業でも自己資本比率が40%程度もあれば、財務的には十分に「安定している会社」と見なされます。このように、事業をしている人が事業のために融資を受けるのはごく普通のことと言えるでしょう。

しかし、大きすぎる融資を受けてしまうと、返済が大変になってきます。そこで経営者は「事業計画書」を作ります。これは会社で行っている事業を元に、今後どれくらいの収支があり、どのくらいの現金が必要で、どのくらいの返済が可能かを予測するものです。

実際に融資を受けようとすると、金融機関からの審査があります。しかし取引実績がない状態では、なかなか審査に通るのが難しいものがあります。

そんなときに使えるのが「創業融資」や「制度融資」です。日本政策金融公庫や自治体が行っており、創業したばかり(日本政策金融公庫は2年目まで、自治体はそれぞれ)の事業者に向けて融資を行ってくれます。こちらにも審査はもちろんありますが、一般の金融機関とは審査基準が違うために創業したばかりのスモールビジネス事業者にも使いやすくなっています。

借入にはリスクがあります。またスモールビジネスを営んでいる方の中には「仕事の規模を大きくしたくない」という方も多くいらっしゃるでしょう。僕も個人事業主を10年以上しているのですが、ずっとそう思っていました。もちろん融資なんて受けたことはありません。

しかしいま思い返してみると、融資を受けて、しっかりと事業に向けて投資をした方がよかったのではないか? そんなふうに思えるのです。小さな資金では小さな仕事しかできません。コツコツとお金を貯めた後に自分の仕事に投資をしようとしても、そうそううまく貯まりません。

それならば、最初から事業計画をみっちりたてて、ある程度の額の融資を受けて、投資をする。資金に余裕がある状態で効率のいい仕事をする……。その方がずっと「経営が安定する」だから、安心して「稼げる」わけです。

自分の事業が今一つ伸び悩んでいる方、一度検討してみてはいかがでしょうか。

タグ: