日本政策金融公庫の金利は高い? 融資を受ける際の金利を解説

2023-10-05更新

2023/04/10

「創業計画書」は、起業・開業の際に、融資を申し込むにあたって提出する書類です。スモールビジネス事業者の多くは日本政策金融公庫の融資を利用していますが、日本政策金融公庫に融資を申し込む際には、必ず創業計画書を提出し、審査を受ける必要があります。

この記事では、創業計画書のテンプレートの入手方法や具体的な書き方、作成・提出時の注意点について解説します。

創業計画書とは、新たに始めるビジネスについて、事業の概略や資金調達の方法、見通しなどをまとめた書類です。記入すべき項目としては、起業・開業の動機や事業主の経歴、起業・開業資金の調達方法などがあります。

事業者は創業計画書にそれらを記入していくことで、自身のキャリアを振り返ったり、行おうとしている事業にどのような強みがあり、どんな弱点があるか、どの程度の売上が達成できるのかなどを再確認したりするなど、客観的に事業を見つめなおす機会になります。

創業計画書の提出先は、主に金融機関です。日本政策金融公庫をはじめ、公的・民間金融機関では、融資を行うにあたって、事業者がどのような事業を行うのか、資金計画はどうなっているのかなどを審査します。審査時には面談も行われますが、その際に重視されるのは創業計画書の内容です。

金融機関にとっては、事業主がこれまでどのような仕事をしてきたのか、これからどんな事業をしようとしているのか、始めようとしている事業は成功しそうかなど、創業計画書にコンパクトに詰め込まれたすべての情報が、事業者や事業内容を見極めるうえでの材料となるのです。

言い換えれば、事業者が創業計画書をどれだけ精度の高いものに仕上げられるかが、資金調達の可否を左右します。

また、補助金の申請時や、自分の事業に対する考えを整理して出資者に情報共有する際にも、創業計画書は有効な書類です。

事業者が金融機関に融資を申し込む際に必要な書類に「事業計画書」があります。

創業計画書は起業・開業前に作成し、言い換えれば創業融資を受けるために必要な書類ですが、事業計画書は事業を行う事業者が、新たに融資を受けたり、補助金の申請をしたり、出資者などに情報共有したりするタイミングで作成するものです。

また、創業計画書は事業の見込みなどを記入しますが、事業計画書は事業の実績について記入できるという違いがあります。

「創業計画書にどんなことを書けばいいのかわからない」と、不安に思う事業者の方もいるかもしれません。しかし、日本政策金融公庫などの金融機関では創業計画書のテンプレート(書式)が用意されており、必要事項を書き込んでいけば完成するので心配無用です。ここでは、それぞれのテンプレートの入手方法について解説します。

日本政策金融公庫には、創業計画書のテンプレートが用意されています。各支店にはテンプレートが備え付けられていますし、Webサイトからもダウンロード可能です。

日本政策金融公庫への創業計画書提出時にテンプレートを使用する義務はなく、独自に作成しても問題はありませんが、公庫のテンプレートには審査に必要な項目が網羅されているので、それを使った方が間違いないでしょう。

「資金調達ナビ」では、解説・ポイントを参照しながら日本政策金融公庫の創業計画書を作成することができます。

自治体の制度融資に申し込む際には、都道府県・市町村の担当部署(商工課など、自治体により異なる)や各信用保証協会で創業計画書のテンプレートを入手できます。

例えば、東京都の信用保証協会ではWebサイトからダウンロードできますが、窓口に行かないと入手できなかったり、手書きでしか記入できなかったりするなど、自治体によってシステムが異なるので注意が必要です。

自治体ごとに様式は異なりますが、記入項目自体は日本政策金融公庫のものと大きく変わりません。

銀行や信用金庫、信用組合など、民間金融機関に融資を申し込む場合は、各金融機関の融資担当者からテンプレートを入手してください。

ただし、スモールビジネス事業者が起業・開業時に民間金融機関から信用保証協会の保証を付けない融資を得るのは、極めてハードルが高いのが実情です。民間金融機関も自治体の制度融資を薦めてきます。スモールビジネスの起業・開業の場合は、日本政策金融公庫の創業融資を第一候補とし、資金が不足する場合には自治体の制度融資を利用するのが王道といえるでしょう。

創業計画書には、実際にどのような記入項目があり、どう記入していけばいいのでしょうか。日本政策金融公庫の創業計画書をもとに、8項目の具体的な書き方について見ていきましょう。

| カテゴリ(審査側の視点) | 創業計画書の項目 |

|---|---|

| 創業者を見る | 創業の動機 |

| 経営者の略歴等 | |

| ビジネスモデルを見る | 取扱商品・サービス |

| 従業員 | |

| 取引先・取引関係等 | |

| 資金計画を見る | 借入の状況 |

| 必要な資金と調達方法 | |

| 事業の見通し |

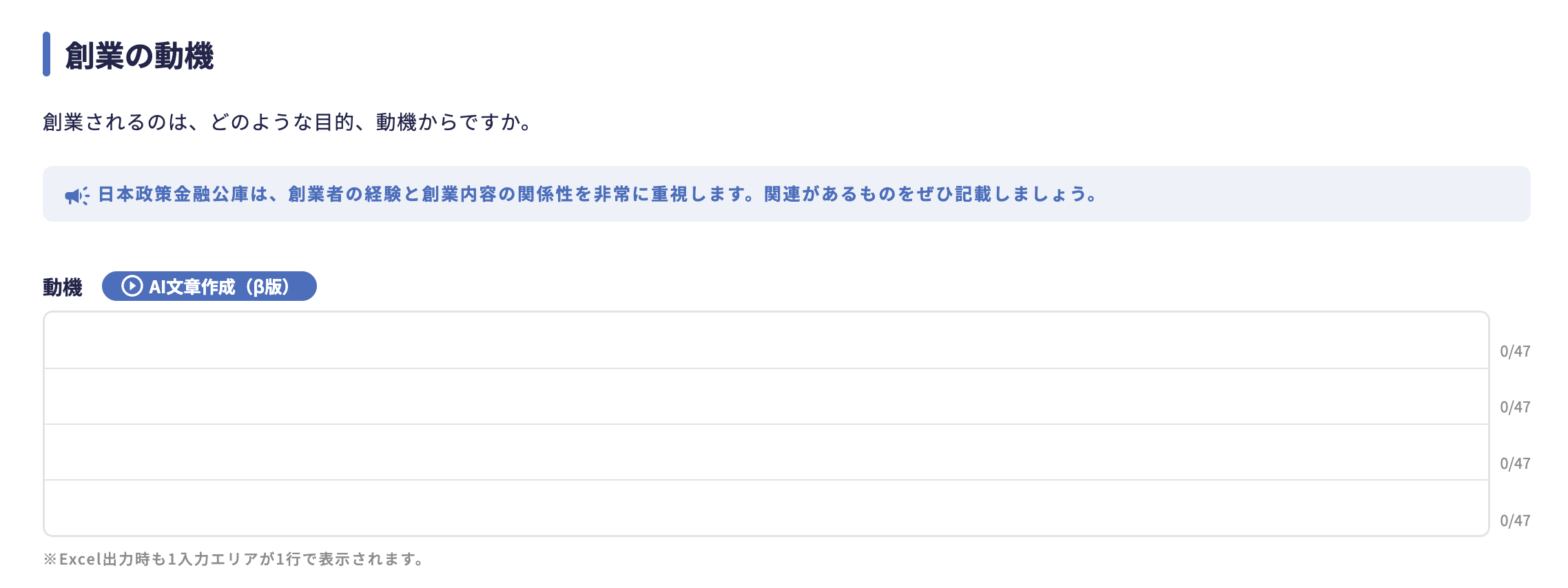

創業計画書の「創業の動機」は、創業計画書の最初の記入項目です。事業者自身の起業・開業に対する熱意や真剣さが、金融機関の担当者に伝わるように、自身の言葉で記入します。

また、事業者の経験と事業内容の関係性も重視される要素です。「これまでの経験が活かせる」や「これまで培った人脈を強みにできる」など、関連性について書くようにしてください。

なお、創業の動機に限らず、創業計画書(テンプレート)の記入欄には限りがあります。「書ききれない」「もっと伝えたいことがある」という場合には、別の資料を添付しても問題ありません。

ただし、あまりにも資料が多かったり読みにくかったりすると、多忙な審査側の負担となります。できるだけ必要な情報を的確に、コンパクトにまとめることを心掛けましょう。

創業計画書の「経営者の略歴等」には、事業者が起業・開業しようとする事業に関して経験があるのか、過去に経営経験自体があるのか、また事業に関連する資格・特許を持っているのかといったことを記入します。

日本政策金融公庫などの金融機関は、事業の成功を正確に予測することはできません。したがって、過去の出来事から紐解き、今回の起業・開業も、過去の延長線上にあるという視点で審査を行います。事業者の経験や資格の有無について情報が求められるのは、そのためです。

事業に関係する経験、資格、特許など、少しでも関連するものがあれば具体的に記入します。社会人としての経験があれば、これまでの役職や役割はもちろん、「営業◯年目でMVP受賞」など、転職活動時の職務経歴書をイメージしながら、年数や実績をアピールしてください。

社会人としての経験がない場合はアルバイトの経験でもいいので、「アルバイトリーダーから店長になり、最後の3年間はエリア長として勤務した」といったように、事実を漏れなく記入しましょう。過去に事業を行ったことがある場合も同様です。

注意したいのは、金融機関では必要に応じて、個人信用情報などの調査を行うこと。記入内容と調査結果に相違があると、経歴自体から疑念を持たれることになりますので、虚偽申告は禁物です。

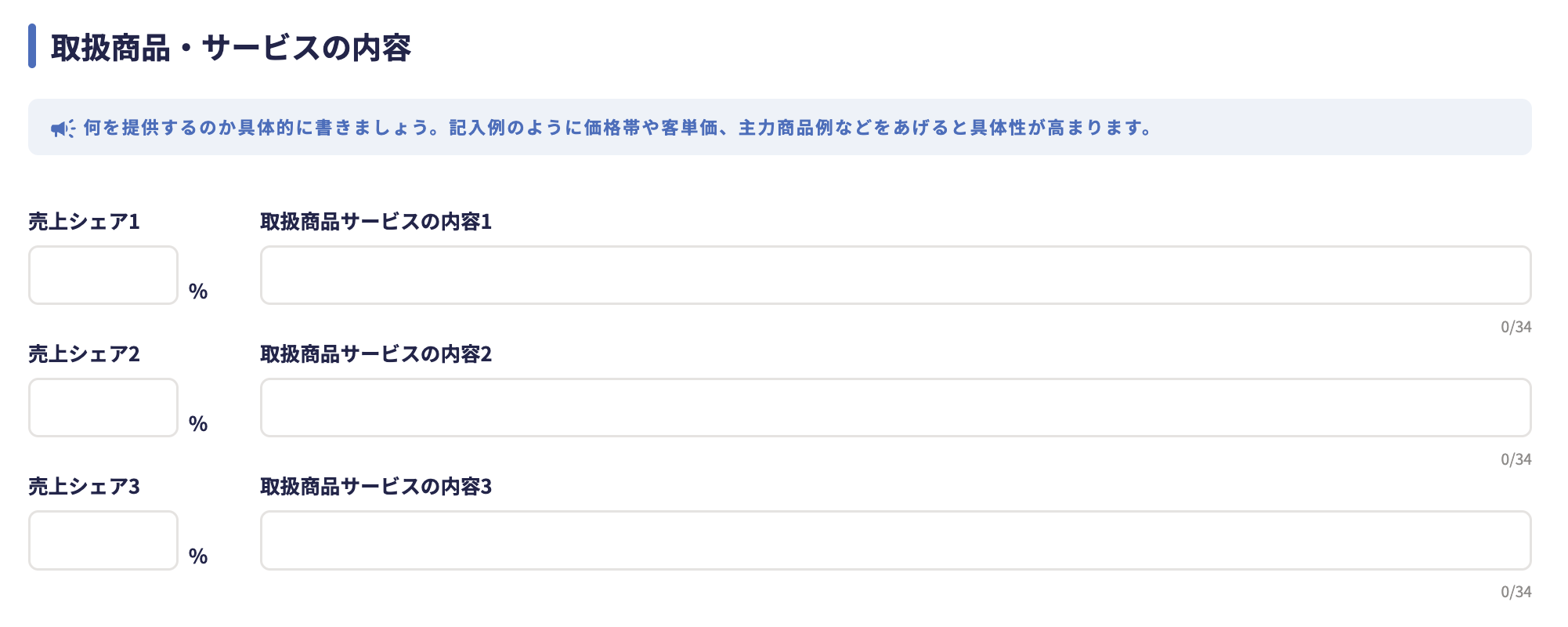

創業計画書の「取扱商品・サービス」については、次のように記入していきます。

「取扱商品・サービスの内容」には、取り扱う商品やサービス内容、それぞれの売上シェアを記入します。飲食店なら、「ランチ営業・売上シェア30%、ディナー営業・売上シェア70%」など、想定している商品と売上の比率を書き込んでください。

小売店であれば、商品の写真や店舗のパース(透視図)・写真、飲食業ならメニュー表、またニーズについての調査データなど、審査の参考になるような資料を添付すると、より効果的です。

面談の際にタブレット端末などで動画を見せることも不可能ではありませんが、動画でないと表現できない場合を除き、添付資料にとどめるのが現実的かもしれません。

「セールスポイント」には、競合他社・他店と比べて、自社・自店が優れている点を記入します。

一般的に、金融機関が積極的に融資したくなるのは、他社にはない魅力、継続性などの強み、すなわちUSP(ユニーク・セリング・プロポジション)がある事業です。つまり、事業が成功すると思われるよう納得されることが重要なのです。

USPを備えており、なおかつそれが事業者の経験に裏付けされているものであると、審査に通りやすくなるでしょう。

「販売ターゲット・販売戦略」の欄には、年齢層や職業など、メインとするターゲットと、ターゲットに支持されるための戦略を記入します。小売店を例に考えると、客のターゲット層を決め、そこに訴えるような商品や販売促進方法を考えてください。この販売戦略が、しっかりと練られていることを伝える必要があります。

「競合・市場など、企業を取り巻く状況」には、競合他社などの有無や、競合に対してどう対抗していくかを考えて記入します。

インターネット上や書籍・雑誌などに掲載された情報だけでなく、事業者自身が独自で調査した情報も記入すると、足を使って稼いだ情報として真剣さが伝わり、プラスに作用します。店舗の場合は、立地選定理由や競合店の状況も記入するようにしてください。

創業計画書の「従業員」の項目には、起業・開業に際して3か月以上の継続雇用を予定している従業員数を記入してください。家族を含む場合はその人数、パート・アルバイトの人数も記入します(法人の場合は常勤役員の人数も記入)。従業員数については記入時点での見込人数でも問題なく、想定どおりに雇用できなくても問題視されることはありません。

なお、創業計画書には「どのような人材を雇用するか」の記入自体は求められてはいません。しかし、優秀な人材や経験豊富な人材の雇用は、事業を成功させる要因になるために「良い人材を雇用できる事業者」として評価される可能性もあります。有能な人材が獲得できそうなら、別添資料で説明するのがおすすめです。

創業計画書の「取引先・取引関係等」の書き方については、次の内容を参考にしてください。

「販売先」欄については、すでに販売先が決まっている場合はその企業名やシェア、掛取引の割合、回収・支払の条件などを記入します。販売先が上場企業や知名度の高い企業なら審査時の評価につながりますし、すでに発行された注文書や契約書などの書面があると、審査への好影響が期待できます。

販売先が決まっていなければ、予定販売先を記入してください。別紙として見込みリストを提出してもいいでしょう。

「仕入先」「外注先」には、原料や商品の仕入れがある場合の主な仕入先やシェア、掛取引の割合、回収・支払の条件を記入します。また、外部の企業に注文する資材などがあれば記入します。

創業計画書提出時点で、販売先や仕入先、外注先が決まっておらず、見込みも立っていない状態では、本当に起業・開業できるのかという懸念を抱かれる可能性もあるので注意が必要です。

従業員などに人件費の支払いがあるときは、毎月の締め日や給与の支払日、ボーナス支給月を「人件費の支払」欄に記入します。なお個人事業主自身に「人件費を払う」という考え方はないため、個人事業主自身の人件費を記入してはいけません。

「借入の状況」の項目には、事業主個人としての借入状況を記入します。返済明細書などを参照して、借入先、使い道(事業、住宅、車、教育、カード、その他)、借入残高、年間返済額を、記入漏れや間違いがないように記入しましょう。法人の場合は、代表者個人の借入状況を記入します。

プライベートのお金と事業のためのお金はあくまで別とはいえ、金融機関としては、個人の借入分も考慮する必要があります。

もっとも、個人としての借入があるとマイナスの評価を受けるわけではありません。例えば、住宅ローンは「個人として銀行の審査を通っている=社会的信用がある」としてプラスの評価になる場合もあるのです。審査の観点としては、自動車ローンは高すぎるものではないか、カードローン利用では何のために借りたのか、金遣いが荒くないかどうかなどがチェックされます。

なお、信用情報(借入や返済状況)も確認されるので、隠したり繕ったりする行為は禁物です。

「必要な資金と調達方法」の項目では、事業に必要な資金と、その調達方法を記入します。注意したいのは、必要な資金の合計額と調達する資金の合計額を一致させることです。次の書き方を参考にしてください。

必要な資金の「設備資金」と「運転資金」欄には、必要な資金の内訳・概要と見積先、金額を記入します。例えば、「店舗内外装工事・◯◯社・300万円」などです。金額の根拠となる見積もりや、導入する機械・車両のパンフレットが必要となることもあるでしょう。

融資する金融機関がこの項目を記入させるのは、借入希望金額が本当に必要な額なのか、妥当な額なのかを判断するためです。

「調達の方法」欄には、自己資金、家族・親族・知人などから借入予定の金額、日本政策金融公庫などからの借入予定金額を記入します。自己資金については、法人の場合は資本金、個人事業主の場合は事業に拠出する金額を記入します。

また、「事業資金の1割は、自己資金で用意する」のが一般的とされていますが、日本政策金融公庫総合研究所の「2022年度新規開業実態調査 ![]() 」では、創業資金調達総額に占める自己資金の割合は約21%となっています。あくまで目安ではあるものの、自己資金は実際には3割程度が用意できていると、審査もスムースに通るでしょう。

」では、創業資金調達総額に占める自己資金の割合は約21%となっています。あくまで目安ではあるものの、自己資金は実際には3割程度が用意できていると、審査もスムースに通るでしょう。

事業者の中には、返済額をできるだけ減らしたいがために、借入額をギリギリに抑えようと考える方もいるかもしれません。

ただし、金融機関からは「借入額が少なければ、堅実な経営をする」とみなされるとは限らないのが難しいところです。楽観的すぎず、悲観的でもない、数字や根拠にもとづいた事業見通しを立て、それに沿った資金調達を考えてください。

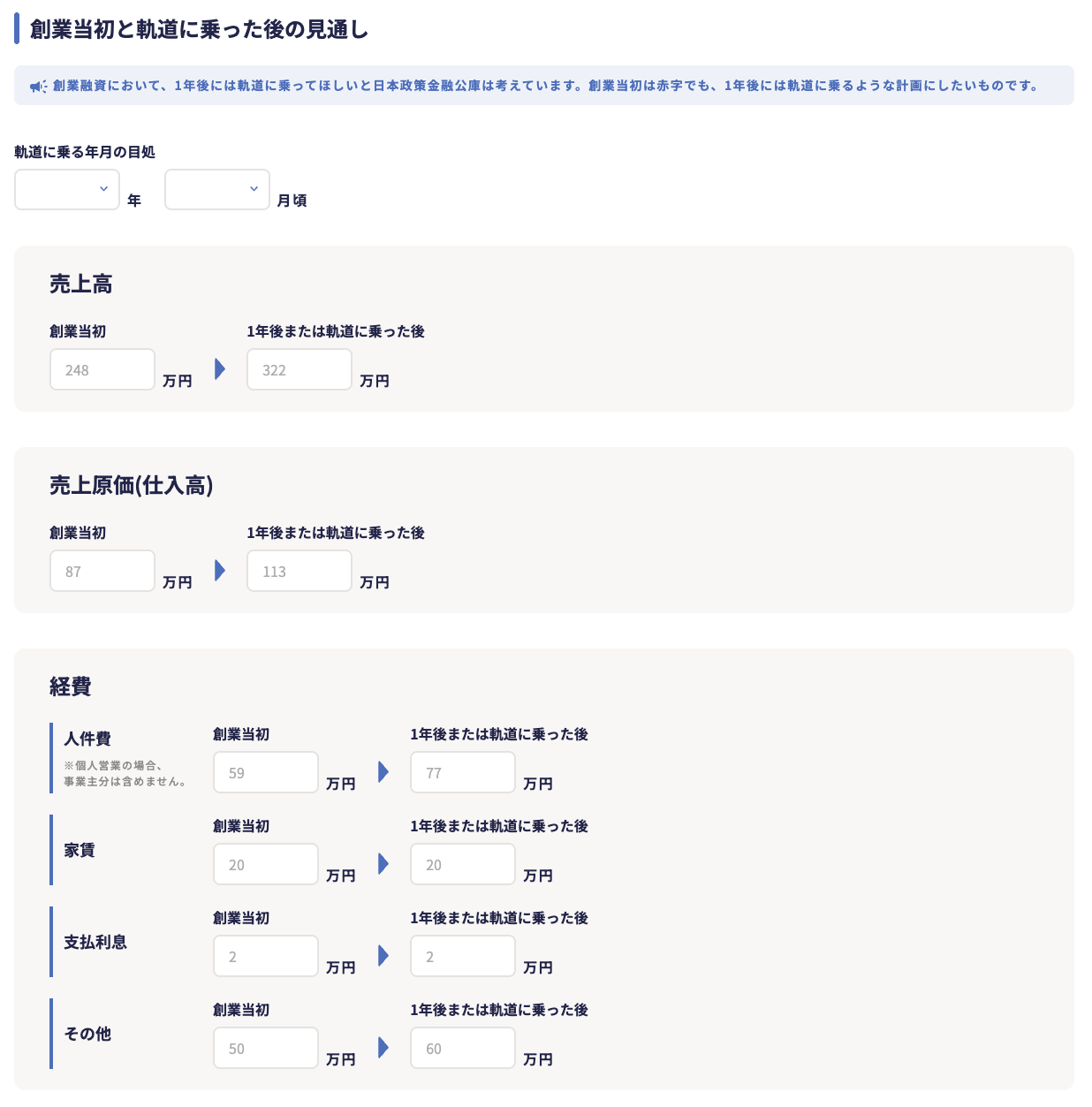

創業計画書では、事業が軌道に乗る時期や売上高について、数値の記入を求められます。「事業の見通し」は、その目処を記入する欄です。「創業当初の見通し」と「軌道に乗った後の見通し」欄は、売上高、売上原価(仕入高)、経費(人件費、家賃、支払利息、その他)について、起業・開業当初と、軌道に乗った後の事業の見通し(月平均)まで記入する必要があります。

売上高から売上原価と経費を引いた利益が出ないと、金融機関への返済ができません。ですから、軌道に乗った後の数値では、利益が出るようにする必要があります。

創業計画書には、起業・開業して軌道に乗った後、売上高などの根拠を記す必要もあります。売上高の積算根拠は特に重要なので、売上の基本となる「客数×客単価」といった根拠はしっかりと記入してください。

記入については、記入例を参考にするといいでしょう。きちんとした根拠にもとづいていれば、起業・開業後に見通しのようにはいかなくても、融資先から責任を問われるようなことはありません。

創業計画書を作成し、金融機関に提出する際には、どのような点に気を付ければいいのでしょうか。最後に、創業計画書の作成・提出における注意点を整理しました。

創業計画書のほかに、融資申請書などの必要書類についても、漏れなく用意します。商品の写真・メニュー表など、事業内容がアピールできる根拠資料を添付するのも効果的です。

創業計画書などの書類作成が苦手だからといって、専門家などに任せるのは避けるべきです。面談の際に内容について自分の言葉で答えられなかったり、矛盾が生じたりといったことが起きかねないからです。

不安なのであれば自分が記入したものを専門家にチェックしてもらったり、7~8割は記入したうえで、自力での記入が難しい部分は専門家にアドバイスを受けたりするのが望ましいでしょう。

自己資金は、起業・開業資金の1割以上、可能なら3割ほど用意できるのが理想です。とはいえ、自己資金が用意できないこともあるかもしれません。

しかし、自己資金に限らず、創業計画書作成時の虚偽申告はNGです。金融機関の担当者は数多くの事業を見てきており、必要に応じて競合店や立地の実地調査も行います。つまり、虚偽申告をしても見破られる可能性が高いのです。

審査に通りたいがために自分を大きく見せるよりも、誠実に事実を記入しましょう。

創業計画書による審査の結果、融資希望額が借りられないことも往々にしてあります。それは、返済計画などに無理があると判断された場合や、自己資金が足りなかったり、資金使途に無駄が多いと判断されたりした場合です。

「希望どおりに融資されることはないのではないか」と邪推し、融資希望額を実際に借りたい額より多めに記入するのは、あまり効果的とはいえません。やはり、根拠にもとづいた金額を提出した方が無難です。

リアル店舗での販売を行う小売店にとって、取扱商品やターゲットに合った立地に店舗を構えていることは重要な要素です。そのことを創業計画書にも盛り込めば、説得力はぐんと増します。

しかし、不動産契約と創業計画書を提出するタイミングが前後する場合があるかもしれません。その際には、ターゲットや予算なども踏まえて物件を事前に探し、適した物件があったら不動産の仮契約を申し込みます。そのタイミングですぐに金融機関に審査申請し、審査が通ったら、正式に不動産の契約をするようにしましょう。

すぐに金融機関審査に申請するためにも、まえもって創業計画書の作成を進めておき、物件が見つかったところで創業計画書を仕上げるような段取りを組んでおきたいところです。

書類提出後には、審査担当者との面談も行われます。うまく話せるか不安に思うかもしれませんが、特別なプレゼンテーション力はいりません。大切なのは、質問にしっかりと答えることです。

自分自身で創業計画を立て、検討し、数値を出し、それを踏まえて創業計画書を作成していれば、どんな質問にも自然に答えられます。面談では審査側が事業者の人柄を見る側面もありますので、誠実に答えるようにしましょう。

創業計画書は起業・開業時に融資を受けるために作成するだけでなく、事業を客観的に見て、事業を具体的に考え、今後の計画を確認する意味もあります。「融資のための形式的なこと」と安易に作成すると、審査に落ち、場合によっては起業・開業資金が準備できず、起業・開業を断念または延期する事態にもなりかねません。

仮に審査に落ちた場合は、改めて申請しても創業融資を受けるのは困難です。同じ事業での申請では門前払いされる可能性すらあります。時間が経ち、審査が受けられるとしても、過去に落ちていることは知られています。

創業計画書の提出は、極めて重要なステップです。自分自身で「創業計画を作る」を用いながら丁寧に作成し、専門家のアドバイスを受けて完成させ、万全の状態で提出するようにしてください。

創業融資についてはこちらの記事で解説していますので、参考にしてください。

融資申請時の提出書類 「創業融資申請書類(日本公庫)の書き方」

起業コンサルタント(R)、税理士、特定社労士、行政書士、CFP(R)。

税理士法人V-Spiritsグループ代表。年間約300件の起業相談を無料で受託し、起業家をまるごと支援。起業支援サイト「DREAM GATE」で11年連続相談数日本一。著書・監修書は「一日も早く起業したい人が「やっておくべきこと・知っておくべきこと」」(明日香出版社)、「オールカラー 個人事業の始め方」(西東社)など16冊。累計20万部超。

起業コンサルタント(R)、中小企業診断士。

V-Spirits総合研究所株式会社代表取締役。これまで創業補助金検査員・審査員に従事。資金調達の専門家としてクライアントの補助金や融資の獲得を支援している。

タグ: