中小企業が銀行融資を受ける方法は?融資の種類や銀行融資以外の方法

2023-08-23更新

2020/03/24(2021/9/1更新)

運転資金や新規事業の立ち上げ、設備投資など、会社の事業が始まると新たに資金が必要になる場合があります。

その際、借入を考えるのが一般的ですが、出資をしてもらう方法もあります。資本による調達と借入による調達の違いについて見ていきましょう。

資本による調達の意味を考える前に、少しだけ「貸借対照表」を見ていきましょう。

貸借対照表はお金の集め方と使いみちを左と右に並べたものであり、集めた金額と使った金額は必ず一致します。

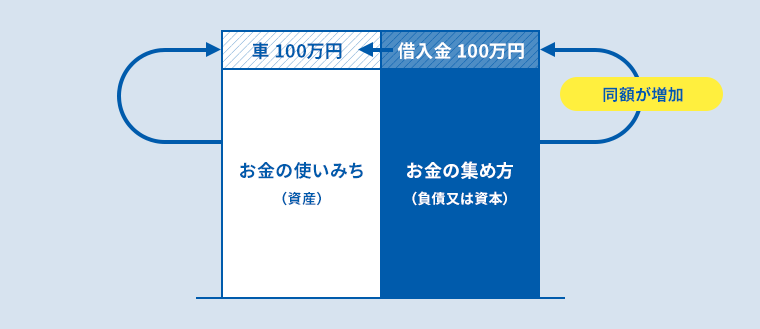

たとえば、100万円の資金を調達して車を購入したとします。

このときに、100万円を銀行からの借入で調達した場合は、お金の集め方である借入金が100万円増えて、お金の使いみちである資産も同額の100万円増加します。

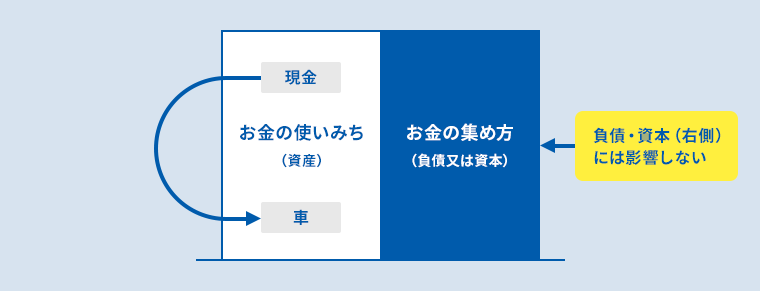

もし仮に車を手持ち現金で購入した場合は、現金が車に形を変えただけなので、右側の負債や資本に変動はおきません。現金が車に変わっても、使えるお金が増えたことにはならないのです。

貸借対照表の右側の集めた金額が増えれば、会社が使えるお金も増えたことを意味します。つまり、貸借対照表はその会社の事業規模をはかる指標となるのです。

ところで、車の購入資金を借入で賄うのではなく、誰かに出資してもらったらどうなるでしょうか?

この場合も100万円を集めてきて、100万円で車を購入したわけですから、借入の時と同様に右側の集めたお金が増えて、左側の使いみちである車が同額分増えます。そのため、借入金の時と同じように使えるお金が増え、その会社の事業規模が拡大したことになります。

このように、会社の事業規模を拡大する方法には、

という2つの方法があるのです。

それでは、この2つの方法にはどのような違いがあるのでしょうか?

この違いは、増やしたあと、何をしなければならないのかにあります。

借入金は返済することを前提に一時的に必要な大きな資金を集める手段であり、調達したお金は少しずつ返済しなければなりません。他人のお金を一時的に利用させてもらうイメージです。

これに対し、資本金として集めたお金は、会社が解散するまでは返済する必要がありません。なぜなら、お金を出してくれた人は、設立の時にお金を出した人と同じ権利を持つ会社のオーナーに加わり、株式会社でいう株主になるからです。これは、会社の利用できるお金が永続的に増えるイメージです。この違いから、資本金を「自己資本」、借入金などの負債を「他人資本」という言い方もします。

このような特徴を考えた場合、資金調達をしようとする際、一見資本金を調達する方が良いことのように感じます。しかし、資本金を増やすということは、同時に会社の株式の増加を指すため、外部から調達した場合は、会社の経営に参画できるオーナーを増やすことになります。したがって、必ずしも資本調達が望ましいとは言えません。

両者の一般的なメリット、デメリットを見ていきましょう。

| メリット | デメリット | |

|---|---|---|

| 資本による調達 |

|

|

| 借入による調達 |

|

|

このように、両者はそれぞれメリット・デメリットがあり、どちらかが調達手段として優れているということではありません。両者の特性を知り、場合によって使い分ける必要があります。

金融機関から借入を行う際の審査では、資金調達を借入金だけに頼ってないかを見られます。必要な資金を調達するために、「お金の集め方」である貸借対照表の右側部分における負債と資本のバランスが重要となります。このバランスを見る指標を「自己資本比率」といいます。

自己資本比率は以下の式により計算されます。

自己資本比率(%)=自己資本/総資本(※)×100

自己資本比率が高ければ返済すべき負債が少なく、経営が安定していると考えられます。反対に自己資本比率が低ければ、借入金への依存度が高く、資金繰りに問題がある会社とみなされる可能性があります。

では、具体的にどのくらいの比率がのぞましいのでしょうか?

中小企業庁が公開する「令和2年中小企業実態基本調査速報(要旨)(令和元年度決算実績)」によると、全産業合計の経営指標における中小企業(法人企業)全体の自己資本比率は43.84%です。この指標はあくまで一般的な全業種を対象とした指標なので、業種によっては必ずしもこの割合が必要というわけではありませんが、自己資本が40%程度あれば安定した会社とみなすことができるでしょう。

このように、中小企業だからといって必ずしも借入だけを検討すればよいというわけではありません。両者の性質を理解し、その都度必要な方法を検討することが望ましいといえるでしょう。

早稲田大学 社会科学部,青山学院大学 会計プロフェッション研究科卒。

大学在学中から地元会計事務所に勤務し、その後、都内税理士法人、大手税理士受験対策校講師、大手企業経理部に勤務したのち2010年に小島孝子税理士事務所を設立。会計事務所、経理職員向け税務・経理に関するセミナー多数担当。

タグ: