売掛債権などを担保に資金調達ができる「担保融資」の活用

2023-02-21更新

~ファクタリングとは?~

2022/12/09

近年、2社間の買取型ファクタリングサービスを提供する会社が急増しており、多くの事業者が活用しています。しかしながら、2社間ファクタリングをしっかりと理解して活用している事業者はいったいどれくらいいるのでしょう。本記事では、主に中小事業者が最も活用している「買取型ファクタリング」について解説いたします。

フリーランス・個人事業主向けの資金調達サービス|labol ファクタリング for 弥生ユーザー ![]()

ファクタリング (factoring) とは、保有している売掛金を買い取って、その債権の回収を行う金融サービスのことをいいます。一般的には、売掛金をファクタリング会社へ売却して、手数料を差し引かれた代金を受け取って早期現金化する手法のことをいいます。

もともとは欧州で発達した貿易・金融システムだと言われていますが、日本においては、「買取型ファクタリング」「保証ファクタリング」「国際ファクタリング」などが実施されています。なお、中小事業者の間で増しているファクタリングは「買取型ファクタリング」になります。

| 概要 | |

|---|---|

| 買取型ファクタリング | 売掛債権をファクタリング会社に買い取ってもらうことによって、支払期日以前に売掛債権を早期現金化できる手法のことをいいます。3者間ファクタリングと2社間ファクタリングがあります。 |

| 保証型ファクタリング | 取引先による代金の支払いをファクタリング会社に保証してもらうことによって売掛債権の回収不能リスクを軽減する手法のことをいいます。 |

| 国際ファクタリング | 海外企業に輸出するときに、海外企業から確実に代金を回収するために行うファクタリングのことをいいます。 |

現在、主流となっている「買取型ファクタリング」のメリット・デメリットは以下の通りです。

| 概要 | |

|---|---|

| メリット |

など |

| デメリット |

など |

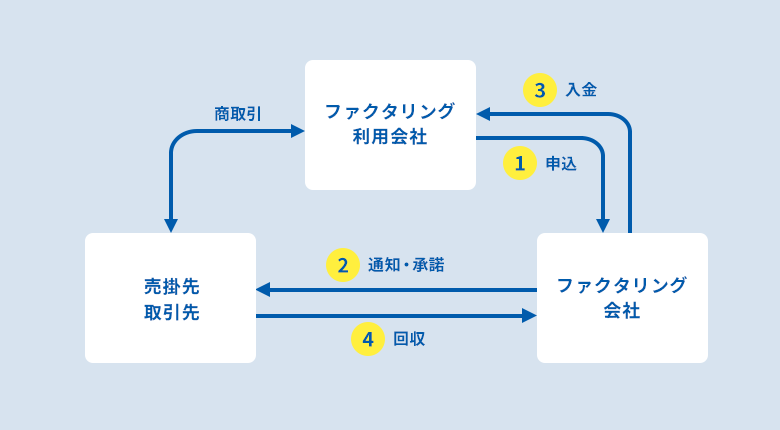

買取型ファクタリングは、3社間ファクタリングと2社間ファクタリングの2種類に分けることができます。まずは「3社間ファクタリング」について説明いたします。

3社間ファクタリングは「ファクタリング会社」、「ファクタリング利用会社」「売掛先」の3社間で行われます。3社間ファクタリングでは、ファクタリング会社が売掛先に売掛債権をファクタリングに使われることを通知しなければなりません。売掛金の支払日になったら「売掛先」から「ファクタリング会社」に返済が行われます。

3社間ファクタリングのデメリットは、売掛先にはファクタリングのことを知られてしまい、「ファクタリングを使うほど資金繰りが悪化しているのか?」と与信不安を引き起こす可能性があるといわれていることです。一方でメリットとしては、後述する2社間ファクタリングと比べて手数料が低い点といえるでしょう。

3社間ファクタリングイメージ図

3社間ファクタリングイメージ図

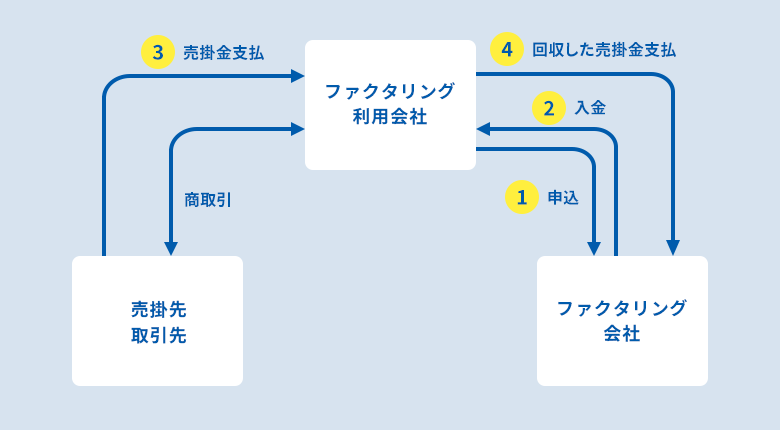

次に、2社間ファクタリングについてですが、「ファクタリング会社」と「ファクタリング利用会社」の2社間で行われます。原則として譲渡登記が必要になりますが、現在、登記を必要としない2社間ファクタリング会社が増加しています。またメリットとして、「売掛先」への通知などの必要がありませんので、売掛先にファクタリング利用の事実を知られることがありません。

回収の流れは、「ファクタリング利用会社」が「売掛先」から売掛金を回収し、「ファクタリング会社」に支払うことになります。よって、もし、「ファクタリング利用会社」が回収した資金を別のことに使ってしまったら、「ファクタリング会社」は回収できないことになってしまいます。

結果、デメリットとして手数料などが高くなってしまいます。平均手数料は、2社間ファクタリングで5%~20%程度、3社間ファクタリングで1%~5%程度です。

2社間ファクタリングイメージ図

2社間ファクタリングイメージ図

オンライン型ファクタリングとは、オンライン上で手続きを完結させるファクタリング・サービスのことをいいます。オンライン型ファクタリングは、AI 等による審査が行われており、提出する書類なども、従来のファクタリングサービスと比較すると少なくなっています。手数料は1~10%程度、結果についても従来型より早く、一般的には1~2日以内に分かるとされています。

当初は、フィンテック企業などが中心となってオンライン型ファクタリング・サービスが提供されてきましたが、現在はフィンテック企業からの技術供与を受けて、地方銀行なども積極に実施しています。

また、2022年の中小企業白書においてもオンライン型ファクタリングが取り上げられ、「今後、新型コロナウイルス感染症からの経済の回復過程の中では、数あるオルタナティブ・ファイナンスの手法の中でも、早急かつ手軽な資金調達を可能とする、オンライン型ファクタリングのニーズが高まると考えられる」と書かれており、国や行政も注目する手法となっています。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: