資金調達とは?

2022-08-03更新

2022/03/08

中小零細企業が、実際に第三者割当増資を活用し成功したケースをご紹介します。

A社は長年システム開発会社として、大手・中小企業のシステム開発を15年実施してきました。その取引先の内、オンライン旅行会社B社がありました。

B社は主力商品に航空券販売事業があり、メタサーチと言われる横断検索エンジン機能を開発・提供しています。旅行比較サイトで、複数の検索エンジンから選び出した検索結果を統合して、1ページにまとめて表示したりする機能です。

B社はAPI(Application Programming Interface)を使い、他のサイトの最新情報をB社側が毎回自動更新し、航空券の発着・価格情報を比較し、安く提供するサービスを提供しています。A社は、そのバックシステムをB社に提供しています。

A社はこれまでそのバックシステムの開発・運営を通じ、さまざまなノウハウを積み上げ、オペレーションの手間をかけない自動化などの効率化にも努めてきました。

A社はB社の勧めで、オンラインでの旅行事業(航空券発券事業)を新たに行おうと検討することとなりました。B社が勧めた理由は、自社で発券した航空券をA社に卸すことで売上向上につながり、Win-Winの関係となるためです。検討の結果、A社ではオンライン航空券販売の新規事業を実施することとしました。

自社で旅行事業を行うためには、旅行業主任者資格を持つ人材の募集採用、旅行業協会の加盟や営業保証金、自社のサイト構築、現在の航空券システムの自社利用のための改修・機能追加、PRのための広告宣伝が必要でした。そのための費用は総額で最低3,000~4,000万円であると算出し、事業計画・予算計画を立案しました。

B社は、A社の販売先(卸先)になる可能性があります。また、A社にはないレンタカーやホテル予約などのサービス提携をすることで、売上拡大が期待できます。B社はこれらを前提として、2,000万円の出資を約束してくれました。

A社社長は必要資金のうち、2,000万円の資金が集まることで安心しましたが、株式構成比がどう変化するのか心配しました。

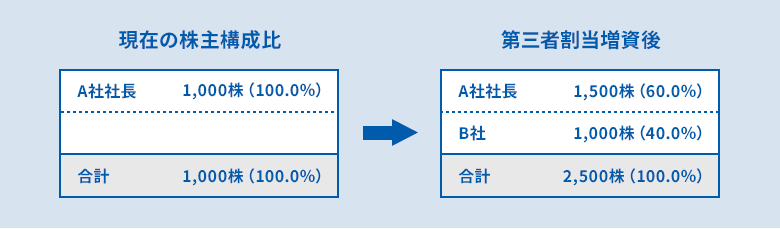

そこで、まずA社自身の株価を算定することとしました。現在、資本金は1,000万円で、A社社長が100%出資しており、株主は社長だけです。発行株式数は1,000株で、株価は1株1万円でした。

A社は今後の成長性を加味し、1株当たり2万円で1500株、計3,000万円の増資を行うこととしました。引受人はA社社長が500株、B社が1000株として計算したところ、以下のようになりました。

このケースではA社社長は、B社と取引も長くB社社長との関係も良好であったので、51%以上の経営権を保持できることで納得し、B社に増資案を提案しました。

B社はA社の提案を受け入れ、第三者割当増資を実施しました。この件でA社とB社との関係がより強固になり、その後の新規事業が軌道に乗り、事業拡大をしました。新規事業開始後、5年後航空券の取扱高が10億円に達しました。

C社は長年、専門出版社として、いわゆる書店などを通さない形の「直接販売」と言う形式で多くの売上を上げ、事業を行ってきました。

書店を通さないため、取次流通業者を通すうえでのマージンがありません。顧客から直接生の声を聞いて書籍や雑誌、通信講座などの企画を立てるという形式で運営していました。これらは事業としてはB to Bとなるため、企業の教育予算がお金の出どころでした。

しかし売上先であった業界の教育予算が削られ、徐々に売上が減少し、さらにEラーニングシステムを提供するシステム会社などの異業種参入も続き、いっそう売上が減少しました。

C社は売上が減少してきた対策として、書籍・雑誌・通信講座を相手のニーズに応じ企画制作してきた経験や長年の取引での信用力を活かし、新規事業を検討しました。

新規事業の柱としては、以下の3点となります。

これまでC社の営業マンが訪問活動しても、Eラーニングの利用率が低い企業が多いのですが、その理由はコンテンツが業界の教育に対し、実務的な内容になっていない点でした。つまり、システム会社が開発したプラットフォームは、コンテンツ数は多いのですが、一般企業向けのものとなっており、その業界向けに使えるものが少なかったのです。

以上のことから、C社は「業界向けのコンテンツを長年提供し続けた専門出版社が提供するEラーングシステム」を打ち出し、新規事業を行うことにしました。

Eラーニングを核とした新規事業についてC社では、そのEラーニングの開発・コンテンツの電子化・動画制作の資金と営業面に課題を感じ、営業パートナーとなる企業を探していました。

想定する課題は以下の2点です。

Eラーニング開発は、これまで取引のあるシステム会社D社に依頼してきましたが、思いのほか、コンテンツの電子化や動画(スタジオ代、講師への謝礼、編集代)制作資金にコストがかかることが分かりました。

さらに、これまで雑誌などでC社の得意としていた、若手職員向けのマンガコンテンツの電子化(アニメーションの動画解説コンテンツへの変更)にはコストと時間がかかるため、その大半を外注で行う必要がありました。

システム開発費用とコンテンツのデジタル化などで計5,000万円の資金が必要であることが分かり、第三者割当増資で5,000万円の資金を調達することとしました。

C社では長期にわたり、決まった業界に書籍や雑誌など「形のあるもの」を販売する営業を行ってきており、システムやコンテンツの営業には慣れていませんでした。これらの2つの課題を同時に解決するため、これまでC社の書籍などの執筆依頼をしている著者や、企業の中から第三者割当増資の引受先を探すこととしました。

そこで候補にあがったのが、その業界では有名なM&Aや事業承継を実施しているD社でした。

C社がD社に提案すると、D社にとってもC社のこれまでの業界内の販路を活用して、自社の事業を伸ばすことができる利点があると判断し、D社が第三者割当増資を引き受ける方向となりました。

D社の本業がM&Aであったことから、協議ポイントや手続きに慣れているためスピーディに話が進みました。

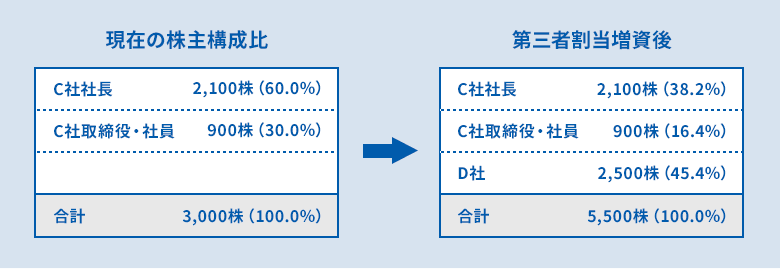

C社の資本金は現在3,000万円(1株1万円、発行株式数3,000株)でした。筆頭株主は社長で2,100株(70%)、他の取締役と社員で900株(30%)となっていました。ここに第三者割当増資で、D社が必要資金の5,000万円を引き受けてくれることになります。

株価は、最近の業績から大きく株価上昇したことから算出することができず、適正価格を1株2万円としました。

D社の引受け分は5,000万円、1株2万円とすると2,500株となり、資本金に組み入れると発行済株式数の合計が5,500株となります。結果、C社の株主構成比をみるとD社が45.4%となり、C社サイドで過半数を超えます。

仮に、現在の株価1万円とするとD社は5,000株を取得することになり、株主構成比でD社は62.5%と過半数を超えてしまいます。するとC社の社長や取締役、社員の意思が経営に反映できないことになってしまう可能性があります。そのため、C社の社長が取締役や社員に第三者割当増資を提案しても、反対されることが予想されました。

しかしC社社長は、D社の資金や営業力を是が非でも活用したいと考え、D社に1株株価2万円で引き受けてもらうように交渉しました。

株主構成比はC社の身内とも言うべき社長や取締役、社員で合計54.6%となり、経営権を保持したまま運営できることとなりました。C社では現在、増資した資金を活用してシステム開発を進めたり、D社との営業連携について具体的な協議を進めたりしています。

A社、C社の事例とも第三者割当増資の引受人に、売上拡大や販路拡大などの具体的なメリットがあります。中小零細企業の場合「出資=投資」と考えている投資家を探すよりも、双方に営業面などでシナジーのある引受人を候補として検討すると、企業として前進するでしょう。

シナジー効果としては、さまざまなものが考えられ、例えば以下のようなものがあります。

など

具体的に金額に換算できるようなメリットが打ち出せる相手がいれば、その相手を引受人候補として考えることができます。

株式会社アスタリスク代表取締役。金融機関、コンサルタント企業、IT企業を経て、2000年代表取締役就任。IT企業、不動産業、商社等の経営戦略、財務戦略、管理会計支援等

を行う。

これまで、銀行等の金融機関の研修・講演講師を70行庫以上務める。主な著書は「渉外マンの現場力/近代セールス社」金融商品取引法・各種業法に基づく「金融商品セールス対応話法集/銀行研修社」等でありその他金融機関向け、雑誌連載実績等多数。

タグ: