資金調達とは?

2022-08-03更新

2022/03/08

「第三者割当増資の具体的な手続き(1)、①募集事項の決定、❷募集株式の払込金額、その算定方法」で説明したように、未公開株式である中小企業の場合の株価算定には多様な方法があります。しかし、どれも絶対でなく一長一短です。第三者に新株を引き受けてもらうことになりますので、一定の客観的資料に基づき、ある程度の合理的な算定方法によって株式発行価額を決定する必要があります。また、この株価算定は株主にも大きな影響を与えます。今回は、第三者割当増資における株価算定と株主への影響について解説いたします。

株価算定手法を大きく分類すると、アプローチの方法によって以下の種類に分けられます。

純資産価額方式など

類似業種批准価額方式など

DCF方式(割引キャッシュフロー方式)など

以下、それぞれを簡単に説明します。

コストアプローチによる株価算定手法として純資産価額方式があり、次の算式により表すことができます。

株価=時価純資産額※÷発行済株式総数

つまり貸借対照表(BS)の資産・負債を時価で評価し、その差額を「利益」と考えるのが純資産価額方式です。

純資産価額方式の計算式にある「時価」には、いくつかの考え方があります。

「今、売ったら(買ったら)いくらか」という価値や値段による時価の考え方のほか、例えば普通は価値がない機械でも、ある企業では価値があるということもあり得ますので、時価はその企業にとっての価値という考え方もあります。

ここで重要なのは、その決定する根拠に妥当性があることです。

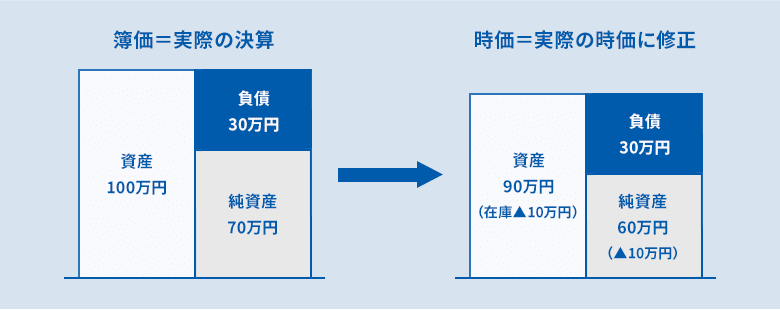

時価について分かりやすいように、貸借対照表でイメージしてみましょう。

貸借対照表上100万円の資産がありますが、その中に季節性のある商品で、販売時期を逸し売れない在庫(不良在庫)が10万円あったとします。発行済株式数は10株とします。

この場合、時価に直すと資産がマイナス10万円され90万円となります。その分、純資産も10万円がマイナスされますので60万円となり、時価純資産額が減少します。

株価は、簿価では70万円÷10株=7万円であったものが、時価だと60万円÷10株=6万円となり、1万円のマイナスです。

例にあげた不良在庫の他、回収見込みのない売掛金や価値のない固定資産などは、上記のように差し引くべきでしょう。

上記で説明したコストアプローチでは、将来の成長で稼ぐ利益などが加味されていません。

これをカバーするものとして、年買法(年倍法)という考え方があります。

年買法(年倍法)は、時価純資産価額に数年分の営業利益(借入金利息などがあれば経常利益)を加算することで算出します。計算式で示すと以下のようになります。

株価=(時価純資産方法で算出した純資産額+3~5年の営業利益)÷発行株式数

年数に関しては任意とされており、3~5年とすることが一般的です。この手法で計算したとき営業利益がプラスの会社であれば、純資産価額方式よりも高く株価が算出されます。

年買法はコストアプローチに、将来の収益を加味したインカムアプローチを組み合わせたものと言えます。以下で説明するインカムアプローチの一つであるDCF法と比べると細かい予算計画が不要ですので、中小零細企業の株価算出やM&Aでも利用されています。

マーケットアプローチによる株価算定手法として、類似業種批准価額方式があります。これは会社の配当、利益、純資産の3つの要素を、同規模の類似業種である上場会社のものと比較して算出する方法です。

この方法では同じような業種、規模の会社で「第三者割当増資」や「M&A」などが行われた場合の株価を参考にします。つまり、過去に「同じような取引が行われた際の価格」を参考にする方法です。

例えば、レストランを3店舗運営している会社の価値が1億円だったときに、同じくレストランを3店舗運営している会社の価値を1億円と推定することで、株価を算出します。

類似取引比較法は、ぴったり条件が一致する同じような会社があれば使いやすい方法ですが、実際には条件が一致する会社を見つけることは難しいでしょう。また中小零細企業は非公開企業ですので、他社の取引条件(株価)が開示されていないことがほとんどであるため、事例を探すことが非常に困難です。

そこで、上場企業と非公開会社は規模が異なりますが「同じ事業を行っている会社は競争が働くことにより、最終的には同じような成長をするだろう」という仮定します。

実際に計算を行うには事業内容が似ている上場企業を探し、次にその会社の売上高、当期利益、純資産などと時価総額との関係を調べます。

例えば、当期利益200億円の上場企業の時価総額が5,000億円である場合、時価総額(株価に株式総数」を掛け合わせたもの)は当期利益の25倍になります。

これを自社に当てはめます。自社の企業価値は、当期利益が100万円であれば25倍をかけ、2,500万円として評価されます。発行株式数が100株とすると、1株当たりの株価は25万円となります。

実際に株価算出を行うには、それぞれの企業の特殊な事情が反映されるのを防ぐため、複数企業のその平均値などを使います。

インカムアプローチによる株価算出方法として、DCF(ディスカウント・キャッシュフロー)方式があります。これは、将来予測されるフリーキャッシュフロー(年度別収益)を現在価値に割り引いて、株価を算定する方法です。

フリーキャッシュフローには、さまざまな算出方法があります。一般的な方法は、営業キャッシュフロー(営業活動により獲得したキャッシュフロー)から、投資キャッシュフロー(現事業維持のために必要なキャッシュフロー)を差し引く方法です。

フリーキャッシュフロー=営業キャッシュフロー−投資キャッシュフロー

自由に使えるフリーキャッシュフローがあって初めて、会社は借入金の返済や株主への配当、事業拡大のための投資が可能になります。そのためフリーキャッシュフローが多い会社ほど、経営状態が良好だと判断されます。

DCF法は、事業計画に含まれる予算計画書上の貸借対照表・損益計算書を使って計算します。特に、予算上の各事業年度のフリーキャッシュフローの正確性・信頼性を高めるために、計画の整合性などが求められます。

中小零細企業では、このフリーキャッシュフローを一から計算することは大変で手間がかかるため、簡易的なキャッシュフローを使うこともあります。中小零細企業では、以下の計算により簡易キャッシュフローを計算し、DCFを算出すると良いでしょう。

簡易キャッシュフロー=(当期純利益+減価償却費)-売上債権増加額+買入債務増加額-棚卸資産増加額-借入金元本返済額

また計算式にある「増減額」とは、それぞれの前年に比べての増減額を意味します。

例えば今期・来期・再来期の3年分を、実際に計算してみましょう。DCF法では、将来の生み出すキャッシュフローを「割引率」で割り戻して計算します(割り戻した結果を「現在価値」と言います)。

3年間、キャッシュフローの計算の結果、毎年100万円の利益が見込めるとし、割引率を10%とします。

1年目=100万円×(1−10%)=90万円

2年目=100万円×(1−10%)×(1−10%)=81万円

3年目=100万円×(1−10%)×(1−10%)×(1−10%)=約73万円

合計244万円

この244万円を、今後3年間のキャッシュフローから算出した企業価値とします。

現在の発行済株式数が100株であれば、1株24,400円となります。例では3年間の期間としていますが、この年数は第三者割当増資の目的(何らかの設備投資やプロジェクト)で、効果が出るゴールまでの期間とすると良いでしょう。

割引率は一般的に、自己資本コストと他人資本(有利子負債)コストを加重平均した、加重平均資本コスト(WACC:Weightted Average Cost of Capital)を用いるのが一般的ですが、中小零細企業では実際にそこまで厳密な計算は求められません。

その事業の実現可能性や方向性にもよりますが、事業のリスク度合いから10%、15%などの割引率を設定しておくと良いでしょう。

「株価算定」には専門的な知識が必要で、複雑な計算となりますが、専門家に依頼することで経営者の負担を少なくすることができます。必要な場合には、顧問税理士や「専門家に相談」の活用をご検討ください。

上記で代表的な株価決定方法をご紹介しましたが、株価によっては現在の株主に影響を与える可能性がある点を理解しておきましょう。

まず現状の株価より高い金額で株価を算出し、募集するケースです。例えば、新規事業立ち上げや技術開発など、事業成長が目的の場合や引受先とのシナジー効果が見込める場合などは、前向きな要因で利益が上がるので高い株価を算定しやすいですね。

高い株価の算出は既存株主も喜ばしいことなので良いのですが、問題は現状の株価より低い金額で算出し募集するケースです。悪化した財務状況の改善などネガティブな理由の場合、株価を計算すると低くなってしまいます。その場合、株主総会にて増資の目的を伝えられた既存株主は、自身の保有する株価が下がる(自分の資産が下がる)ことに反発・反対することや、さらに株式を手放す可能性もあります。

株価を下げた募集となる場合は、同時に既存株主への対応も検討する必要があります。

第三者割当増資の募集期間が終了し、計画通りの資金が集らなかったとしても、申し込みを受け出資金を振り込んでもらった場合、事前の決定事項に基づき増資登記をすることになります。

増資登記の段階で、最終的な株主構成比率の確認が必要です。増資の前後での株主構成比の変化と、最終的にだれが何%を取得しているのかの確認を行います。

見るべきポイントは、以下の2点です。

持株比率は「第三者割当増資の注意点 募集株式数・金額と経営権への影響の確認」で説明したように、経営者の持株比率が低ければ、会社を経営するうえで他の株主の意思決定に依存していることになります。

例えば持株比率が66.7%を下回っていると、経営者は株主総会の特別決議を単独で可決することができません。特別決議が必要な定款の変更や増資の決定などを、経営者の一存で決められないことになります。

経営者の持株比率は、会社の今後の事業展開や収益の獲得に大きく関わりますので、真っ先に確認すべき点といえるでしょう。

安定株主とは、長期に会社の株式を保有してくれる株主を言います。安定株主となることが多いのは、経営者の配偶者や親戚、信頼している取引先などで、彼らは経営者の味方とも呼べる存在です。

安定株主が多くいれば、たとえ経営者の持株比率が低くとも、経営者が会社をコントロールできる可能性が高くなります。

したがって安定株主の存在は、経営者の持株比率と同じように、会社がどの程度成長をするのかの指標となります。

以上のことから経営者や安定株主の合計持株比率の理想は、66.7%を超えていることと言えるでしょう。

株式会社アスタリスク代表取締役。金融機関、コンサルタント企業、IT企業を経て、2000年代表取締役就任。IT企業、不動産業、商社等の経営戦略、財務戦略、管理会計支援等

を行う。

これまで、銀行等の金融機関の研修・講演講師を70行庫以上務める。主な著書は「渉外マンの現場力/近代セールス社」金融商品取引法・各種業法に基づく「金融商品セールス対応話法集/銀行研修社」等でありその他金融機関向け、雑誌連載実績等多数。

タグ: