個人事業主も事業用口座を開設すべき?メリットや必要書類、おすすめを解説

2025-09-26更新

中小企業においては、資金調達の手段としてビジネスローンを活用するケースが多いと思います。りそな銀行では2020年から、Web上でお申し込みからお借入れまでが可能な「Speed on!」と呼ばれるビジネスローンの提供をスタートしており、現在では多くの中小企業が利用しています。

今回は、りそな銀行コーポレートビジネス部の久木﨑 雅矢(くきさき まさや)さんに、りそなビジネスローン「Speed on!」を中心とした中小企業への支援についてお話を伺いました。

りそな銀行は合併も経てはいますが、100年以上の歴史のある銀行です。お取引をいただいているお客さまは、他の金融機関に比べると個人と中小企業のお客さまが多くなっています。リテールに特化した銀行であることが、りそな銀行の特徴です。

私が所属しているコーポレートビジネス部は、法人部門全体の商品企画を行う部署です。その中で、従来の店舗を起点とした企画とは異なる、デジタルチャネルを使ったお客さまとの接点の拡大を目標に、日々業務に取り組んでいます。

りそな銀行がメガバンク(「三菱UFJ銀行」「三井住友銀行」「みずほ銀行」)や地方銀行と異なる点は、信託業務を全国展開している点です。国内最大規模の信託併営の商業銀行グループであることは、他の金融機関との大きな違いとなります。

りそな銀行は全国にある店舗を中心にお客さまと接点を持ちながら、商業銀行の業務だけでなく、個人向けの遺言信託から不動産までワンストップでご提供しています。

中小企業向けのソリューションはさまざまな種類を用意していますが、いつでもお手続きが可能な「法人口座開設WEB申込」や、りそなビジネスローン「Speed on!」「活動力」がお客さまに利用されています。

特に、弥生会計ソフトをお使いのお客さまですと、りそなビジネスローン「Speed on!」のご利用が多いです。

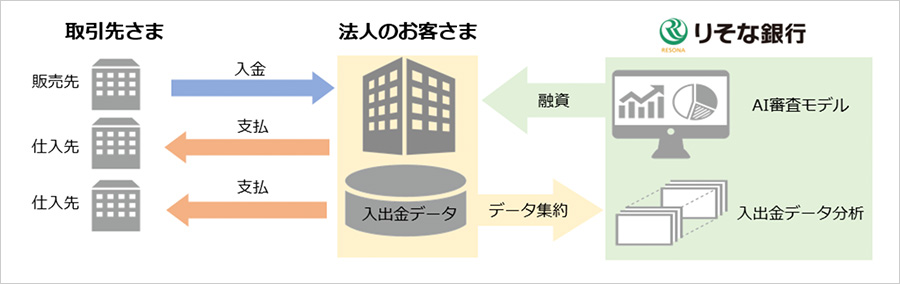

預金取引を基にしたビジネスローンの仕組みイメージ

中小企業向けソリューションの中でよく使われているりそなビジネスローン「Speed on!」は、お申し込みからご利用まで、Web上で完結できる点が大きな特徴です。

従来は、お客さまにご来店いただき、相談のうえローンの手続きを行う手順が一般的でした。しかし、来店する時間を確保することが難しいというお声をいただく機会も多く、時間や場所を気にせず手続きできる「Speed on!」は、日中は本業に専念されたい中小企業の方に利便性を感じていただけているようです。

「Speed on!」の融資内容は、以下の通りです。

「Speed on!」はWeb上でお申し込みいただける商品であるため、りそな銀行が持つ関東圏と関西圏を中心とした店舗網に限らず、全国のさまざまなお客さまにご利用いただいております。

リリース当初はWeb上でお申し込みをするという性質上、30~40代ぐらいまでの若いお客さまのご利用が多いだろう予想していました。しかし、ふたを開けてみると50〜60代のお客さまにも多くご利用いただいていることがわかりました。お申し込みのしやすさを重視して作りましたが、私たちが想定していた以上のニーズが市場にあったと感じています。

また、お客さまの多くが、インターネットで検索をしている際に「Speed on!」を見つけて、その場でお手続きを行うケースも多いようです。これほどのスピード感は、従来のビジネスローンの常識では考えられなかったものだと思います。

融資に関する審査条件についてはお答えできませんが、お客さまが融資のお申し込みをする際には、長期のお取引になることを留意していただくとよいかと思います。「Speed on!」に限らず、他の商品の利便性や店舗がある場所なども考慮したうえで、最適な方法で融資を受けることが望ましいでしょう。

Web上での手続きの方法がわからない場合は、お電話や店頭でご相談いただくことも可能ですのでご安心ください。

やはり、ご自身が事業に専念をされているお客さまが多く「短期間で資金が必要だ」というご相談は多いです。また、融資のご相談に来られるお客さまのなかには、必要となる資料を作成した経験がない方も多いため、試算表や資金繰り表などについて私たちがアドバイスするケースもよくあります。できる限りサポートいたしますが、すべてを作成することはできないので、資料の代わりに入出金データが基となるローンが便利というお客さまもいます。「Speed on!」は資料作成を含めた融資のお手続きにかかる時間を大幅に削減できる点が魅力のようです。

りそな銀行は店舗展開もしていますが、近年はりそなビジネスローン「Speed on!」をはじめ、Webによる口座開設申し込みも含め、インターネットを活用した取り組みにも力を入れています。今後も、事業を営むお客さまにとって、より利便性が高い新たなご融資の形やビジネスマッチングなどの機会を実現していきたいですね。

近年、新型コロナウイルス感染症の影響などもあり、お客さまの事業環境が大きく変化しているかと思います。そのため、私たちも従来の銀行のあり方にとらわれず、お客さまにさまざまな形でお役立ていただけるサービスを提供していく所存です。今後、新たな取り組みをされる際には、相談先の一選択肢として、りそな銀行を加えていただければと思います。

2015年 入行。支店にて中堅中小企業の営業を担当。

現在は、法人の非対面分野のサービスを所管し、取引基盤拡大のため日々邁進中。

タグ: