融資・借り入れってなに? まずはこちらをチェック

2024-07-26更新

2020/12/11

プロパー融資とは、信用保証協会などを利用せずに、金融機関が事業者に対して直接行う融資のことをいいます。よって金融機関ごとにそれぞれ異なり、全国共通の様式のようなものは特にありません。必要な書類については、「金融機関への融資申請の際に必要な書類:プロパー融資」を参考にしてください。

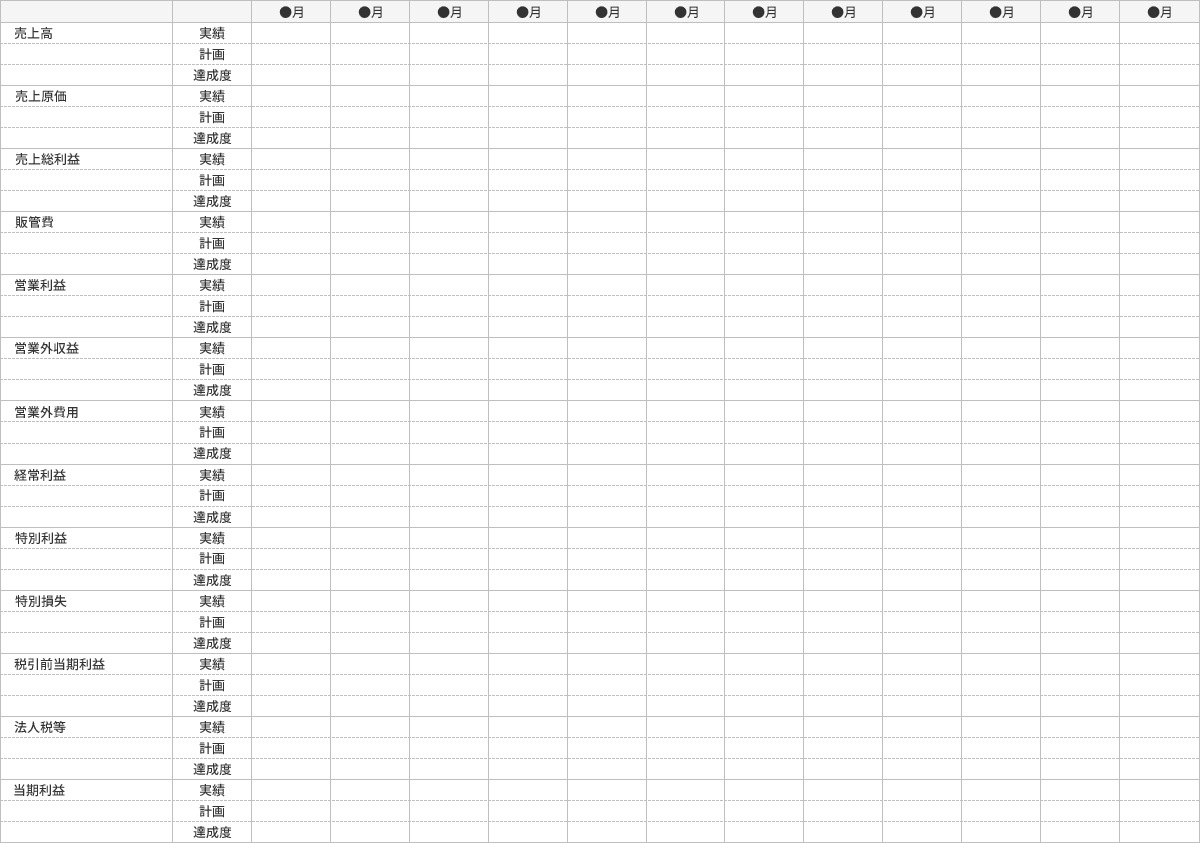

ここでは、重要書類である「損益計画書」「資金繰り表(実績表、計画表)」「金融機関取引先一覧表」について解説いたします。

損益計画書は、今後、3年~5年先にどのような売上・利益が捻出できるかについての計画書です。融資審査に大きく影響します。

できれば損益“計画書”を作成する前に直近1年分の月別の損益“実績表”、および過去3~5か年の年度別の損益“実績表”を作成することをお勧めします。上記のサンプルとほぼ同じ様式でも構いません。実績表を作成することによって、これまでの売上・利益の経緯が分かりますので、今後、将来の損益計画も立てやすくなります。

以下、損益計画書の作成ポイントについて解説いたします。

特に決められた様式はありませんが、取引先の金融機関が指定するものがあれば、それを利用しても構いません。また、顧問税理士に作成してもらっている損益計算書の勘定科目をそのまま使って作成しても構いません。サンプルとして、「月別」および「5か年」を例示しましたが、これと全く同じような体裁でなくても大丈夫です。

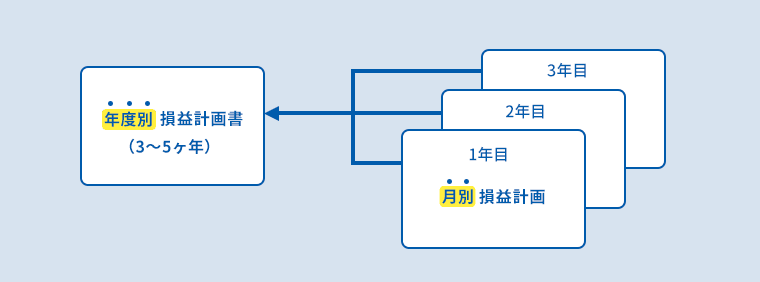

まずは、損益“実績書”や今後の売上計画などを参考にして月別の損益計画書を作成してください。今後の売り上げ目標などについては、該当部署などの責任者とも相談するようにしてください。来期(直近)の損益計画書を作成できれば、2年後、3年後・・・の損益計画書を作成するのはさほど大変ではありません。

月別の損益計画書(3年~5年分)を作成したら、各年度の合計欄を別のエクセルシートと連動させて年度別の「3年~5年の損益計画書」を作成します。

売上・利益の伸長率については、毎年20%、30%、50%アップといった夢のような数字で作成しないようにしましょう。金融機関は、原則として現実離れした計画書の内容については信用しません。これまでの実績と今後の営業・販売計画などをもとに現実的な損益計画書を作成するようにしてください。特にコロナ禍の現時点においては、前年維持か、数%アップが現実的かもしれません。

また、金融機関への返済原資は、「当期利益+減価償却費」(簡易キャッシュフロー)になります。理論上は、企業はこの範囲内でしか金融機関に返済することはできません。この点についても十分に注意してください。

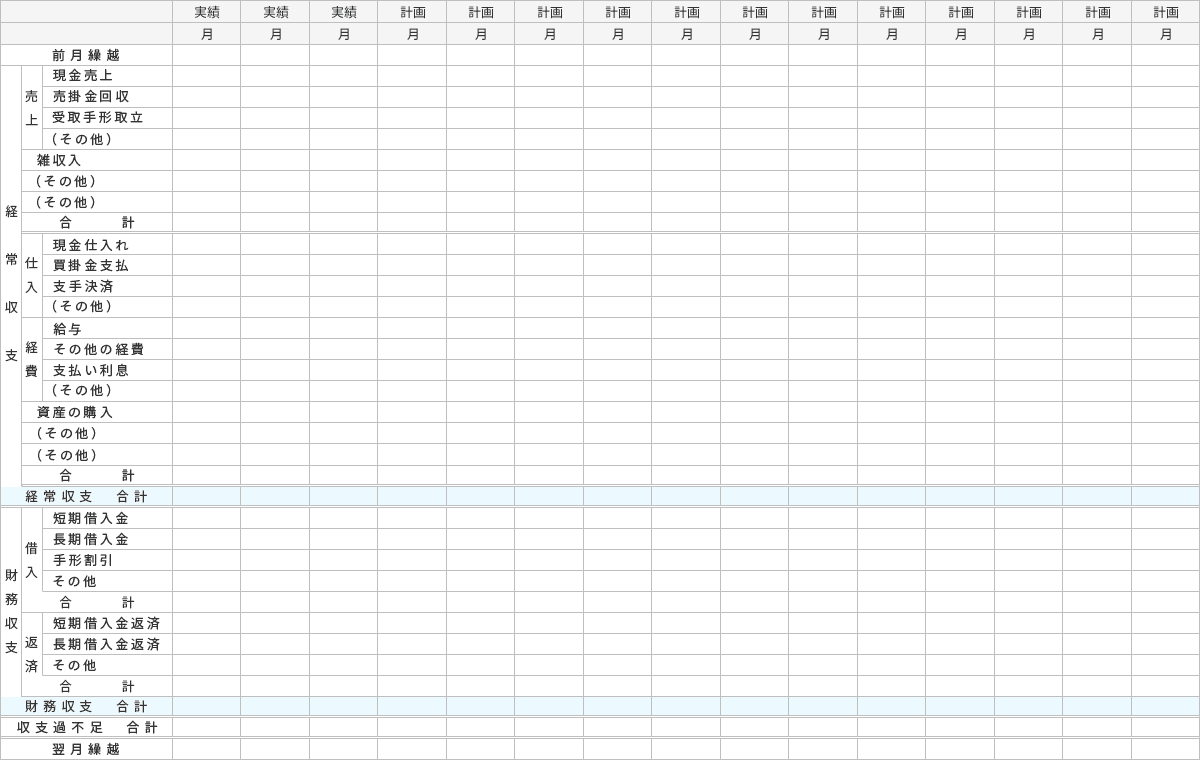

損益計画書の数字は、実際のキャッシュの流れと一致しません。なぜならば、売掛金、買掛金が発生する業種においては、損益計画の数値と実際のキャッシュは一致しないからです。よって、資金繰り計画表を作成して今後の手元資金の状況を予測しておくことがとても重要になります。これは審査する金融機関にとっても、融資をした後の資金繰り状況が一目瞭然にわかりますので、とても有難い書類なのです。

以下、資金繰り表(実績、計画)の作成ポイントについて解説いたします。

実績については、できれば前期を含めて直近12か月以上の実績表の作成ができれば理想です。最低限でも直近3か月くらいは作成するようにして下さい。今後の計画については今期、来期を含めて12か月以上は作成するようにしてください。

月別の損益計画書から資金繰り計画の数値をリンクさせます。エクセルで作成していれば簡単にできます。たとえば売上、仕入などが一か月サイトだとしたら、月別の損益計画の売上などを一か月ずらしてリンクさせましょう。現金売上高と売掛金回収に関しては、ひとまずはある程度大雑把でも構いません。およそ10%が現金売上高で、あとは一か月サイトというようなイメージです。本来は取引先ごとに販売計画を立てて、現金売上高と売掛金回収サイトなどを考慮してキャッシュ・イン・アウトを算出しますが、ひとまずは簡易的な作成方法でもよいと思われます。

財務収支の借入の箇所に「融資希望額」を記入して、今後の資金繰りの状況を判断することになります。融資を受けても「翌月繰越」がマイナス表示になれば、資金ショートしていることになります。また、経常収支がマイナスになっているようだったら、それは借入金によって資金を回しているという見方もできます。

このような資金繰り計画になった場合は、金融機関としては融資することは困難になります。もちろん、このような資金ショートの資金繰り表を提出する企業はないと思われますが、シミュレーション段階でマイナスになったら、どこに原因があるのか、事業計画、損益計画そのものをもう一度考え直してください。

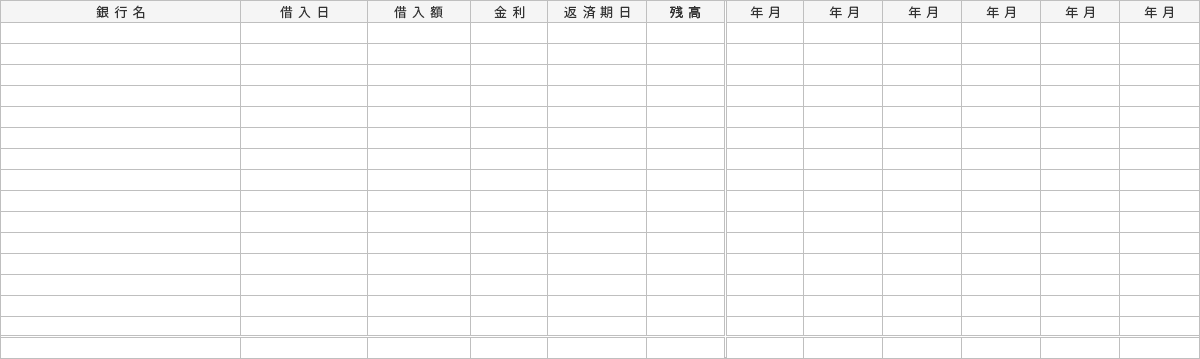

複数の金融機関と取引がある場合は、金融機関取引先一覧表を作成してください。特に決められた様式があるわけではありませんが、どこの金融機関から、いつ借りたのか? 毎月の返済額は? などを一覧にした資料です。

以下、金融機関取引先一覧表の作成ポイントについて解説いたします。

項目については、一般的には、銀行名、借入日、借入額、金利、返済期日、残高などになります。さらに「種類(プロパー、保証付き等)」「担保(個人保証、不動産担保、根抵当等)」などを記載しておくと分かりやすくなります。

融資には、短期借入金と長期借入金がありますが、これらは分けて作成するようにしてください。短期の場合は、1年以内返済融資、手形貸付、短期継続融資などが該当します。長期の場合は、証書貸付などが該当します。

複数行との取引になりますと、どこからいくら借りているのか? どういう種類の借入なのか? どの金融機関のどの融資に不動産担保を提供しているのか? いったい毎月どれくらい返済するのか? などについて分からなってしまいます。

よって、比較的多くの企業が金融機関取引先一覧表については作成しています。もし作成していないようでしたら、金融機関から要求されなくても作成するようにしてください。取引先の金融機関の借り入れ状況を一覧することによって、今後の金融機関との取引バランスなど、金融機関の交渉の方向性が見えてくることも有ります。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: