協調融資とは?中小事業者が活用する際のメリット・デメリット

2023-06-26更新

2022/08/29

中小企業においては特に、本業の収入とは別に不動産収入を得ることは、安定収益源を作ることにつながります。

ここでは、収益不動産を活用することのメリット・デメリットや、収益不動産取得のための資金調達の基本的な考え方を説明します。

中小企業では経営の安定・向上、または節税のために、現在所有している土地にオフィスビル、マンションの建設や駐車場の設置などをすることで、収益不動産として活用することが可能です。

賃貸料や売却による利益など、本業の収入とは別に不動産収入を得ることは、安定収益源にもなります。また中長期的にみれば、事業承継や相続の際にも役立つでしょう。

現在、自社で遊休地などを所有している企業は、本業が順調なうちに、本業以外の安定収益源として収益不動産建設を検討することもあるでしょう。しかし、収益不動産を建設することは不動産投資ですのでリスクもあります。

例えば、賃貸物件を建設して賃料を得ようとしたとき、思ったより空室が多く計画していた収入が得られないケースもあります。

また、エレベーターなどの保守費や建物の修繕費が想像以上に必要となり、計画より支出が多くなってしまうこともあるのです。立地条件、賃料の変動、自然災害のリスクなど、自分ではコントロールできない要因が発生し得るので、その点も考慮する必要があるでしょう。

本業の業績が好調であれば、万が一不動産投資が不調であってもカバーできます。

しかし本業も不動産投資も低調だと、経営に支障が出るリスクもあるのです。このリスクを避けるために、不動産投資を行わず本業に集中していくべきだという考え方もあります。

収益不動産に投資する際には、金融機関から融資を受けられるような体制が重要です。できれば既に取引をしていて、自社の経営状況をわかっている金融機関に依頼することをおすすめします。

不動産投資は数百万円から数億円と、その費用は事例によって大きく異なります。手持ち資金の範囲で投資できればよいのですが、どうしても手持ち資金ではまかない切れない部分が出てきます。

そうした場合に、金融機関から融資を受ける必要がでてくるのです。不動産投資のために金融機関からの融資を受ける場合、個人の融資である住宅ローンに比べると条件が厳しくなります。金利が高く、返済期間も短く設定されていますから、注意が必要です。

そして何よりもこの不動産投資が本業に、そして金融機関との取引に悪影響を与えないことが重要と考えてください。

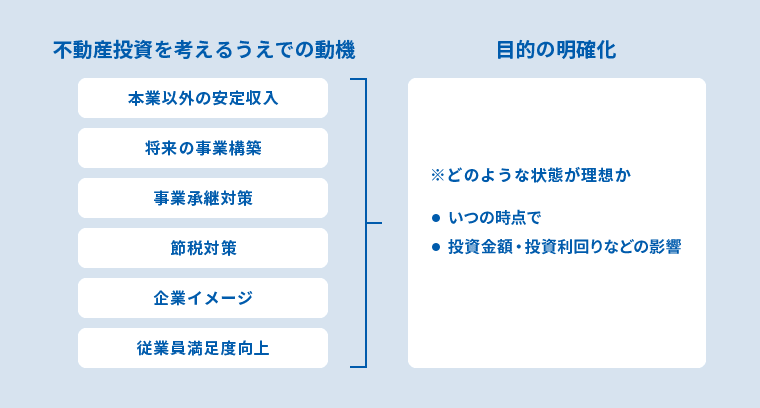

企業が不動産投資を検討する際には、まず目的を明確にする必要があります。安定収益、税金対策、自社事業のライフサイクルから次の事業の柱とするための投資など、その目的はさまざまでしょう。不動産投資によって、本業の経営が揺らいではなりません。

そこで、まずは「どのような状態が理想か」という視点で考えるようにしてください。例えば、現在、売上があっても利益が残らず、売上により固定費が回収されていない状態であれば「固定費をまかなうために収益不動産を保有する」ことが理想になるかもしれません。

一方「今の売上が長くは続かないと予想されるため、本業以外にも安定収益源を確保しておきたい」といったように、将来を見据えて動くケースもあるでしょう。また「現在、内部留保が多くあり株価が割高なので、今後の事業承継のために株価を下げたい」というケースもあるかもしれません。

いずれにしても、不動産投資を始めるためには「何のために、不動産投資をするのか」という目的を、明確にすることが第一歩となります。

どのような状態が理想かを考え、投資目的を明確にすれば、おのずと何に投資するかを絞り込むことが可能です。次のステップでは、必要なキャッシュフローと自己投資額を検討します。

仮に、その投資目的が「収益不動産を建設し、本業に次ぐ事業にしていくこと」だったとしましょう。その実現のためには、まず収益不動産でいくら稼ぐのかの収益目標を立ててください。将来、収益不動産でどれだけの売上・利益を作る必要があるのかという投資計画とともに、返済や金利も含めて、その投資全体のキャッシュフローを検討します。

収益不動産を本業以外の安定収益源としたいのであれば、既存事業での売上やキャッシュフローがどれだけ減少するか、またそれを補うためには収益不動産でどのくらいのキャッシュフローが必要かを計算しておきましょう。

必要なキャッシュフローの額が定まったら、収益不動産を取得するために投下できる自己資金を確認します。

不動投資では、自己資金のみでキャッシュフロー目標を達成できることは少なく、金融機関からの借り入れが必要です。

不動産投資のメリットは、借り入れをすることで自己資金以上の不動産を取得し、投資パフォーマンスを高めることにあります。

この場合、不動産担保評価割合が1つの目安となります。例えば、売上・利益・キャッシュフローの計画を基に、総額1,000万円の不動産の取得を検討したとしましょう。取得する不動産の担保評価が700万円だとすれば、自己資金は300万円必要となります。この300万円の自己資金投下が難しければ、不動産投資の内容を見直し、総額を下げる検討が必要です。

具体的な計算例を「収益不動産の活用と資金調達の具体的なシミュレーション」で紹介いたします。

株式会社アスタリスク代表取締役。金融機関、コンサルタント企業、IT企業を経て、2000年代表取締役就任。IT企業、不動産業、商社等の経営戦略、財務戦略、管理会計支援等

を行う。

これまで、銀行等の金融機関の研修・講演講師を70行庫以上務める。主な著書は「渉外マンの現場力/近代セールス社」金融商品取引法・各種業法に基づく「金融商品セールス対応話法集/銀行研修社」等でありその他金融機関向け、雑誌連載実績等多数。

タグ: