協調融資とは?中小事業者が活用する際のメリット・デメリット

2023-06-26更新

事業者の借り換えについて分かりやすく解説

2021/06/03

「借換」(かりかえ)という言葉は、主に住宅ローンで聞いたことがあるのではないでしょうか?現在の住宅ローンを低い金利の金融機関に“換える”というような手法となります。「借換」という表現の他、「一本化」「おまとめ」など、似たような表現が多々あります。今回は、事業者向け融資の「借換とは何か?」について解説いたします。

借換とは、ある金融機関から融資を受けて、他の金融機関から受けていた既存の借入金を返済することです。基本的に、毎月の返済負担を軽減する効果があります。

一般的には、住宅ローンなどの借換を経験されている方が多いかもしれません。住宅ローンでは各金融機関が借換商品を取り扱っています。借換は、もちろん事業者向け融資においても可能な手法です。

借換と同じような言葉として「一本化」(おまとめローン)があります。ほぼ同じ意味と思われますが、厳密には異なるようです。一般的に、「借換」とは、「A銀行の既存融資を、より金利の低いB銀行の融資に借り換える」というようなケースを指します。それに対して、「一本化」(おまとめ)とは、「A銀行とB銀行から融資を受けている場合、C銀行から新たに融資を受けて、その融資金でA銀行、B銀行に借入金を完済します。そしてC銀行に対して返済する」というような仕組みになります。

しかしながら、実務上、事業融資の分野においては、「借換」と「一本化」は厳密に分類されていないと思われます。また、同じA銀行から複数の融資を受けている場合に、それを一本化する場合も一般的には「借換」といわれています。

このように事業資金の分野においては、銀行員や専門家も特に意識せずに「借換」の言葉を使用しているようです。つまり、「複数の融資を一つにして、より良い条件にする」「より良い条件の融資に乗り換える」という主旨で言葉を使用していると思われます。

なお、個人ローン(消費者金融)の分野においては、明確に分類されているようです。商品名称として、「借換ローン」と「おまとめローン」の2種類が実施されているケースが少なくありません。また、おまとめローン=「消費者金融」、借換ローン=「銀行等」が取り扱う商品、というように分類されることもあるようです。

事業資金において、借換の最大の効果は、「毎月の返済負担を軽減することができる」という点に尽きます。借換は、業績の悪化している企業のみが行うわけではありません。業績のよい企業の場合、金利条件などのよい金融機関に借り換える、という前向きな取り組み方もあります。申請する事業者の業績や様々な状況にもよりますが、金利を下げることができて、さらに新規融資を追加することも可能な場合もあります。

借換の基本的なイメージを具体的に説明します。

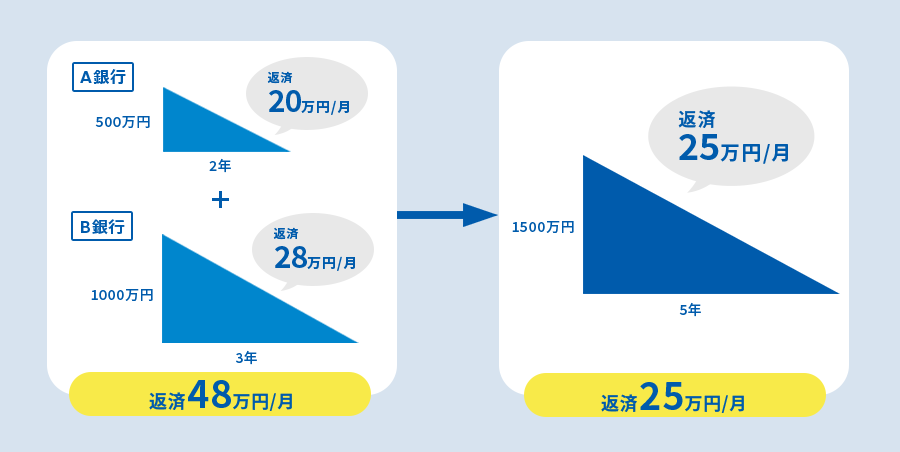

たとえば、A銀行から「借入金500万円、2年返済、毎月20万円返済」、及びB銀行から「借入金1000万円、3年返済、毎月28万円返済」という融資を受けている企業があるとします(毎月の合計返済額:48万円)。

現状受けている融資をA銀行又はB銀行、もしくは別のC銀行などに借換をして一本化すれば、「融資額1500万円、返済期間5年、毎月25万円返済」とできる可能性があります。毎月「48万円」だった返済額が「25万円」になります。年間で、(48万円-25万円)×12ヵ月=「276万円」のキャッシュインの効果があるという見方も可能です。

また、毎月の返済額を減らすという意味では、条件変更(リスケジュール)も同じ効果があります。つまり、毎月48万円の返済が厳しいので、A銀行、B銀行にそれぞれ、条件変更(リスケジュール)をした場合も、毎月の返済額の軽減をすることはできるのです。しかしながら、条件変更をすると、原則として追加の新規融資を受けることができなくなります。よって、先ずは「借換が可能かどうか」について検討したいものです。

借換は原則として条件変更ではありません。条件変更と借換では雲泥の差です。さらに、新規のプラス融資も受けることができて、金利も下がれば一石二鳥です。

なお、「借換における注意点」の「条件変更と借換について」も参考にご覧ください。

借換は、様々な分野で実施されています。以下に金融機関、金融会社ごとにシンプルにポイントをまとめてみましたので、ご確認ください。

| 内容 | |

|---|---|

| 銀行、信金、信組など (※事業者、個人向け) |

以下の借換が可能

|

| 信用保証付き融資 (※事業者向け) |

|

| 日本政策金融公庫 (※事業者向け) |

|

| 事業者融資ノンバンク (※事業者向け) |

|

| 消費者金融、カードなど (※個人向け) |

|

今回は、主に事業資金向けの借換の解説をしますが、消費者金融などの個人向けローンでは、活発に「借換ローン」などが実施されています。

もちろん、民間金融機関(銀行、信用金庫、信用組合など)でも個人向け借り換えローンなどを実施しています。一例ですが、かつてCMなども放送していた東京スター銀行の「おまとめローン(スターワン乗り換えローン)」などはとても有名です。

また、金融機関(銀行、信金、信用組合など)から受けている融資をノンバンクにて借換をするようなケースもごく稀に行うことがあります。しかしながら、安易には行わないように注意してください。検討する際は、必ず顧問税理士や融資・資金調達の専門家に相談するようにしてください。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: