資金調達が必要になった場合の税理士・会計事務所の活用方法(1)

2021-09-15更新

~攻略方法~

2022/04/28

日本政策金融公庫(国民生活事業)の「新型コロナ対策のための資本性劣後ローン」には、指定された事業計画書が用意されています。ここでは、その事業計画書の作成ポイントや攻略方法などについて解説いたします。

なお制度の内容については「日本政策金融公庫の新型コロナ対策のための資本性劣後ローン(1)~内容~」に詳しく解説していますので、ご確認ください。

新型コロナ対策のための資本性劣後ローンには、指定された事業計画書が用意されています。当然のことですが、事業計画書をしっかりと作成して申請手続きをしてください。不明な点なども多々あるでしょうから、認定支援機関※や外部の専門家などのアドバイスを受けながら作成することをお勧めいたします。

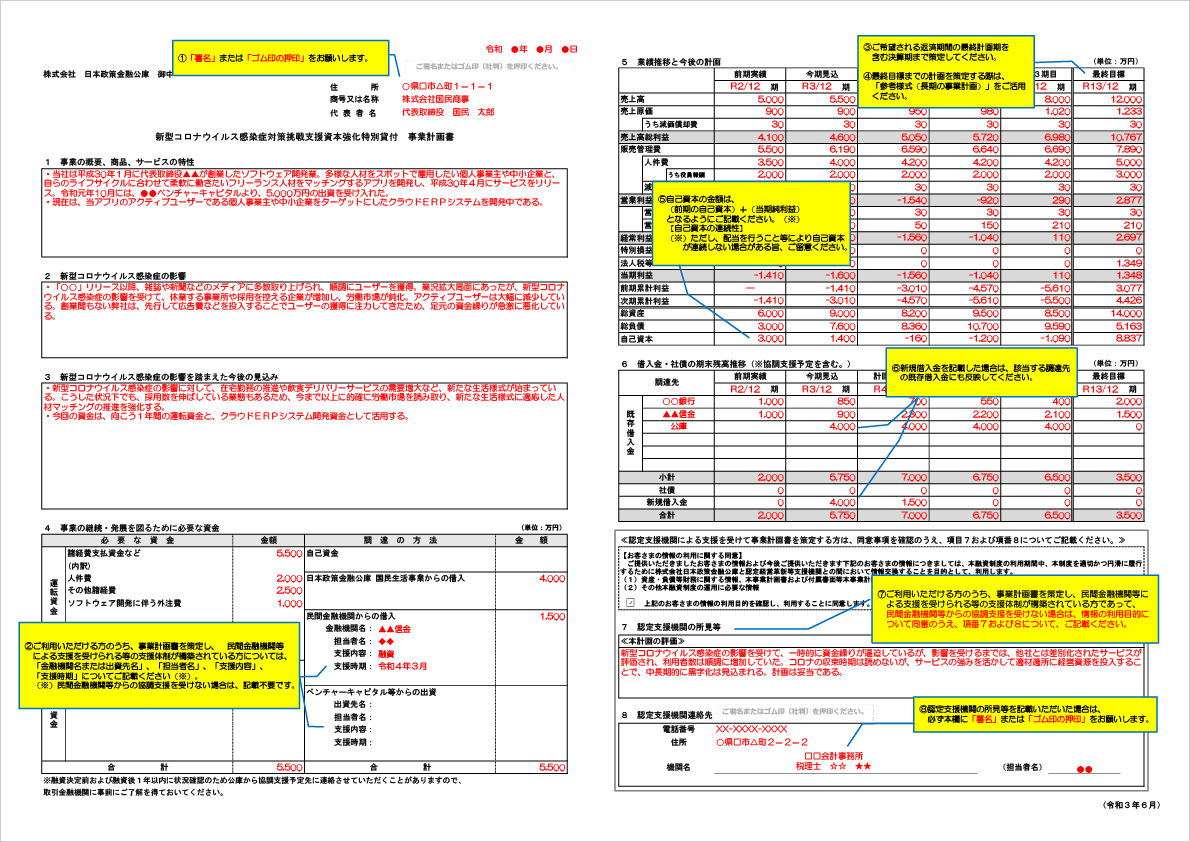

日本政策金融公庫の指定する事業計画書は、以下のような構成になっています。

なお、日本政策金融公庫では以下のような記入例が公表されていますので、ぜひ参考にしてください。

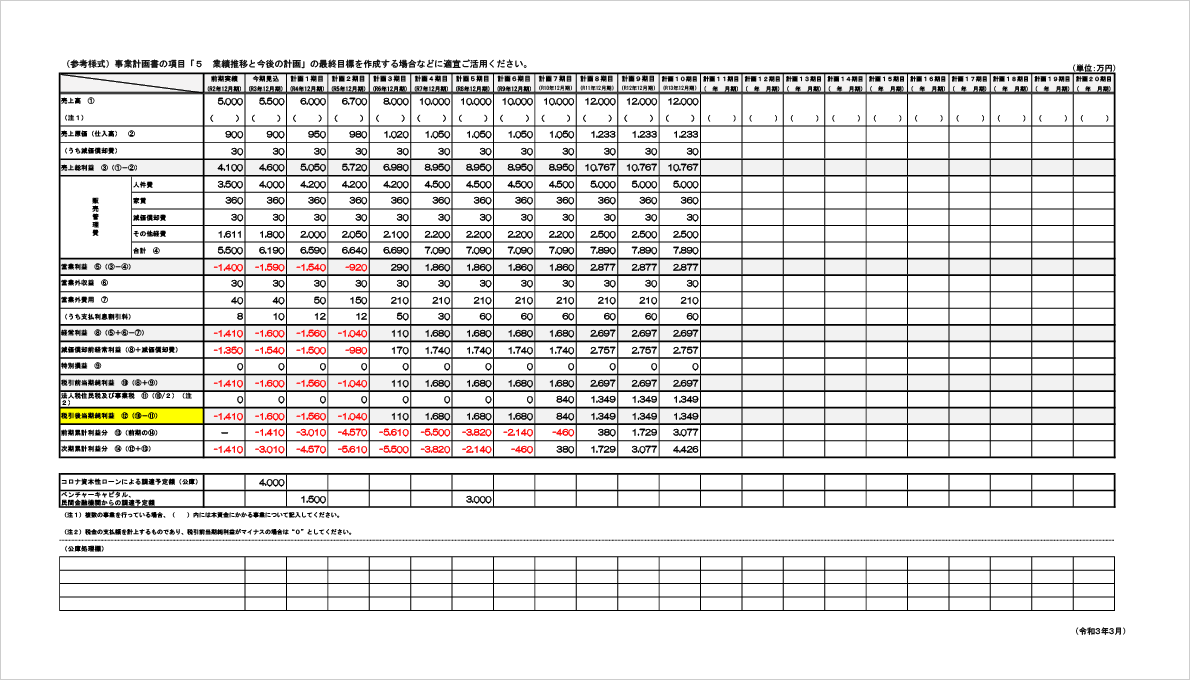

また参考様式として、事業計画書の項目「5.業績推移と今後の計画」の最終目標を作成する場合などに活用する「長期の損益計画」の雛形も用意されています。

事業計画書の作成で重要なことは、事業計画のフォーマットが指定されているため限られた文字数で表現することです。要点を簡潔にまとめるように心がけてください。

例えば事業計画書の「2.新型コロナウイルス感染症の影響」については、ヒト・モノ・カネなどを切り口に、影響を受けた状況を伝えるようにしてください。

そして「3.新型コロナウイルス感染症の影響を踏まえた今後の見込み」にて、今後どのような対応策を検討するのか、今後の予想される展開、資金の活用方法などについて端的に説明するようにしてください。

「5.業績推移と今後の計画」については「そんな先のことはわからない!」と思われる方もいるかもしれません。しかし資本性劣後ローンは長期の借り入れで、かつ一括返済の制度です。よって、長期的な展望を示す必要があります。

日本政策金融公庫が公表している記入例では、今期見込みから計画3期目までは動いている数値が記載されていますが、4期目以降の記載には大きな動きがありません。この記入例のように、業績推移と今後の計画を大きく捉えて作成しても問題ありません。

新型コロナ対策のための資本性劣後ローンは、政府も日本政策金融公庫も積極的に推進しているものの、どのような事業者でも簡単に支援してもらえるものではありません。融資を受けるには、申請する側にもそれなりの準備が必要になります。そのために、以下の3点に注意してください。

日本政策金融公庫の新型コロナ対策のための資本性劣後ローンでは、対象者は原則として、融資後おおむね1年以内に、民間金融機関などが出資または融資などをしてくれる見込みがある方となっています。日本政策金融公庫だけではなく民間金融機関からの融資支援を必要とする場合は、メイン銀行などを中心に迅速に打診してください。

また原則として、日本政策金融公庫に資本性劣後ローンの申し込みをした後に、申し込みをした方の同意を得て、事業計画書に記載された民間金融機関などに直接連絡して「出資または融資を受ける見込み」についての連絡が入ることになっています。もし民間金融機関との交渉が長引きそうなときは、日本政策金融公庫の担当者から民間金融機関に連絡を入れてもらうように促すのも一案です。

また日本政策金融公庫は、融資後おおむね1年以内に、事業計画書に記載された出資または融資が実行されたか否かなどについて確認します。

なお民間金融機関などとの協調支援には、ベンチャーキャピタルなどからの出資も含まれます。ただし、ベンチャーキャピタルなどが一般社団法人 日本ベンチャーキャピタル協会(JVCA)の会員(賛助会員を除く)などである必要があります。

協調支援が見込まれるベンチャーキャピタルなどが、JVCAの会員ではない場合でも協調支援として見なせるケースがあるようですので、その際は日本政策金融公庫に確認するようにしてください。

原則として、民間金融機関などからの協調支援が必要になりますが、それを希望しない場合に小規模事業者などでは、日本政策金融公庫のみの支援でも十分な場合もあると思われます。この場合には、認定支援機関の経営指導を受けて事業計画を策定する必要があります。

日本政策金融公庫の支援だけでは希望融資額に達しない場合などについては、やはり民間金融機関の協調支援が必要になります。

民間金融機関などからの協調支援を希望するしないに関わらず、まずは認定支援機関に相談をしながら、民間金融機関への打診や資本性劣後ローンの申請手続きを進めていくことをお勧めいたします。

なお、本制度が開始された当初においては、民間金融機関などからの協調支援が前提となっていましたが、現在は緩和されています。

事業計画書は、やはり専門家からのアドバイスを受けながら作成することをお勧めします。事業計画書を作成していると、いくつかの不明な点が出てくる思います。そのような時に指導をしてくれる専門家がいると安心でしょう。申請者(事業者)、認定支援機関、金融機関の3者がうまく連携できると、手続きもスムーズに進められるでしょう。

日本政策金融公庫は、コロナ禍支援策として新型コロナ対策 資本性劣後ローンを積極的に推進しています。当初は、ある程度の規模がある中小企業を対象にしている感は否めませんでしたが、徐々に1,000~3,000万円くらいの融資実績も出ています。

例えば日本政策金融公庫からは、以下のような「鮮魚店に1,000万円の融資実行」「伝統工芸品販売事業者に1,500万円の融資実行」などというニュースリリースも公開されています。

参考

また日本政策金融公庫は、民間金融機関と連携して「新型コロナ対策 資本性劣後ローン」を活用した協調融資商品の創設なども実施しています。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: