日本政策金融公庫の金利は高い? 融資を受ける際の金利を解説

2023-10-05更新

~日本政策金融公庫の事業承継支援~

2024/04/23

政府系金融機関である日本政策金融公庫においては、小規模・中小事業者に対して事業承継に関する融資と総合的な支援を実施しています。ここでは、日本政策金融公庫の事業承継に関する融資支援及びその他の支援策について解説いたします。

日本政策金融公庫は、事業承継に関する融資だけではなく、総合的な支援などを積極的に行っています。たとえば、事業承継診断シートなどの刊行物の提供、事業承継支援動画の配信、事業承継マッチング支援などです。

なお、上記の「事業承継マッチング支援」とは、後継者がいないことなどを理由に「事業を譲り渡したい」と考えている事業者と、創業や事業拡大等に向けて「事業を譲り受けたい」と考えている事業者をつなぐ、マッチングサービスです。小規模事業者や事業を受けついて「創業」を検討されている方なども対象となり、サービス利用料も無料となっています。

日本政策金融公庫(国民生活事業・中小企業事業)は、事業承継関連の融資制度として「事業承継・集約・活性化支援資金」を実施しています。ここでは、小規模・中小事業者を対象とした国民生活事業の制度を取り上げます。

制度の概要は以下の通りです。

| 概要 | |

|---|---|

| 対象者 |

事業承継を行う事業者

|

| 資金使途 | 設備資金および運転資金 |

| 融資限度額 | 別枠7,200万円(うち運転資金4,800万円) |

| 返済期間 |

設備資金:20年以内<うち据置期間5年以内> 運転資金:10年以内<うち据置期間5年以内> |

| 利率 | 基準金利、特別利率など |

| 保証人・担保 | 応相談 |

事業承継・集約・活性化支援資金の対象者は以下の通りです。

以下、解説いたします。

1については、「中期的な事業承継を計画し、現経営者が後継者(候補者を含む)と共に事業承継計画を策定している方を対象としています。さらに、融資後おおむね10年以内に事業承継を実施することが見込まれる方と指定されています。

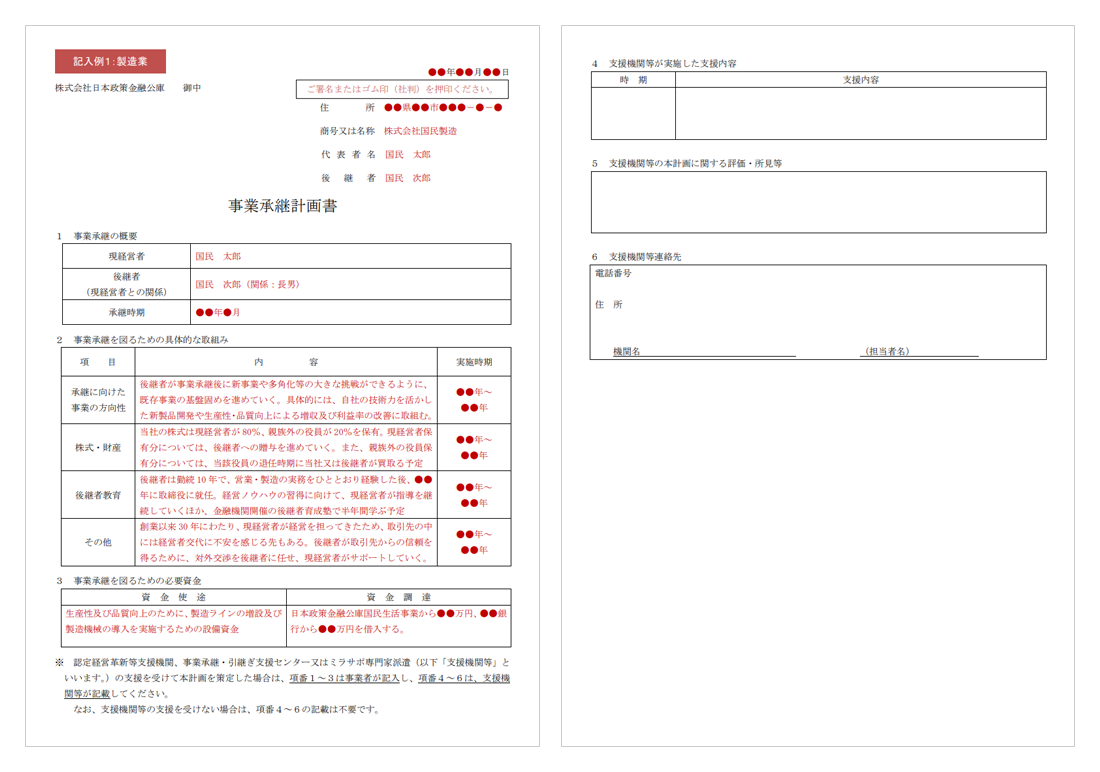

事業承継に関する計画書は日本政策金融公庫にも用意されており、記入例なども公表されていますので、ご参考にしてください。

2については、「安定的な経営権の確保等により、事業の承継・集約を行う方」となっています。安定的な経営権の確保については専門的になりますので、顧問税理士、弁護士や公認会計士に相談しながら検討するようにしてください。

3の経営承継円滑化法とは、事業承継円滑化のための総合的支援策を講ずる法律です。経営承継円滑化法の概要については「事業承継ファイナンス(1)」をご参考にしてください。

4は、「事業承継に際して経営者個人保証の免除等を取引金融機関に申し入れたことを契機に取引金融機関からの資金調達が困難になっている方であって、公庫が融資に際して経営者個人保証を免除する方」を対象としています。事業承継の際は、経営者保証の取り扱いが最大の課題の一つだといわれています。事業承継に関する経営者保証の免除の基準等に関しては、「経営者保証に関するガイドライン」を参考にしてください。

5は、「事業の承継・集約を契機に、新たに第二創業または新たな取組みを図る方」を対象としています。日本政策金融公庫は、経営の多角化や事業転換のことを「第二創業」と定義しています。なお、第二創業または新たな取組み後、おおむね5年以内の方を対象としています。

日本政策金融公庫では、生活衛生事業者(飲食業、理美容業、旅館業、クリーニング業等)向けの「事業承継・集約・活性化支援資金」も用意しています。一般事業者向けの「事業承継・集約・活性化支援資金」とは少々異なりますので、以下、ご確認ください。

| 概要 | |

|---|---|

| 対象者 |

|

| 資金使途 | 設備資金および運転資金 |

| 融資限度額 |

|

| 返済期間 |

|

| 据置期間 | 5年以内 |

| 利率 | 基準金利、特別利率など |

| 保証人・担保 | 応相談 |

一般事業者向けの制度との相違点は、「対象者」が少ないことと、融資限度額が異なる点です。融資限度額は、「振興計画認定組合の組合員の方」が優遇されています。「振興計画認定組合の組合員」とは、例えば「飲食店組合などに入会されている事業者の方」を指しています。このような組合などに入会されている事業者の方は、組合の担当窓口に相談することも可能と思われます(組合による)。

日本政策金融公庫の「事業承継・集約・活性化支援資金」については、少々、難解なものになっています。手続きなどに関しては、日本政策金融公庫や顧問税理士、その他専門家などに相談に乗ってもらいながら慎重に進めるようにしてください。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: