資金調達とは?

2022-08-03更新

日本政策金融公庫とは(3)

2021/02/19(2021/9/15更新)

国民生活事業の申請の流れや提出資料、利率などについて説明いたします。また、あまり聞きなれない生活衛生関連事業者向けの「生活衛生貸付」や日本公庫の「ソーシャルビジネス支援」「協調融資」などの実態についても説明いたします。

国民生活事業の融資申請の流れについてですが、以下にまとめしたのでご確認ください。

| 内容 | |

|---|---|

| 相談・申し込み |

|

| 面談 |

|

| 融資 |

|

| 返済 |

|

書類の提出から融資実行までは2~3週間から1か月くらいになりますので、余裕を持って申請手続きをするようにして下さい。特に、年末年始や年度末、又はゴールデンウィークなどのように連休がある時期は窓口が混む可能性があります。なお、新型コロナウイルス感染症の拡大によって、窓口が混雑する場合もあります。よって余裕をもって手続きするようにしてください。

基本的な提出書類に関しては、以下の通りですが、創業融資の場合は、創業計画書が必要になります。

| 内容 | |

|---|---|

| 共通書類 |

|

| 個人 |

|

| 法人 |

|

| 設備資金 |

|

| はじめて利用する場合 |

|

以上の書類以外にも、必要に応じて、事業計画書や損益計画書、資金繰り表などを提出する場合もあります。また、制度によっては指定の書類などがありますので、その都度、日本公庫に確認するようにしてください。

以下のWEBページから国民生活事業の「提出書類一覧」をダウンロードすることができますので、ご確認ください。

参考

なお、「金融機関への融資申請時の際に提出する書類/創業融資の際に必要な資料について」も参考にしてください。

日本公庫の利率は、融資制度、資金使途、融資期間、担保の有無などによって異なる利率が適用されています。また、現時点においては、以下のように7つ分けられて利率体系が組まれています(令和3年8月2日現在)。

以下に、一部の利率をご紹介いたします。

無担保で融資を借りる場合は以下のような利率体系になっています。

(令和3年8月2日現在、年利%)

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率D | 特別利率E | 特別利率J | 特別利率N | 特別利率O | 特別利率P | 特別利率Q | 特別利率R | 特別利率U |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2.06~2.45 | 1.66~2.05 | 1.41~1.80 | 1.16~1.55 | 1.41~1.80 | 0.66~1.05 | 1.01~1.40 | 1.76~1.83 | 1.16~1.35 | 1.86~2.05 | 1.66~2.05 | 1.86~1.93 | 1.56~1.63 |

次に担保を提供する場合を見てみます。

(令和3年8月2日現在、年利%)

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率D | 特別利率E | 特別利率J | 特別利率N | 特別利率P | 特別利率O | 特別利率Q | 特別利率R | 特別利率U |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1.11~2.10 | 0.71~1.70 | 0.46~1.45 | 0.30~1.20 | 0.46~1.45 | 0.30~0.70 | 0.30~1.05 | 0.81~1.48 | 0.30~1.00 | 0.91~1.70 | 0.71~1.70 | 0.91~1.58 | 0.61~1.28 |

「基準金利」を比較してみますと、担保を提供しない場合は利率が下がります。

次に、無担保・無保証人である新創業融資制度においては以下のようになっています。

(令和3年8月2日現在、年利%)

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率D | 特別利率E | 特別利率J | 特別利率P | 特別利率Q |

|---|---|---|---|---|---|---|---|---|

| 2.41~2.80 | 2.01~2.40 | 1.76~2.15 | 1.51~1.90 | 1.76~2.15 | 1.01~1.40 | 1.36~1.75 | 2.21~2.40 | 2.01~2.40 |

基準金利が「2.41%~2.80%」とやや高くなっています。たとえ高くても「無担保・無保証人」制度はとても有難いものです。

また、災害貸付や新型コロナウイルス感染症特別貸付などの場合は、以下の通りです。

(令和3年8月2日現在、年利%)

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率D | 特別利率E | 特別利率J | 特別利率0 | 特別利率P | 特別利率Q |

|---|---|---|---|---|---|---|---|---|---|

| 1.26~1.65 | 0.86~1.25 | 0.61~1.00 | 0.36~0.75 | 0.61~1.00 | 0.05~0.25 | 0.21~0.60 | 0.36~0.55 | 1.06~1.25 | 0.86~1.25 |

やはり災害を受けている事業者向けの融資制度においては、低く設定されているのが分かります。

このように少々複雑に思われるかもしれませんが、利率についてはその都度、日本公庫のホームページなどで確認するようにしてください。また、頻繁に利率が変わりますのでご注意ください。

生活衛生貸付とは、生活衛生関係の事業を営む事業者を対象とした制度です。ちなみに、本貸付制度は「環境衛生金融公庫」の名残として継続されている制度になります。

なお、「生活衛生関係の事業」とは、以下のような業種のことをいいます。

生活衛生関係事業者

飲食業や理美容業が最も分かりやすいでしょう。また、生活衛生関係事業者は、「生活衛生貸付」だけしか利用できないということではありません。たとえば、飲食業で創業される方は「新創業融資制度」の対象にもなります。

また、生活衛生貸付には、一般貸付(生活衛生貸付)、振興事業貸付、生活衛生改善貸付、生活衛生特別貸付などの制度があります。ここでは一般貸付(生活衛生貸付)について説明いたします。

| ご利用いただける方 | 生活衛生関係の事業を営む方および理容学校・美容学校を経営する方 | |

|---|---|---|

| 融資限度額 | 飲食店営業、喫茶店営業、食肉販売業、食鳥肉販売業、氷雪販売業、理容業、美容業、その他公衆浴場業 | 7,200万円 |

| 一般公衆浴場業 | 3億円(2施設以上の場合 4億8,000万円) | |

| 旅館業 | 4億円 | |

| 興行場営業、サウナ営業 | 2億円 | |

| クリーニング業 | 1億2,000万円 | |

| ご返済期間 (うち据置期間) |

13年以内(1年以内、返済期間が7年超の場合2年以内) [一般公衆浴場業は30年以内] |

|

| 利率(年) |

[基準利率

|

|

| 担保・保証人 | お客さまのご希望を伺いながらご相談させていただきます。 | |

出典

一般貸付(生活衛生貸付)の特徴は、「設備資金」のみを対象としているということと、日本公庫に申請する前に、都道府県生活衛生主管部(局)や生活衛生営業指導センターを通して、都道府県知事あてに「推せん書の交付申請」をする必要があるという点です。しかしながら、500万円以下でしたら「推せん書の交付申請」の必要はありません。

ソーシャルビジネスとは、高齢者や障がい者の介護・福祉、子育て支援、地域活性化、環境保護など、地域や社会が抱える課題の解決に取り組む事業のことをいいます。

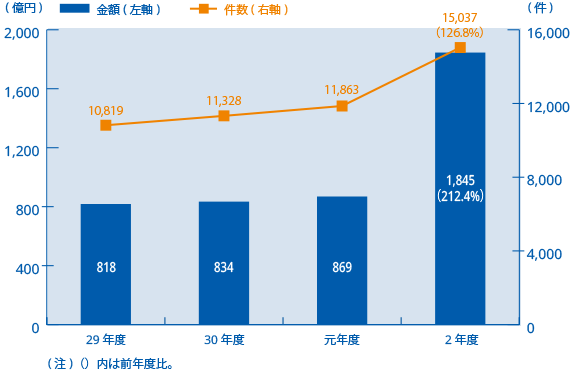

日本公庫はソーシャルビジネス支援に力をいれています。国民生活事業の令和2年度のソーシャルビジネス関連融資実績は、15,037 件(前年度比 126.8%)、1,845 億円(同 212.4%)となっています。

ソーシャルビジネス関連融資実績

ソーシャルビジネス関連融資実績

ソーシャルビジネス=NPOや一般社団法人というイメージを抱く方もいますが、日本公庫は、決してNPO法人に限定して融資をしているわけではありません。以下の図表から、「ソーシャルビジネス関連融資の全実績=NPOへの融資」というわけではない、ということが分かります。

![[ソーシャルビジネス関連融資※]

件数 平成29年度:10,819、 平成30年度:11,328件、令和元年度:11,863件、令和2年度:15,037件、前年度比:126.8%、

金額 平成29年度:818億円、平成30年度:834億円、令和元年度:869億円、令和2年度:1,845億円、前年度比:212.4%

[①NPO法人]

件数 平成29年度:1,552件、平成30年度:1,381件、令和元年度:1,155件、平成30年度:1,803件、前年度比:156.1%、

金額 平成29年度:97億円、平成30年度:87億円、令和元年度:71億円、令和2年度:196億円、前年度比:273.5%

[②介護・福祉事業者]

件数 平成29年度:8,375件、平成30年度:8,440件、令和元年度:8,095件、令和2年度:13,741件、前年度比:169.7%、

金額 平成29年度:655億円、平成30年度:646億円、令和元年度:592億円、令和2年度:1,723億円、前年度比:290.7%

[③社会的課題の解決を目的とする事業者]

件数 平成29年度:2,021件、平成30年度:2,527件、令和元年度:3,447件、令和2年度:560件、前年度比:16.2%、

金額 平成29年度:142億円、平成30年度:170億円、令和元年度:262億円、令和2年度:50億円、前年度比:19.2%](/study/borrowing/img/img-jfc-03-01.png)

ソーシャルビジネス事業者は融資を受けにくいと感じている方もいると思われますが、日本政策金融公庫では確実に実績を出していることが分かります。

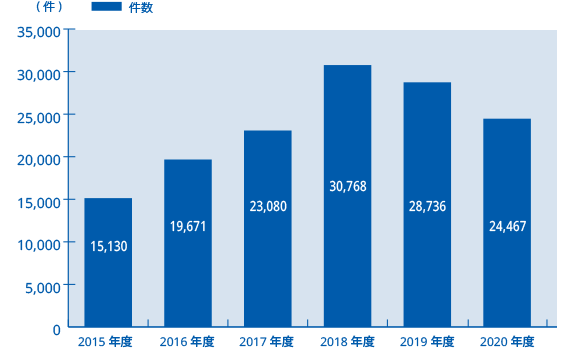

日本公庫は、民間金融機関との協調融資に力を入れています。協調融資とは、日本公庫と民間金融機関とで連携して行う融資のことをいいます。日本公庫と民間金融機関は、創業や事業再生、事業承継、ソーシャルビジネスなどのさまざまな分野で、協調融資商品を創設しています。

さらに、日本公庫と民間金融機関は、協調関係を強化するために、融資先企業の紹介、職員の合同研修、企業への周知活動なども行っています。

2020年度の協調融資実績についてですが、24,467件(前年同期比85%)、16,847億円(同134%)と、コロナ禍においても民間金融機関と連携し、4期連続で2万件を超える実績となりました。

出典

現在(令和2年12月時点)、新型コロナウイルス感染症の拡大によって、多くの事業者が影響を受けています。日本公庫は新型コロナウイルス感染症特別貸付など、様々な融資制度で事業者の支援をしていますが、タイムリー情報として、新型コロナ対策資本性劣後ローンの説明をさせていただきます。

| ご利用いただける方 |

新型コロナウイルス感染症の影響を受けた法人または個人企業の方であって、次のいずれかに該当する方

|

||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 資金のお使いみち | 事業を行うために必要な設備資金および運転資金 | ||||||||||||||||||

| 融資限度額 | 7,200万円(別枠) | ||||||||||||||||||

| ご返済期間 | 5年1ヵ月、7年、10年、15年、20年のいずれか | ||||||||||||||||||

| ご返済方法 | 期限一括返済(利息は毎月払) | ||||||||||||||||||

| 利率(年) |

ご融資後3年間は0.50%

|

||||||||||||||||||

| 担保・保証人 | 無担保・無保証人 |

資本性劣後ローンとは、一般の債権より返済の順位が劣る借入のことをいいます。資本性劣後ローンの最大の特徴は、「一定期間、借入金の返済をしなくてよい」という点です。また同時に、原則として融資後5年間は期限前返済をすることはできません。

| 内容 | |

|---|---|

| 担保・保証人 | 無担保・無保証人 |

| 返済方法 | 期限一括償還 |

| 償還順位 | 法的倒産手続きの開始決定が裁判所によってなされた場合、全ての債務に劣後する。 |

| その他 | 金融機関は資産査定上、自己資本とみなすことができる。 |

コロナ禍で資金繰りが悪化している事業者においては、無担保・無保証人であり、一定期間の元本返済がないということは、とても有難いと思われます。ただ、期限一括償還であるという点がデメリットかもしれません。

償還順位に関しては、もし万が一、「破産」などをした場合には、全ての債務に劣後することになっています。よって、資本性ローンが、“呼び水”となって、他の金融機関から融資支援などが受けやすくなると考えられています。

また、直ぐに返済の必要のない資本性劣後ローンは、融資でありながら資本的な側面も有しているため、自己資本と“みなす”ことができる、とされています。

なお、資本性劣後ローンは、コロナ禍以前から実施されており、利用するのが非常に難しいとされていた制度の一つです。コロナ禍においては、新型コロナ対策として実施されており、従来の資本性劣後ローンと比較すると利用しやくなっております。しかしながら、それでもハードルが相当高い状態ですが、日本公庫としては積極的な利用を促しています。

もし、利用を検討される場合は顧問税理士や専門家などに相談することをお勧めいたします。すでに新型コロナウイルス感染症特別貸付の融資限度額まで利用している事業者であっても申し込みすることができます。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: