資金調達とは?

2022-08-03更新

必要資金額と返済シミュレーションをしてみる!

2019/05/10

具体的に必要資金額及び返済シミュレーションなどを行ってみましょう。「返済計画の立て方(1)」において理論的な内容について解説しましたが、今回、事例を参考にしながら解説いたします。

経常運転資金の計算式は、「(売掛金+受取手形+棚卸資産)-(買掛金+支払手形)」です。

よって、この会社の経常運転資金は

(1000万+50万+200万)-(500万+70万)=「680万円」となります。

この会社は運転資金として680万円を常に準備しておく必要があるという捉え方ができます。

借入金月商倍率の計算式は、「借入金÷月商」です。

よって、借入金月商倍率は

3,000万÷750万=「4倍(4か月)」となります。

一般的な判断基準は3ヶ月までなら健全、それを超えてくると黄色信号、6ヶ月に達すると危険といわれています。よって、4か月なら危険とは言えませんが、少々借り過ぎか? という見方もできます。

債務償還年数の計算式は、「借入金÷簡易キャッシュフロー」です。

よって、債務償還年数は

3,000÷(200+100)=「10倍(10年)」となります。

一般的な判断基準は10年以内に抑えたいと言われています。よって、ギリギリ限度額という見方でしょうか。

これらの見方は、銀行などの金融機関が融資審査をする際の判断基準の一つに過ぎません。銀行などからすると、この数値の範囲なら、「融資することができて」、かつ「返済してもらえる」と判断しているということです。企業側からすると、「借りることができる限度額」であり、「返済できる限度額」という見方もできるわけです。一つの目安にはなります。

この事例の場合、借入金月商倍率と債務償還年数をベースに現状分析をしてみますと、これ以上の借入をするのは少々ハードルが高いという判断ができます。しかしながら、絶対的に無理である、ということではありません。基本的には事業計画や事業性評価など、総合的な視点で判断されます。またAI融資などで短期資金を借り入れる場合は直近の入出金状況などから資金繰り状況などを中心に判断されますので、借入することができる可能性があります。

ぜひ、皆さんも自社の決算書を用意して現状分析してみてください。現状を把握するにはシンプルで分かりやすい考え方だと思われます。

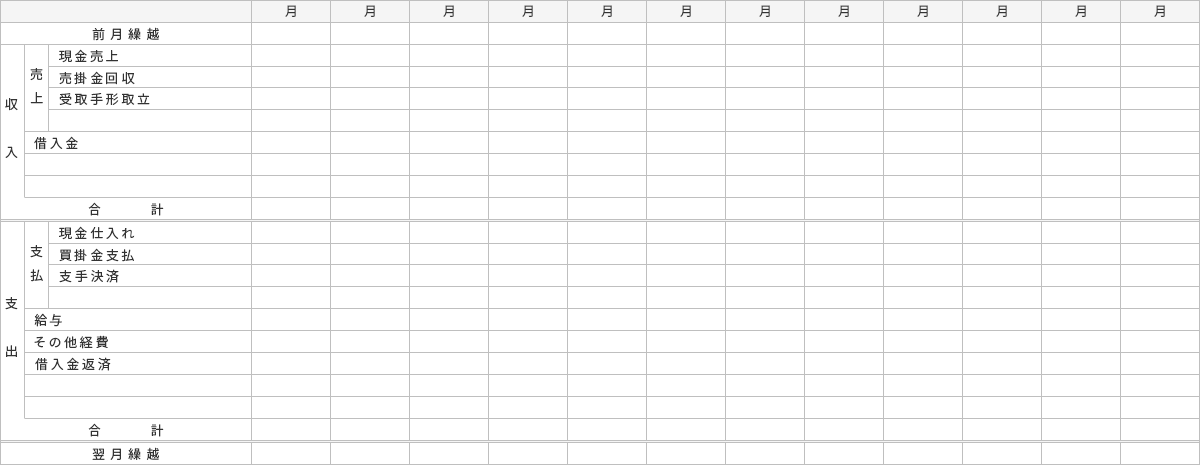

資金繰り表には決まった雛形やフォーマットはありませんが、弥生製品をお持ちの場合は製品機能で作成できます。

また、小規模事業者がエクセルで作成する場合は、以下のようなシンプルな様式で構いません。資金繰り予定表の作成が難しい場合は顧問税理士に相談してアドバイスを頂いてください。

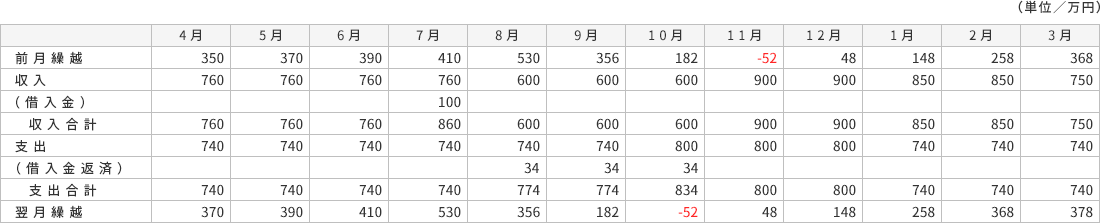

図表 資金繰り表イメージ

図表 資金繰り表イメージそれでは、事例を参考にしながら検討してみましょう。ある企業が資金繰り予定表を作成してみたら、来期は以下のような計画でした。(分かりやすくするために最低限の構成の資金繰り表にしています。)

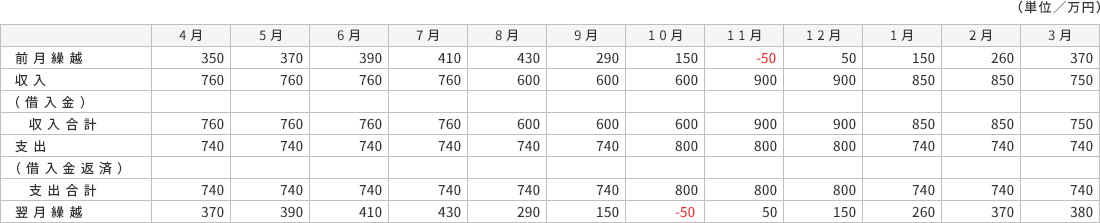

図表 資金繰り予定表

図表 資金繰り予定表夏に売上が下がって秋冬に向かって売上高が伸びている企業であるということが分かります。来期は10月には資金ショート(50万円)してしまいます。さて、この企業はいったいどれくらい借りればよいのでしょうか?

たとえば、8月~9月から翌月繰越(手元資金)が薄くなりますので、7月に500万円を借入するとします。条件は1年返済で金利は3%としてみます。元金返済は、利息込みで43万円弱/月です。この数値を資金繰り表に入れてみます。

図表 500万円(金利3%、1年返済)の借入をしたら

図表 500万円(金利3%、1年返済)の借入をしたらシミュレーション上は、500万円借りて毎月43万円の返済をしても資金はショートしません。計画通りの収支であれば問題ないということがわかります。

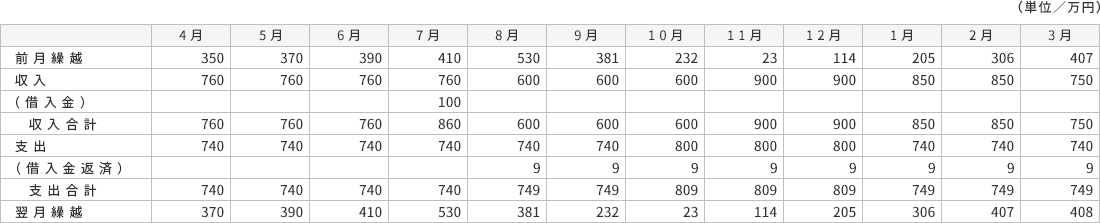

それでは同条件で100万円の借入だったらどうでしょうか。毎月の返済額は、利息込みで約8.5万円です。この数値を資金繰り表に入れてみます。

図表 100万円(金利3%、1年返済)の借入をしたら

図表 100万円(金利3%、1年返済)の借入をしたらどうでしょうか。ギリギリですが100万円の借入でも資金ショートしません。

それでは、100万円の借入を銀行等ではなくて、いわゆるノンバンクで借入したとしましょう。条件は1年返済で金利は14.8%とします。

図表 100万円(金利14.8%、1年返済)の借入をしたら

図表 100万円(金利14.8%、1年返済)の借入をしたら金利が高いと思われますが、毎月の返済額は利息込みで約9万円です。つまり、14.8%でもシミュレーション上は問題ないということが分かります。

それでは、同条件で短期3ヶ月間で借りたらどうでしょうか。毎月の返済は利息込みで約34万円強です。

図表 100万円(金利14.8%、3ヶ月返済)の借入をしたら

図表 100万円(金利14.8%、3ヶ月返済)の借入をしたら資金切り予定表を見てみますと、3ヶ月の短期返済ですと、10月に資金ショートしてしまうことが分かります。3ヶ月返済だと難しそうです。

よって、「返済期間を延ばすか」、又は「借入金額を増やすのか」についてシミュレーションをしてみればよいのです。このように資金繰り予定表があれば、様々なパターンの計画、予測をすることができます。

シミュレーション上では、100万円の借入、1年返済でも資金ショートはしませんでしたが、手元の現預金(翌月繰越)が増えません。最も多くて400万円強くらいです。この会社の収支状況から判断すると、年商9,000万円ほどですから、第一段階の目標として、月商750万円相当の現預金を維持できれば経営が安定します。そういう意味では100万円ではなく、500万円を借りておいた方が安定するといえます。

なお、現預金は月商の1~3ヶ月分を維持できれば経営は安定すると言われています。第一段階の目標は1ヶ月、そして(容易ではありませんが)3ヶ月を目指してみてください。

このように、資金繰り予定表を作成することができれば、「どれくらい借りることができるのか?」「どれくらい借りるべきなのか?」また、「その借入を返済することができるのか?」などについて、一目瞭然で予測することができます。楽にシミュレーションをすることができるのです。

資金繰り表の概要、メリット、作成方法については「はじめての資金繰り表の作り方」でも解説しています。

また、会計ソフトを利用した資金繰り表の作成手順は「資金繰り表の作成手順を知ろう」でも解説しています。

株式会社MBSコンサルティング代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。

主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

タグ: