資金調達とは?

2022-08-03更新

2022/03/08

中小企業の第三者割当増資のメリットについて説明します。ポイントは、以下の通りです。

メリットについて、具体的に説明していきます。

銀行などの金融機関から融資を受けると、返済しなければなりません。返済方法にもよりますが、例えば長期的な視点で機械設備を導入し、その融資の翌月から返済が発生するとなると、生産したものを販売する前に返済が始まります。

実際に融資の場合、売上代金の回収がないのに返済が始まるため、元金・利息の返済も含めた資金計画を立てなければなりません。

第三者割当増資では、発行した株式を購入してもらい資金を得るため、基本的には返済する必要はありません。このことが経済的にも心理的にも大きなメリットと言えます。

ただし、第三者割当増資を行うと同時に契約書を締結し「一定期間を経過したら、その後条件を満たさない場合には、株式を購入した投資家から株式を買い取る」という「株式買取請求権」を認めている場合などもあります。その場合、株式を買い取る(株式の代金を支払う)必要があるかどうかは、契約内容に従うことになります。

株式を購入した投資家が「会社」である場合、その会社との連携の強化が期待できます。

第三者割当増資を引受ける会社は、当然「思惑」があります。その思惑は、その増資引き受けによって「自分の会社の売上・利益が増える」「協力関係を強化し普通の取引ではできない特別な対応をしてもらいたい」などさまざまです。

また、新株を引き受けることで配当金を受け取ることができる可能性や、その会社が株式公開(IPO)などを行えばキャピタルゲインを得る可能性もあります。

そのためには投資した会社の業績が伸びることが不可欠なため、目標の共有化が進み、さまざまな面での協力関係の構築がよりスムーズになる可能性が大きいのです。

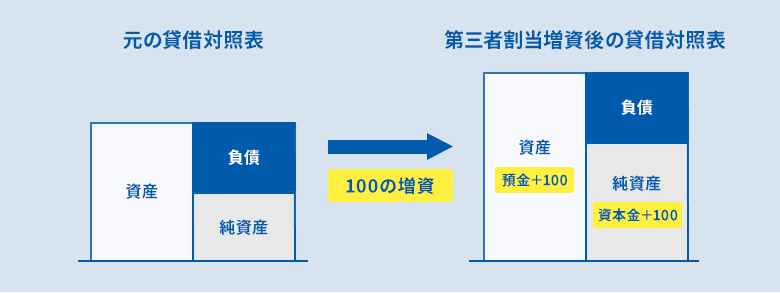

第三者割当増資によって返済義務のない資金を得ることで、財務状況を安定させることができます。第三者割当増資を行うと、貸借対照表の純資産の資本金が増加することになります。

資本金の増加によって金融機関からの信用を得やすくなります。金融機関が融資する金額を決める際に、資本金が多いことで会社自体の信用力が上がり、より多くの融資を受けられる可能性があります。

純資産の資本金の増加は、以下のようなイメージです。

第三者割当増資によって、資本提携を同時に行える可能性もあります。

第三者割当増資の特徴は、出資者を指定して増資を行える点です。そのため既存の取引先を出資者として指定し、単なる取引上の業務提携だけでなく資本提携を並行して行うことで、事業の拡大や多角化を図れます。

第三者割当増資は、実行する内容によって株価に影響を与える可能性があります。株価は、上がる場合と下がる場合があります。上がる場合には、株主にとってのメリットとなります。株価への影響を確認したうえで、第三者割当増資を実施すると良いでしょう。

株価が上がる理由には、以下の2つがあります。

1つ目は、新規事業立ち上げや技術開発など、事業成長が目的の第三者割当増資である場合、今後の成長性を見込んで株価が上がる可能性があります。この場合、出資者や目的を聞いた他の投資家が、利益を期待して株式の取得に乗り出します。

2つ目は、第三者割当増資では公募増資と異なり出資者を特定できるため、出資者とのシナジー効果が発生することが想定されます。シナジー効果により売上が増加すると期待された際には株価が上がる可能性があります。

次に中小企業の第三者割当増資のデメリットについて説明します。ポイントは、以下の通りです。

デメリットについて、具体的に説明していきます。

株式を発行することで持ち株比率が変わるのは、株主だけではありません。経営者の所有している株式の比率も下がることになります。比率によっては、会社運営上の重要な議題の決定権を握れなくなる事態も考えられます。

例えば持ち株比率が2/3を超える株主には、株主総会の特別決議を単独で可決する権限があります。すると「自己株式の取得に関する事項の決定」「募集株式の募集事項の決定」「事業譲渡」「合併や会社分割といった組織変更の決定」など、会社として大きな決定が単独でできます。

株式を発行する際には、持ち株比率を念頭に置いて慎重に行う必要があります。「第三者割当増資の注意点、募集株式数・金額と経営権などへの影響の確認、経営権などへの影響」も合わせてご確認ください。

第三者割当増資によって資本金が増加すると、納税額も増加します。特に1,000万円以上、10億円以上といった大台に乗る場合には注意が必要です。例えば資本金1,000万円を超えると、設立1年目から消費税の課税事業者になり、地方税の均等割額(住民税における固定金額の部分)も上がります。

第三者割当増資の実施を検討したら増資のみに注力するのではなく、課税額の増加についても把握しておくことが大切です。

第三者割当増資は、実行する内容によって株価に影響を与える可能性があります。株価が上がるのであれば、既存株主は文句を言いませんが、株価が下がる場合は注意が必要です。株価への影響を確認したうえで、第三者割当増資を実施しましょう。

株価が下がったときの影響には、以下の2つがあります。

1つ目には「株式の希薄化による影響」があります。「株式の希薄化」とは新規株式を発行することにより、株式の総数が増え、1株の権利内容が小さくなることを指します。

1株当たりの株価は「株価÷発行株式数」で算出することができます。増資を行った際には、分母である発行済株式数が増加します。そのため、既存株式も含めて1株当たりの価値が低下します。既存株主も影響を受けるため反発が出たり、損失を防ぐために株式を手放したりする可能性があります。

2つ目は、増資を行う目的がネガティブなものである場合です。

悪化した財務状況の改善や赤字運転資金の調達など、ネガティブな理由の場合、株主総会にて増資の目的を伝えられた既存株主が反発して「株式を手放したい」と発言する場合もあるでしょう。

このように既存株主の持分に変更はないのに1株当たりの価値が下がることは、既存株主の資産を下げることに繋がります。株価が下がることを事前に説明する義務はないのですが、特に中小零細企業の既存株主には取引先など近しい間の株主が多いことから、慎重に対応する必要があります。

株主が増えると、株主総会の招集通知や決算資料の発送など、株主総会に関する手間が増えます。

またその株式構成比にもよりますが、例えば少数株主の権利である「株主総会の招集請求権」「会計帳簿の閲覧および謄写請求権」などは、持ち株比率が3%を超える株主に認められている権限であり、これに対する対応もしなければなりません。

その他、中小企業の株主には経営者や経営者の親族、知人・友人、取引先など会社にとって近しい存在が多いため「持ち株比率が3%を下回る構成比だから、会計帳簿閲覧はできません」など、杓子定規の対応をするわけにはいかず、さまざまな個別の対応をせざるを得ない可能性もあるでしょう。

よって株式を引き受けてくれる株主がたくさんいる場合でも、自社の事務処理能力などを勘案して第三者割当増資の決定をすると良いでしょう。

参考に、以下の「資本による調達と借入による調達の違い」のページに「資本による調達のメリット・デメリット」「株式の希薄化による影響」の説明がありますので、併せてご参照ください。

株式会社アスタリスク代表取締役。金融機関、コンサルタント企業、IT企業を経て、2000年代表取締役就任。IT企業、不動産業、商社等の経営戦略、財務戦略、管理会計支援等

を行う。

これまで、銀行等の金融機関の研修・講演講師を70行庫以上務める。主な著書は「渉外マンの現場力/近代セールス社」金融商品取引法・各種業法に基づく「金融商品セールス対応話法集/銀行研修社」等でありその他金融機関向け、雑誌連載実績等多数。

タグ: