借換について知る

借換の公的制度について

2021-06-03更新

~赤字補填資金~

2022/01/25

運転資金には「運転資金の基礎知識(1)~運転資金の種類~」で説明したように、さまざまなものがあります。今回は運転資金のうち「赤字補填資金」について説明します。

赤字補填資金とは、言葉の意味の通り「本業が赤字である時に発生してくる」ものです。

売上の減少や仕入代金の増加などの要因で、本来であれば本業の利益で資金繰りも円滑に回るものが回らなくなっている状態の時に、運転資金をつなぐために借りる性格のものを言います。

よって金融機関が「借り入れの資金使途が赤字補填資金」だと判断すれば、プロパーでの融資(金融機関自身でリスクを取って行う融資)の検討は難しい場合があるでしょう。

その場合でも今後の経営改善計画を検討・立案して、その実現可能性が高いようであれば信用保証協会など、何らかの保証がついた融資などを考える可能性はあります。

なお似たような資金で、減少運転資金があります。これは、売上減少などで過去の仕入代金や給与などの支払いが困難な場合に必要となる資金のことです。赤字補填資金は、この減少運転資金がより深刻になり、事業の赤字を埋めるために必要となる資金です。

赤字補填資金は、以下の2つの発生原因が考えられます。

| 発生原因 | 内容(例) |

|---|---|

| (1)過去の赤字 |

|

| (2)現在の赤字 |

|

赤字補填金として資金が必要な場合には「なぜ、現在の状況に陥っているのか」という原因を整理し「今後どのように経営を改善していくのか」を検討する必要があります。これを行わなければ、経営者自身の自己資金がない限り資金繰りに行き詰ってしまうでしょう。

上記のようなケースでは、まず赤字部分を縮小することを考えなければなりません。赤字縮小には「売上を上げる」「コストダウンする」のいずれかです。さらに、債権回収や債務支払いのサイト(月末締めの翌月払いなどのその期間)も関係します。

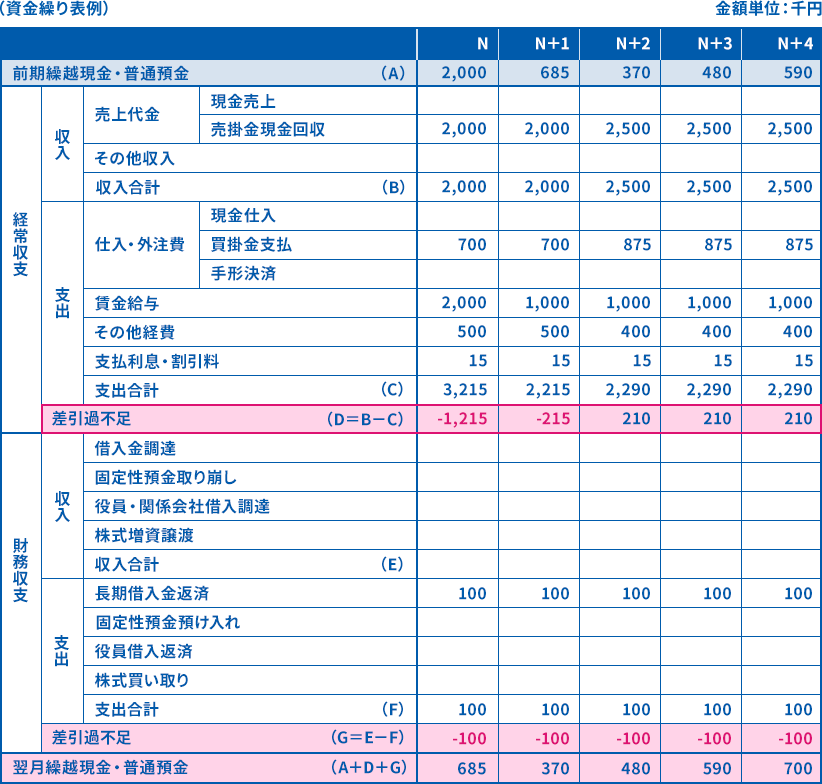

赤字縮小のためには、資金繰り表上の利益(経常収支・いわゆる本業での収支)をプラスにしていく必要があります。このために「改善策を打てるか」「打った場合どの程度改善できるのか」という視点で考えます。

資金繰り表の作り方については「はじめての資金繰り表の作り方」と「資金繰り表の作成手順を知ろう」の記事でも紹介していますので、ぜひご覧ください。

これを見ると、赤枠の経常収支のマイナスが「賃金給与」「その他経費」の減少(コストダウン)で徐々にプラスに転じていますね。

コストダウンの例には、以下のものがあります。

自社の視点ではとにかく赤字を止めることが重要ですし、仮に金融機関に相談する場合にも具体的な経営改善、それもコストダウンを求められます。

金融機関の視点では、仮に融資をした場合「今回の赤字補填資金でどの程度資金が持つのか」「資金繰りが回るのか」「最終的に、損益計算書上でどの時点の営業利益から黒字転換するのか」というチェックをすることになります。

よって経営改善計画を立てるには、近視的にはコストダウン、次のステップとして売上計画などを見直し、収益性の高い事業・商品などへの選択と集中を行う必要があるでしょう。

自力でも金融機関への打診でも、結局のところ「どの程度運転資金が必要なのかの把握」が重要です。この場合、より厳密に人件費を含む一般費・販売管理費や資金化できる資産売却なども計画に入れ込むことが必要です。同時に、どの程度の経費削減や売上増加が必要なのか把握しておきます。

これを資金繰り表に反映させ、経常収支がプラス化してある程度運営が軌道に乗りそうな期間までの必要資金を算出すると良いでしょう。

ここで注意すべき点は人件費の削減です。社員の人員削減が伴う場合、その人員削減から派生する売上への影響や、給与カットの場合のモチベーション低下なども考える必要があるでしょう。それがかえって会社全体としてマイナスに働く場合がありますので、人件費の削減には注意が必要です。

株式会社アスタリスク代表取締役。金融機関、コンサルタント企業、IT企業を経て、2000年代表取締役就任。IT企業、不動産業、商社等の経営戦略、財務戦略、管理会計支援等

を行う。

これまで、銀行等の金融機関の研修・講演講師を70行庫以上務める。主な著書は「渉外マンの現場力/近代セールス社」金融商品取引法・各種業法に基づく「金融商品セールス対応話法集/銀行研修社」等でありその他金融機関向け、雑誌連載実績等多数。

タグ: