エクイティファイナンスとは?

2023-06-22更新

2023/04/17

自己資本とは、法人が行う事業における資本のうち、自身で集め、返済の必要がないお金のことをいいます。自己資本の割合である自己資本比率を高く保つことによって、スモールビジネスでも経営が安定しているとみなされ、長期的な事業発展に貢献するでしょう。

この記事では、スモールビジネス事業者のために、自己資本の意味や他人資本との違いのほか、勘定科目、自己資本比率からわかることについて解説します。

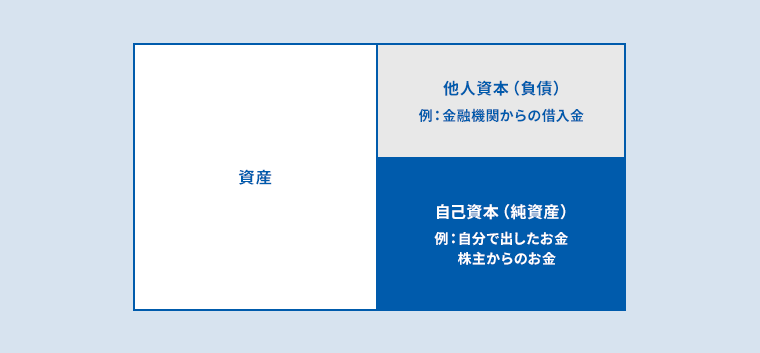

自己資本とは、「貸借対照表(バランスシート)」における純資産を指します。貸借対照表は、企業の財務状況を表す財務諸表の1つで、純資産は自身で出したお金や株主からのお金など、返済する必要がないものとなります。

「自己資本=資本金」と誤解されることもありますが、自己資本を構成するのは資本金と資本剰余金、そして事業によって得た税引後の利益(利益剰余金)などであり、資本金は自己資本の一部なので注意が必要です。

他人資本は、返済の必要がある資金です。貸借対照表における負債の部分であり、金融機関からの借入金など、返済の必要があるものを指しています。自己資本とは、「返済の有無」という点で異なります。

例えば、資金の返済を取り決めたタイプのクラウドファンディングでは、集めた資金を借入金で処理するため、他人資本扱いです。一方で、スモールビジネス事業者の場合、家族や親族などから開業資金を集めることがありますが、このお金が返済の必要がなければ、自己資本に含まれます。

スモールビジネス事業者は本業で忙しいこともあって、自己資本の状態を含め、財務状況を点検する習慣がないというケースも少なくありません。しかし、決算時など、できれば半期に一度くらいは確認した方がいいでしょう。

なぜなら、自己資本がどの程度あるかは、経営の安定性を図る目安となるからです。これは、金融機関も重視する点であり、借入を行う際にも意識したい項目といえます。

自己資本は、貸借対照表を見るとイメージがつかみやすくなります。自己資本と他人資本とはどのようなものなのか、貸借対照表を使って詳しく見ていきましょう。

貸借対照表の右側は「負債」と「純資産」で構成されています。その合計を「総資本」といいます。左半分は「資産」です。自己資本は、下記のように、右下に「純資産」として記載されています。

貸借対照表における自己資本のイメージ

左が事業によって使ったお金(資産)で、右が事業のために集めたお金(総資本)だと考えるとわかりやすいでしょう。左右の金額は、必ず一致するようになっています。

自己資本には、勘定科目(内訳)として下記のような項目が含まれます。

貸借対照表の自己資本(純資産)の勘定科目(内訳)

| 大分類 | 中分類 | 小分類 |

|---|---|---|

| 資本金 | ||

| 資本剰余金 | 資本準備金 | |

| その他資本剰余金 | ||

| 利益剰余金 | 利益準備金 | |

| その他利益剰余金 | 繰越利益剰余金 | |

| 別途(任意)積立金 | ||

資本金は、株主から出資を受けたお金です。会社法により、株主から出資を受けたお金のうち、2分の1以上を資本金として計上することになっています。

資本剰余金は、株主から出資を受けた資金のうち、資本金に計上しなかった分を計上する「資本準備金」と、自社株式を譲渡した際の損益などの「その他資本剰余金」に分けられます。資本準備金は、増資時に資本金への振り替えができたり、赤字が出た際に繰越利益剰余金に振り替えたりすることが可能です。

利益剰余金は、「利益準備金」と「その他利益剰余金」に分けられます。利益準備金は事業で得た利益を積み立てたお金のうち、会社法により、株主に配当をする際に一定の範囲で積み立てることが義務付けられているお金です。積立が義務付けられていない分は、「その他利益剰余金」に入ります。その他利益剰余金は、「繰越利益剰余金」と「別途(任意)積立金」を含んでいます。

貸借対照表の「負債の部」に記載されるのが、他人資本です。他人資本には、大きく分けて1年以内に支払う必要がある「流動負債」と、支払期限が1年超となる「固定負債」があります。

流動負債は、1年以内に支払期限が来る負債です。事業に関して発生した買掛金や預り金のほか、短期借入金や前受金などが該当します。

固定負債は、支払期限が1年超の負債を指しています。例としては、資金調達のため発行した社債、退職給付引当金、長期借入金などです。

スモールビジネス事業者を含むすべての事業者は、自己資本を使って資金調達を行うことが可能です。自己資本は返済義務がないため、株式発行などによって資金調達をしても、返済負担が重くなるなどの心配がないのはメリットといえるでしょう。また、返済しなくてもいいということもあり、借入の上限金額を意識する必要もありません。

ただし、株式発行で株主が増えたり、特定株主の持株数が増えたりすると、事業者が思うような経営ができなくなるといったリスクもあります。

自己資本についての重要な指標に、「自己資本比率」があります。経理の管理が苦手だったり、本業が忙しくて貸借対照表のチェックに時間がかけられなかったりというスモールビジネス事業者は、ポイントを絞ってチェックするようにしてください。

ここでは、自己資本比率をどのような観点で見ればいいのか解説します。

自己資本比率とは、事業者の経営の安定性をチェックするための指標となるものです。自己資本比率は総資本に対する自己資本の割合であり、「自己資本÷総資本×100」で計算できます。

例えば、自己資本が1,000万円、総資本が2,500万円なら、1,000万円÷2,500万円×100で、自己資本比率は40%となります。

返済の必要がない資本、つまり自己資本が多く、返済を必要とする他人資本が少ないほど経営は安定します。

具体的に自己資本比率がどれくらいあればいいかは業種や成長ステージによって異なりますが、一般的には30%以上あれば安定企業、50%以上あれば優良企業だとされています。自己資本比率が50%だと、金融機関からも良好な評価がもらえるでしょう。

中小企業庁が公表している黒字企業の統計によると、小売業の自己資本比率は平均35~40%程度、飲食業では20%程度です。

「自己資本比率30%以上が安定企業、50%以上が優良企業」という目安は、信用保証協会の保証が条件の「制度融資」でも、金融機関が独自に融資を行う「プロパー融資」においても、同じように用いられます。

ただし、日本政策金融公庫や制度融資などの公的融資は、コロナ禍などで不況となった観光業などにおいて自己資本比率が低い状態でも、融資を行った例があります。

基本的には毎年利益が出て、少しずつでも利益剰余金が積み上がっていくことで自己資本比率が高くなっていくのが理想的といえるでしょう。

一般的に、スモールビジネス事業者として起業・開業する際には、自己資本比率を意識した方がいいでしょう。自己資本比率が高ければ経営の安全性が高く、金融機関からの評価にもつながり、借入時に有利に働くからです。

自己資本比率と似た用語に、自己資本利益率と総資産利益率があります。スモールビジネス事業者にとって事業の参考になる、これらの比率についても解説しましょう。

「自己資本利益率(ROE:Return On Equity)」は自己資本でどれくらいの利益を上げたかを示す指標で、計算式は「当期純利益÷自己資本×100」です。当期純利益は税引前当期純利益から税金控除後の利益であり、損益計算書(PⅬ)に記載されています。

大企業では自己資本利益率が10%を超えると良い企業といわれますが、スモールビジネス事業者では、一般的に低くなりがちです。金融機関においても、スモールビジネス事業者の自己資本比率は重視するものの、自己資本利益率はさほど重視しないと思われます。

大企業において自己資本利益率は重要な指標の1つですが、スモールビジネス事業者の場合は自己資本と他人資本を合わせた総資産をベースに、どれだけ利益を上げたかを示す「総資産利益率(ROA:Return On Asset)」を参考にした方がいいでしょう。「営業利益÷総資産×100」で求められる総資産利益率を見れば、外部からの資金調達→事業への投資→収益獲得→事業への再投資という事業活動の好循環が生まれているかどうかを判断できるからです。

一般的に自己資本比率が10%を下回ると、注意が必要なラインだとされています。スモールビジネス事業者においても、自己資本比率が10%近辺のときは、何らかの対策を講じる必要があるでしょう。

ここでは、自己資本比率を適正に保つ方法を解説します。

利益剰余金は、自己資本の中の1つの要素です。利益を上げて利益剰余金を積み上げていけば、結果的に自己資本が増えることにつながります。

建設業など、売上が入ってくる前に出ていくお金が多い業種では、仕事の前段階で借入が増える時期があるものの、やはり利益剰余金を継続的に増やしていくことが、自己資本をキープする意味では重要です。利益剰余金の一部を事業に活かすようなことができれば、なお理想的でしょう。

事業拡大のために必要な資金を借入ではなく、自己資本の増額によって資金調達することで、自己資本を適正に保つ方法もあります。

具体的には、自身の資金を投じる方法や、株式を発行して株主を募る方法が挙げられるでしょう。他人資本を増やさず、自己資本だけを増やせば、自己資本比率は高くなります。

第三者割当増資についてはこちらの記事で解説していますので、参考にしてください。

注意したいのは、収益が上がって利益剰余金が積み上がり、自己資本も増えれば高い自己資本比率を維持できるものの、思うように利益が伸びなかったり赤字になったりすると、反対に利益剰余金からその分を補填することになり、自己資本比率が下がってしまうおそれもあることです。

事業拡大時や事業環境の変化への対応時など、借入が必要な状況もあります。さらなる借入が必要になった場合は、自己資本比率の再チェックが必要です。

ただ、自己資本比率を意識しすぎるあまり、借入を極端に避けるのは得策とはいえません。大きなビジネスチャンスを逃してしまうことにもなりかねないからです。

適切な自己資本比率を意識することは重要ですが、借入についても極端に避けるのではなく、必要なときにはバランスを考慮しながら検討しましょう。自己資本比率30%が安全の目安であることを踏まえると、自己資本と他人資本の比率は3:7がおおよその基準といえます。

設備投資や保険加入といった節税対策が、自己資本比率の低下につながることもあります。節税とは、経費を増やし、利益を圧縮することです。利益が減れば利益剰余金の増加ペースは緩やかになり、結果的に自己資本の金額が増えなくなったり、自己資本比率が高まらなかったりするのです。

良かれと思って行った節税対策の結果、自己資本比率が低くなって金融機関の融資が受けにくくなったり、取引先の信用が低下したりといったように、経営上のデメリットが生じるおそれもあります。短期的なメリットだけでなく、長期的なメリットを考えましょう。

利益剰余金が積み上がって自己資本比率が高まるメリットは、貸借対照表における資金の余裕ができることです。資金に余裕ができれば、従業員を増やす、設備を増強するなど新たなことにお金を使えるようになります。

また、金融機関からお金を借りやすくなったり、信用力が向上して取引先が増えたりするメリットもあります。場合によっては事業を売却する際、自己資本比率が高いほど好条件での売却が可能となるでしょう。

とはいえ、本業が多忙なスモールビジネス事業者が、常に貸借対照表をチェックするのは難しいのも事実。年に1回は自己資本比率をチェックし、月に1回は利益剰余金がどのぐらい積み上がっているかを確認するようにしてください。事業の定期的な状況把握によって、自己資本比率を適正に保つための対策が打てるようになるはずです。

自己資本に必要な知識についてはこちらの記事で解説していますので、参考にしてください。

株式会社アスタリスク代表取締役。金融機関、コンサルタント企業、IT企業を経て、2000年代表取締役就任。IT企業、不動産業、商社等の経営戦略、財務戦略、管理会計支援等を行う。

これまで、銀行等の金融機関の研修・講演講師を70行庫以上務める。主な著書は「渉外マンの現場力/近代セールス社」金融商品取引法・各種業法に基づく「金融商品セールス対応話法集/銀行研修社」等でありその他金融機関向け、雑誌連載実績等多数。

タグ: