資金調達とは?

2022-08-03更新

スモールビジネス事業者でも活用できる?

2023/06/22

従業員20名以下の中小企業や個人事業主といったスモールビジネス事業者で、「エクイティファイナンス」という言葉に馴染みのない人も多いかもしれません。しかし近年、経済産業省(中小企業庁)が成長志向の強い中小企業に向けてデジタル化・グリーン化への対応や事業承継といった観点からも、資金調達手段を多様化するためにエクイティファイナンスを推進する動きも見られます。エクイティファイナンスに関する今後の動向は、押さえておいて損はないでしょう。

この記事では、エクイティファイナンスの種類や活用するメリットの他、エクイティファイナンスによる資金調達を行う際の注意点などを紹介します。

エクイティファイナンスとは、金融機関からの借入ではなく、主に株式発行によってエクイティ(株主資本)を増やし、資金調達することです。「出資を受ける」と言い換えてもいいでしょう。

スモールビジネス事業者の中には、親族・知人から出資を受けて事業を行っているケースもありますが、それも広い意味でのエクイティファイナンスといえます。

スモールビジネス事業者においては、必要な資金を自己資金から捻出するか、金融機関から借り入れるケースが多く、エクイティファイナンスを利用するケースはこれまで多くありませんでした。スモールビジネス事業者は、株式を引き受ける人(出資者)を見つけにくい側面があったのも普及を妨げていた理由です。

近年、経済産業省(中小企業庁)では、エクイティファイナンスを普及させるため、エクイティファイナンスの基礎知識や投資契約書のひな型をWebサイトにまとめるといったように、環境整備に取り組んでいます。そこには、資金調達手段を多様化させることによって、株式市場を活性化したいという思いがあるようです。

スモールビジネスを将来的に大きく成長させていくために新規事業を始めたり、М&A(企業の合併買収)を検討したりする際には有力な選択肢になる可能性もあるでしょう。エクイティファイナンスについて、基本的な知識は得ておくことをおすすめします。

エクイティファイナンスには大きく分けて、「株主割当増資」と「第三者割当増資」「公募増資(時価発行増資)」「転換社債型新株予約権付社債」があります。ここでは、スモールビジネスに関係が深い順に解説します。

株主割当増資とは、開業時に資金を出してくれた人(株主)がいるときに可能なもの。そのような株主に対して新たに株式を発行し、割り当てます。ここで割り当てるのは「新株を引き受ける(取得する)権利」で、株主がその権利を行使する(買ってくれる)ことで、事業者は資金を調達できるのです。

このとき、新株は時価より低価格で発行され、通常発行された株式を取得するより有利な条件となります。また、割り当てられる株数は、各株主が保有している株数に応じて決まります。ただし、既存株主が希望しなければ権利は失効し、事業者は資金を得ることができなくなるので注意が必要です。

スモールビジネス事業者は役員・従業員が株主になっているケースがあり、株主割当増資を実施できる可能性は高くなります。

一方で、未上場のスモールビジネス事業者においては、株主が親族・知人の場合、事業拡大のように前向きで有望な増資以外は現金化しにくいこともあって、株式を引き受けてもらえない可能性もあります。

第三者割当増資は、事業者が新たに株式を発行し、第三者に引き受けてもらうことで資金を調達する方法です。第三者とは主に取引先や業務提携先の会社で、関係安定のために引き受けを依頼することが多いようです。

第三者割当増資は、ベンチャーキャピタルに株式を引き受けてもらうケースもあります。ベンチャーキャピタルとは、機関投資家から資金を集めてファンドを立ち上げ、未上場のスタートアップ企業に投資する投資会社です。投資先の事業者が新規上場(IPO)したり、他社に買収されたりして、その株式の売却益を得るのを目的としています。つまり、いずれ新規上場することが期待される未上場のスタートアップ企業は、ベンチャーキャピタルからの投資を受けられるチャンスがあるのです。

第三者割当増資についてはこちらの記事で解説していますので、参考にしてください。

公募増資(時価発行増資)とは、事業者が新株を時価で発行し、資金調達をする方法です。時価(市場価格に近い価格)で発行するため、自社の株価が高ければ高いほど、少ない発行数で多くの資金を調達することができます。新株発行による公募増資は「公開市場に出しているか」がポイントで、既に知名度のある上場企業に向いている方法です。反対にいえば、無名のスモールビジネス事業者においては行われることが少ない方法といえるでしょう。

スモールビジネス事業者でも可能性がある公募増資としては、インターネットを使って未上場企業の株式に投資する出資者を集める「株式投資型クラウドファンディング」があります。

事業者は株式以外に、債券(社債)を発行できます。債券とは、いわば借用書のようなもの。債券を買った人は発行主(事業者や国など)から定期的に利子が受け取れて、なおかつ満期になれば、額面金額が償還されます。事業者が発行する社債を買ってもらうことで、事業者は資金調達ができるのです。

転換社債型新株予約権付社債とは、株価が一定価格(転換価格)に達したとき、株式に転換できる権利がついた社債です。株式転換できると大きな利益が得られる可能性がある点が魅力ですが、一般的にスモールビジネス事業者ではあまり利用されることはありません。

金融機関から融資を受ける資金調達が「デットファイナンス」です。ここでは、株主から出資を受けるエクイティファイナンスとの違いについて解説します。

エクイティファイナンスとデットファイナンスの違い

| 資金調達の手法 | 区分 | 貸借対照表上の区分 | 返済の有無 | 経営介入 |

|---|---|---|---|---|

| エクイティファイナンス | 出資 | 自己資本 | 原則なし | 可能性あり |

| デットファイナンス | 借入 | 他人資本 | あり | なし |

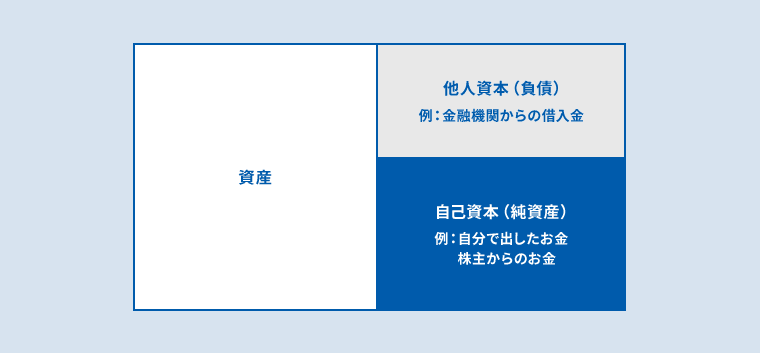

自己資本と他人資本の違いについてはこちらの記事で解説していますので、参考にしてください。

エクイティファイナンスは、貸借対照表(BS)上では自己資本として株主資本の部に計上します。株主からの「出資」なので返済の必要はありません。出資者(株主)は主にベンチャーキャピタルや事業会社ですが、スモールビジネス事業者では経営者自身・親類・知人が株主であるケースも多く見られます。

エクイティファイナンスは出資者(株主)であるベンチャーキャピタルや事業会社が、経営について介入する可能性もあります。個人出資者の場合は介入してくるケースは少ないものの、株主が実質的に会社の所有権を持っていることをしっかり認識しておく必要があるでしょう。

また、経営状況については、ベンチャーキャピタルのような株主に対しては毎月報告するのが一般的です。

デットファイナンスは金融機関から資金を借り入れる形で資金を調達するもの。貸借対照表(BS)上は他人資本として、流動負債または固定負債の部に計上します。借入なので返済の必要があり、金利も発生します。

エクイティファイナンスとは異なり、出資者から経営介入されることは基本的にありません。ただし、金融機関への返済が滞ったときには、金融機関から返済に関する計画の提出を求められる可能性もあるので注意してください。

借入についてはこちらの記事で解説していますので、参考にしてください。

借入とは?法人が借入する意味や借入方法、借入の種類、借入メリット

エクイティファイナンスは、事業者にとって得られることがいくつもあります。ここでは、エクイティファイナンスによる資金調達のメリットを具体的に紹介します。

エクイティファイナンスによって調達した資金は、「出資を受けた」もの。つまり「借入」ではないので、原則的には返済義務がありません。返済負担を負うことなく資金調達できるのは、エクイティファイナンスの大きなメリットといえます。

ただし、利益の一部を配当金として株主に支払うことはあるので注意が必要です。

将来、IPOが期待されるスタートアップ企業の場合は、ベンチャーキャピタルや事業会社から金銭面でサポートが受けられるだけでなく、さまざまなサポートを受けられることがあります。

ベンチャーキャピタルは、過去の出資経験による事業経営のノウハウを蓄積しており、そのノウハウを活かして、事業を成長させるためのアドバイスをしてくれることもあるのです。

事業会社からの出資を受ける場合には、経営をサポートする人材が派遣されるケースもあります。事業会社の職務と兼務する形で、経営管理や人材配置のようなことについて、経営に関するノウハウを伝授してくれるのです。契約によっては、社外取締役に就任することも。ベンチャーキャピタルも、場合によっては豊富な人脈を活用し、取引先や専門性の高いコンサルタントを紹介してくれる可能性もあるのです。

ただし、外部人材から指示されることに不満を抱く従業員が出る可能性もあるため、経営主がうまくコントロールする必要もあります。

エクイティファイナンスで調達した資金は、「自己資本」としての扱いです。自己資本が増えると、総資本に対する自己資本の割合である「自己資本比率」が高くなります。

一般的に、自己資本比率は財務の安定性を示すもの。自己資本比率を高められるエクイティファイナンスは、事業の財務体質強化に貢献するのです。

自己資本についてはこちらの記事で解説していますので、参考にしてください。

エクイティファイナンスにより自己資本比率が高くなり、財務の安定性が増すと、一般的に金融機関の信用度も増すことになります。

資金調達の必要が生じた際、金融機関から借入を行うデットファイナンスを含め、資金調達が有利になるケースもあります。

エクイティファイナンスはメリットの多い資金調達の方法ですが、注意も必要です。続いては、エクイティファイナンスによる資金調達の注意点を解説します。

エクイティファイナンスで資金を調達すると、株主が持つ持ち株比率が高くなり、一方で事業主の持ち株比率が低下します。これにより、事業運営における意思決定について、何らかの影響が生じる可能性があるのです。

事業主が全ての株式を保有していれば、持ち株比率は100%であり、自分の意思で経営できます。しかし、事業主以外の株主の持ち株比率が高くなれば、それらの株主の権利は下記のように増えていくのです。

持ち株比率(議決権比率)と株主の権利

| 持ち株比率(議決権比率) | 主な株主の権利 |

|---|---|

| 持ち株比率1%以上 |

|

| 持ち株比率3%以上 |

|

| 持ち株比率33.4%以上(3分の1超) |

|

| 持ち株比率50%以上(過半数) |

|

| 持ち株比率66.7%以上(3分の2超) |

|

スモールビジネス事業者の経営における自由度の観点でいえば、株主の権利は事業主1人に集約されている(66.7%以上)ことが望ましいでしょう。その意味でエクイティファイナンスは、「新しいアイデアがあるが、事業化には大きな資金が必要。しかし、自身の持ち株比率が下がったとしてもチャレンジしてみたい」というスタートアップ企業にとって、有効な方法なのです。

株主がエクイティファイナンスによって事業資金を出してくれるのは、事業の将来性に期待しているからです。そして成長の暁には、配当金のリターンを得ることを目的としています。

当初は「十分な利益が生じていない」といった理由から配当金を出さなくても済むケースもありますし、親族・知人が株主であればそれが容認されるケースもあるでしょう。とはいえ、株主の経済状況が悪化したり、株式が相続されたりしたときには、配当金を求める圧力が高まる可能性もゼロではありません。

ある資産家から億単位の出資を受けていたスモールビジネス事業者が、3年間無配当を続けていたところ、「出資の際に聞いた話と違う。経営に問題があるのではないか」と叱責され、報告の頻度を高めるよう求められた事例もあります。このようなケースは状況次第で裁判になることもあるので注意が必要です。

ちなみに、利息とは違って、配当金は税引き後の利益から支払うため、損金算入ができないことも知っておいてください。

経済産業省(中小企業庁)がエクイティファイナンスを推進してはいます。しかし、現時点でスモールビジネス事業者に対する出資者を探すのはなかなか困難という課題があるので注意が必要です。

未上場の事業者の株式は、株式市場で取引ができません。つまり、株式をお金に換えられるのは事業者だけです。そのため、株主が事業者に「株式を急遽現金化したい」と申し出たり、IPOを予定どおり実現できなかった事業者に株式買い取りを求めたりする可能性もあります。その場合、資金面で行き詰まるリスクがあるのです。投資や出資に関する契約締結時には、何かあったときの株式の取り扱いについて、しっかりと確認するようにしてください。

エクイティファイナンスは、創業者や親類・知人とは立場や思想の異なる投資家のような株主や、事業への理解がないまま株式を相続した株主、経営経験があり発言力を持つ株主によって、株主構成がいびつになることもあります。

すると将来、事業を売却することになったときに株主からさまざまな要求が出たり、合意形成が難しくなったりするといった、いびつな株主構成を原因とするトラブルが生じやすくなるのです。

事業者がエクイティファイナンスによる資金調達を検討したとき、どのようなやり方が適しているのでしょうか。最後に、エクイティファイナンス活用時の具体的なポイントを紹介します。

エクイティファイナンスによる資金調達は、既存株主にとって不利益になることがあります。第三者増資と公募増資の場合、発行株式数が増えるため、相対的に株主の持分比率低下や1株あたり利益(EPS)減少が起きることで、既存株主の持ち分が下がってしまう(希薄化)からです。

既存株主離れを防ぐためには、中長期的にメリットがあることをしっかりと説明してください。事業が成長して価値が高まれば、やがては株式価値が高くなるからです。新株発行後に合理的な説明を行わないと、株主が離れてしまい、一時的に株式価値が下がってしまいます。

言い方を換えれば、合理的な説明ができる場合にのみ、エクイティファイナンスを行うのが望ましいといえます。

エクイティファイナンスは、新株発行や既存株主を守るための説明など、手続きが煩雑です。実現までにある程度の期間を要するため、急な資金調達には向かないという面があることは理解しておくべきでしょう。

一方で、株主への説明責任が生じたり時間がかかったりするエクイティファイナンスをやり遂げたことで、日本政策金融公庫や金融機関から融資を受ける際に、プラス評価を得られる可能性もあります。

株主は大事な資金を、エクイティファイナンスとして「投資」します。投資である以上は配当金を得たいと考えているから投資しているのであり、高いリターンを見込んでいるからこそ、高いリスクのある投資をしているといえます。

事業に対するリスクを事業主と共有しているため、上場が想定どおりに進まなければ、株式を売却したいと考えても不思議ではありません。出資者がそれほどにリスクを負っていることを理解して取り組む必要があります。出資してくれる親族・知人にはつい甘えてしまいがちですが、出資してくれている理由をしっかりと認識しておきたいところです。

開業から一定年数が経ったスモールビジネス事業者のエクイティファイナンスによる資金調達の受け手になろうとしたとき、出し手側は事業の伸びしろや現状の業績を確認し、それらによって出資を判断することになります。エクイティファイナンスによる資金調達を望むなら、事業が出資を得られる状態か、第三者に理解が得られるレベルなのか、まずは事業者自身でチェックする必要があります。

そして、出資を受ける以上は利益を出し、配当金を出すことを目指しましょう。返済義務がないからと出資者に甘えず、財務体質の強化や利益の確保・還元を進めるのと同時に、資金調達方法の多様化に向け、エクイティファイナンスをきっかけに、プラス循環につなげていくのが理想的といえます。

資金調達に必要な基礎知識についてはこちらの記事で解説していますので、参考にしてください。

税理士。須貝明弘税理士事務所代表。1968年北海道旭川市生まれ。慶應義塾大学商学部を卒業し会計事務所勤務後、教育ベンチャー企業にて法人税法・財務諸表論の講師、公開企業の経営企画室において中期経営計画策定、財務戦略、資産流動化、資金繰り対策、企業再生、総合システム構築、管理会計システム構築などに従事。その後、須貝明弘税理士事務所を開業。ベンチャーキャピタルから資金調達実績あり。官公庁や上場金融機関の融資部で財務研修を継続実施中。

タグ: